Бейсик тест в трейдинге что это

VSA анализ: тест спроса и предложения, и кульминация покупок и продаж. Антон Ганзенко.

Продолжая тему VSA анализа, которая освещалась в части 1 и части 2, следует рассмотреть весьма важные темы: тест спроса и предложения, и кульминация покупок и продаж.

Тест спроса и предложения

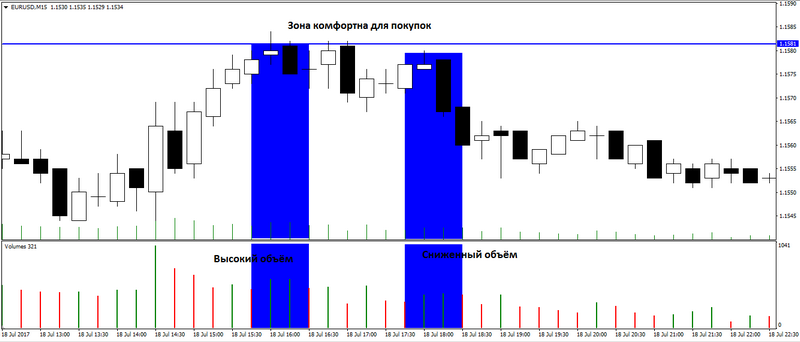

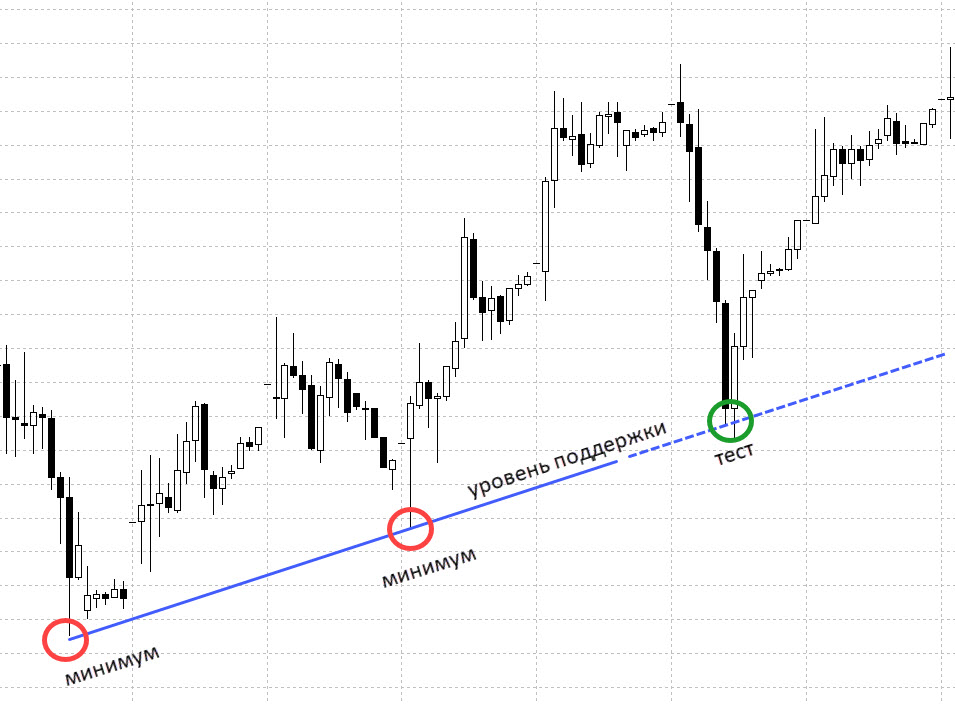

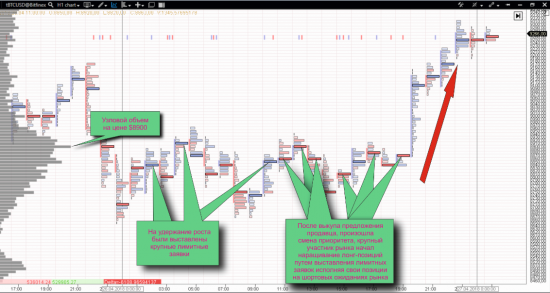

Понятие теста спроса и предложения в VSA анализе подразумевает определение сопротивления к движению как для восходящего, так и для нисходящего. Так, при накоплении достаточных позиций, допустим, на покупку, крупным игрокам нужно проверить есть ли на рынке продавцы, которые будут оказывать сопротивление восходящему тренду. Для это цену занижают в зону, комфортную для продаж, где, как правило, ранее был относительно высокий объём торгов. В результате рынок выбрасывает мелких игроков и проверяет наличие коротких позиций. Удачным тест предложения считается тогда, когда в зоне покупок цена не продолжает снижаться, а начинает расти. Это, в свою очередь, указывает на отсутствие на рынке крупных продавцов, которые помешают восходящему тренду.

Не удачным тестом предложения считается продолжение снижения цены в зоне покупок. В таком случае, как правило, объём начинает расти и цена идёт вниз.

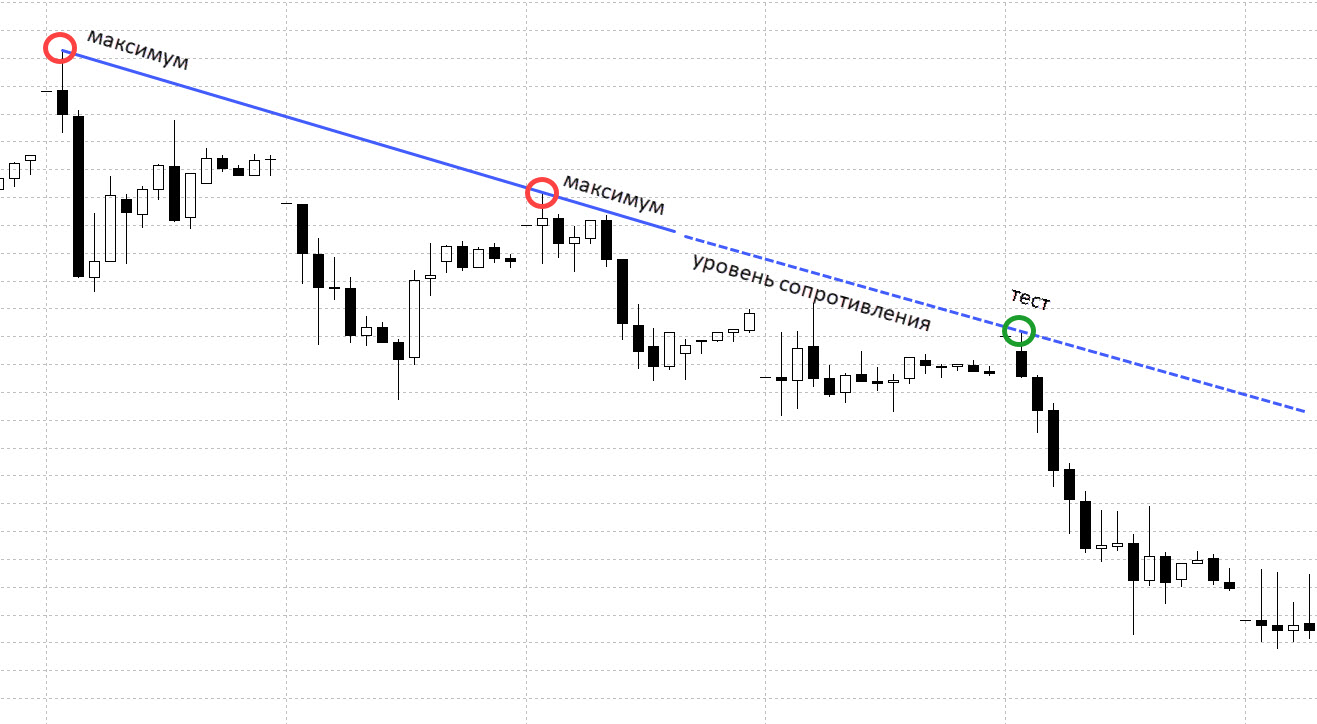

Тест на спрос имеет аналогичный подход только в случае продаж. Так, при накоплении достаточных позиций на продажу, крупным игрокам нужно проверить есть ли на рынке покупатели, которые будут оказывать сопротивление нисходящему тренду. Для этого цену завышают в зону комфортную для покупок, где, как правило, ранее был относительно высокий объём торгов. Удачным тест спроса считается тогда, когда в зоне продаж цена не продолжает расти, а начинает снижаться. Это, в свою очередь, указывает на отсутствие на рынке крупных покупателей, которые помешают нисходящему тренду.

Не удачным тестом спроса считается продолжение роста цены в зоне покупок.

Кульминация покупок и продаж

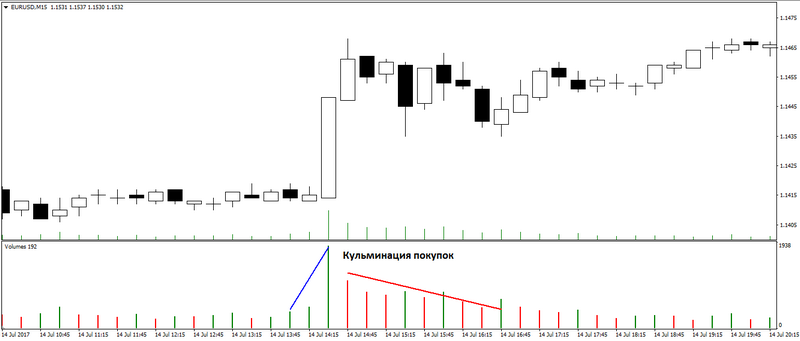

Кульминация покупок и продаж представляет собой окончание тренда после роста объёма. Так кульминация покупок представляет собой постепенно растущую цену, тренд с растущим объёмом. Снижение объёма в таких случаях указывает на образования коррекции после восходящего тренда.

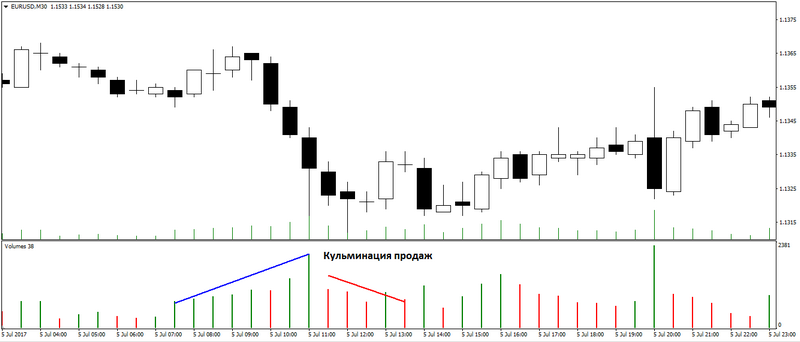

Кульминация продаж представляет собой постепенно снижающуюся цену, тренд с растущим объёмом. Снижение объёма в таких случаях указывает на образования коррекции после нисходящего тренда.

Это далеко не весь перечень инструментов, который может дать VSA анализ для торговли на финансовых рынках. Более подробно о VSA анализе и не только вы можете узнать из курсов обучения, которые предлагает компания Еster Holdings Inc. Узнать больше >

10 Сигналов VSA: Тестирование спроса и предложения

Время на чтение: 4 минут

Тестирование уровней спроса и предложения

Что есть спрос/предложение, мы уже рассматривали в более ранних статьях. Спрос — желание купить определенный товар, предложение — желание продать. Тестирование уровней — паттерн из классики VSA, благодаря которому крупный игрок определяет наличие быков и медведей, а также их желание или нежелание покупать или продавать при определенном ценовом уровне.

Сигнал может встречаться на любых рынках, таймфрэймах и при любых стилях торговли (будь то скальпинг или долгосрочное инвестирование). Тестирование уровней спроса/предложения является своеобразным компасом для трейдера, где есть только две стороны света — юг и север, падение или рост — и является неплохим краткосрочным или среднесрочным индикатором настроения участников рынка.

Статистика алгоритмического трейдинга + новые статьи и новости финансовых рынков в нашем Telegram канале

Суть сигнала и его механическая составляющая

Паттерн очень тесно переплетается с отсутствием спроса/предложения, но есть ключевой признак отличия данных моделей. При тестировании, как описывается в классической модели VSA Ричардом Вайкоффом, главную роль при подходе к важному уровню играют крупные участники рынка, те участники, которые могут влиять на цену и манипулировать ей. При отсутствии спроса/предложения профессионального игрока в рынке, как правило, нет.

К сегодняшнему дню манипуляции имеют место быть, но не в тех объемах, как это было 100 лет назад. Причины тому — рост количества участников, повышение торговых объемов, появление регулирующих органов, а также другие аспекты.

Объемный и кластерный анализ вместе с торговой платформой ATAS

Влиять на рыночную цену слишком затратно и трудоемко, но тестирования уровней спроса и предложения на форекс все же случаются. Можно рассмотреть сигнал с механической стороны.

Если имеем уровень, где могут находиться лимитные или стоповые ордера, он обязательно будет привлекать внимание маркет-мейкеров, информированных игроков, а также часть ритейл-трейдеров. Для информированного игрока важно понять настроения других участников, и только после этого управлять своими позициями. К слову, сигнал тестирования может происходить не только возле уровней. Иногда маневр случается в противоположенном к тренду направлении, то есть на коррекциях. Именно поэтому коррекции, как правило, не поддерживаются волатильными и объемными свечами.

Разберем несколько сигналов тестирования уровней спроса и предложения.

На фьючерсе CHF (швейцарский франк) было низковолатильное восходящее движение. После бычьего импульса в точке 1 цена застопорилась возле уровня 1.0067. Пройдя его, цена возвращалась к данному уровню несколько раз. Крайне низкий (точка 2) объем помог бы нам определить либо отсутствие предложения, либо аккуратный сигнал тестирования на наличие продаж. Стоит отметить, что все эти действия концентрируются на азиатскую сессию, где и без того преобладает сниженный объем. В связи с этим определить истинные паттерны тестирования довольно сложно.

Торговля на финансовых рынках — это про преимущество перед другими трейдерами. Получайте это преимущество по кнопке ниже

Чаще сигнал проявляется у более сконцентрированных мест — там, где количество отложенных ордеров будет зашкаливать. Такими зонами являются уровни сопротивлений/поддержек.

Часовой график фьючерса Евро.

После некоторого восходящего движения цена встретила уровень сопротивления около 1.078, а поддержку на уровне 1.074. Сформировалась небольшая фаза консолидации.

Нам интересны моменты у границ данного диапазона и наличие тестирований около них. У точки 1котировки подобрались к ценовому уровню на среднем объеме со средней волатильностью. Вполне вероятно, что именно заинтересованный участник подтолкнул цену к данному уровню сопротивления, чтобы проверить рынок на состав ордеров, то есть пробовать его тестировать. Последовавший медвежий пин-бар на повышенном объеме говорит, что данный уровень охраняется медведями, либо возле него закрываются покупки. Та же ситуация с тестированием у точки 2 на открытии европейской сессии, но теперь быки нащупывают поддержку. Тестирование уровня в точке 3 — все по аналогии.

Именно зоны консолидаций привлекают различные сигналы, такие как ап-траст, вытряхивание. Тестирование спроса/предложения — не исключение.

Выводы

Сигнал тестирования уровней не является каким-то граалем или инструментом повышенной доходности, но паттерн обязательно поможет выявить наличие профессионального участника, а также разобраться с настроением рынка. Эти знания, в свою очередь, помогут повысить шанс успешной сделки, благодаря выбору приоритетного движения цены. Сигнал не всегда легко выявить и не спутать с другими паттернами, но с повышением знаний, а также опыта это делать будет значительно проще.

MADEYOURTRADE.RU

блог частного трейдера

Что такое тест и ретест в трейдинге. Стратегии и правила торговли

Тесты и ретесты в трейдинге – одно из самых частых явлений. Кто-то постоянно их выжидает, а кто-то не обращает особого внимания. Встречается, что между этими понятиями не делают различия, хотя, на самом деле, есть смысловая разница. Не претендуя на истину в последней инстанции, 🙂 я постараюсь выразить свое мнение, и приведу примеры со скриншотами. В конце поста, я подытожу все вышесказанное, и объясню нюансы 🙂

Начну с самого элементарного.

Тест локального максимума и минимума цены

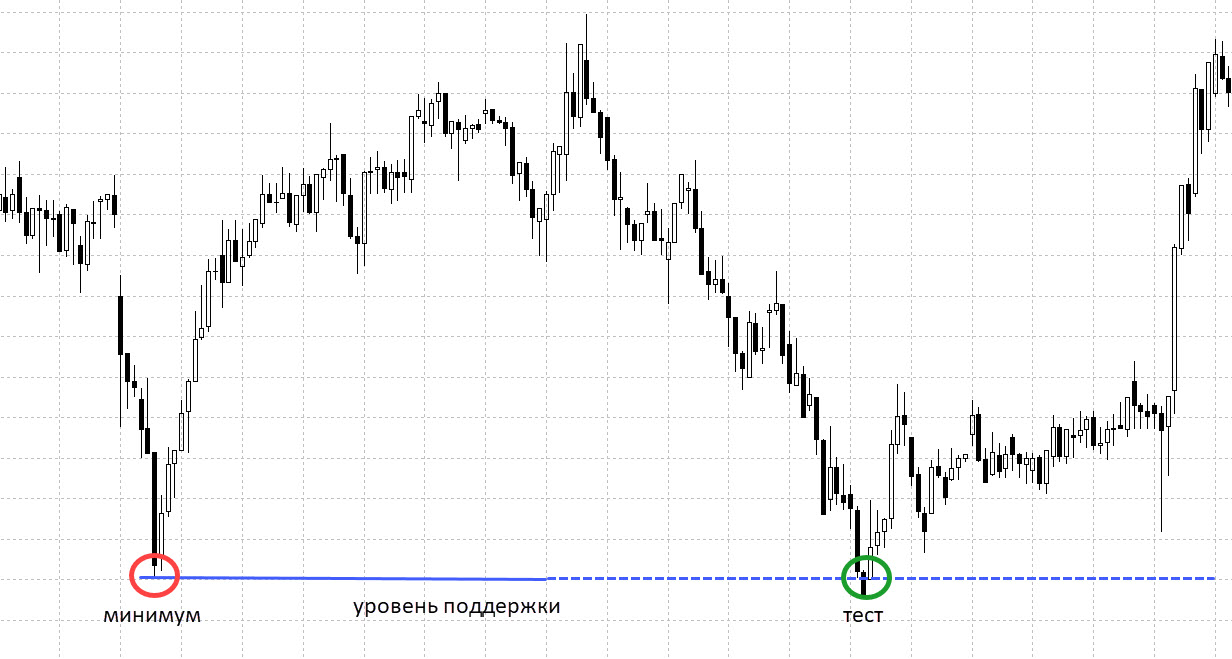

Тестом локального максимума или минимума, называется последующее касание ценой максимума или минимума, определенного трейдером.

Звучит запутанно, но, на практике, все очень просто. Трейдер, основываясь на своих соображениях, определяет, какой максимум или минимум должна протестировать цена, и дожидается теста для совершения сделки.

Тесты бывают двух видов:

Для наглядности и лучшего понимания, перейду сразу к примерам на скриншотах.

Внутренний тест максимума

Алгоритм внутреннего теста максимума, следующий:

Внутренний тест минимума

Как не сложно догадаться, стратегия теста минимума аналогична тесту максимума, только наоборот:

Теперь перейдем к внешним тестам.

Внешний тест максимума

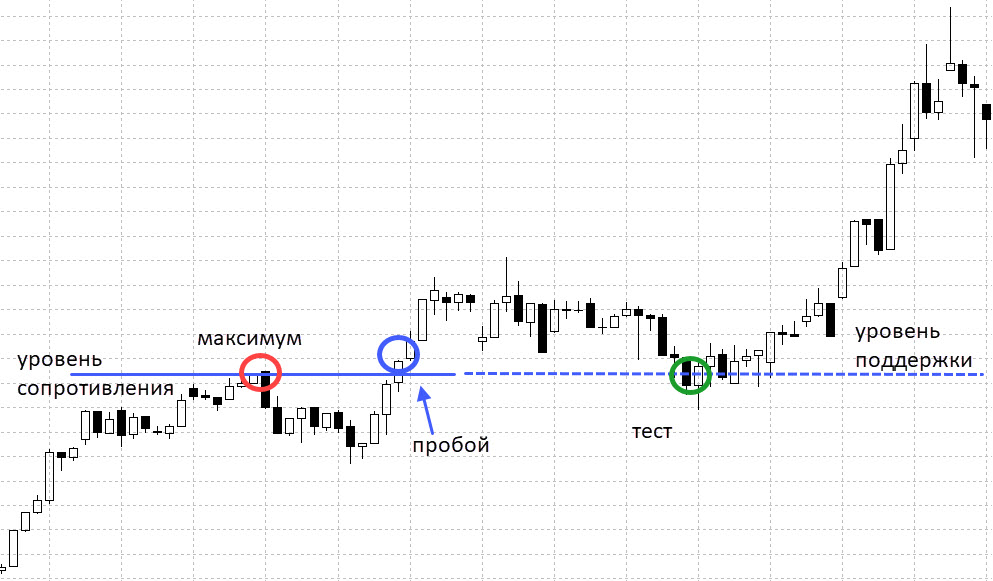

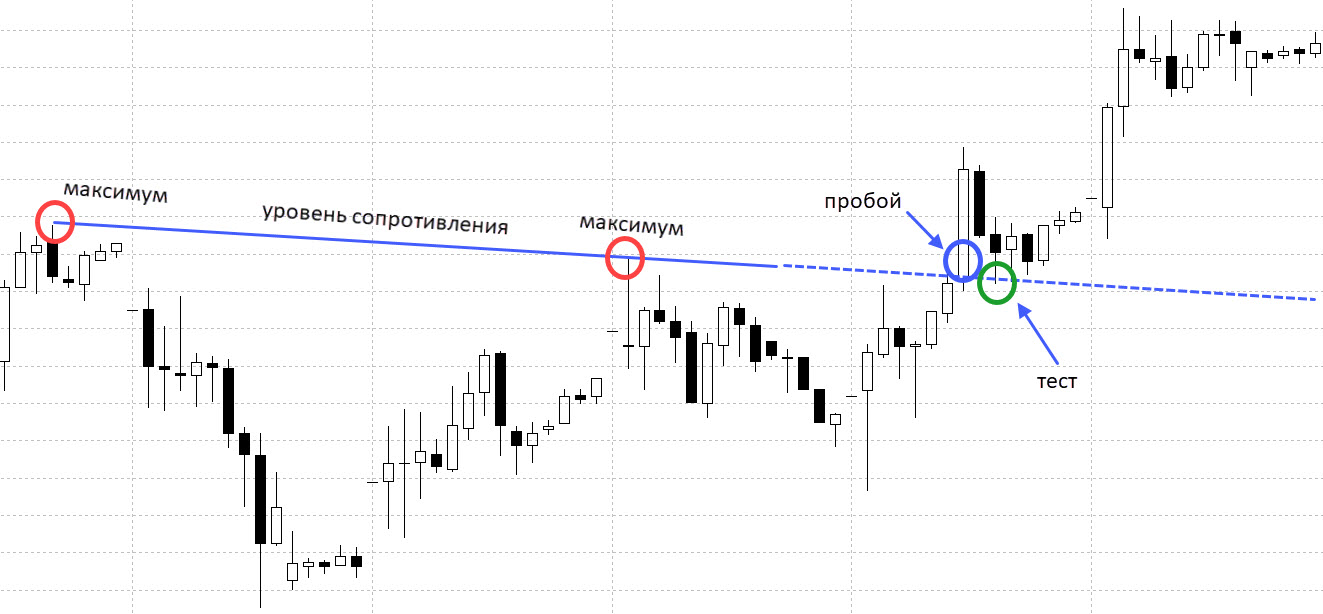

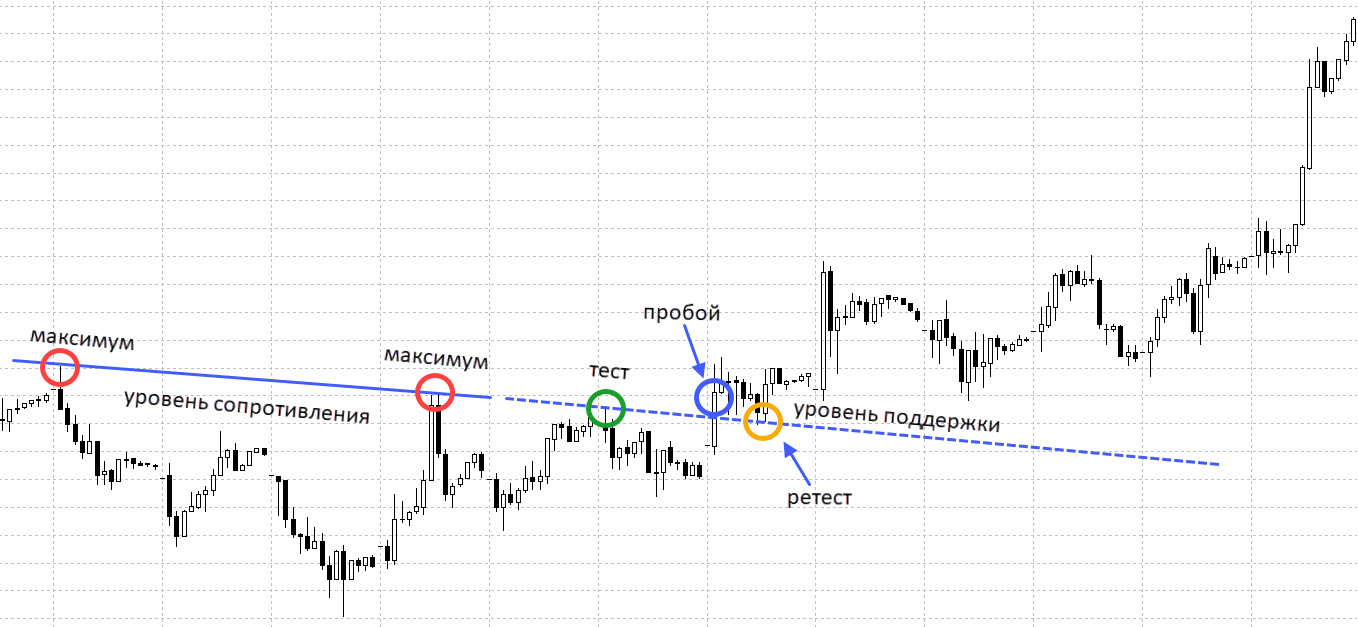

Внешний тест происходит за уровнем. Цена как бы возвращается протестировать уровень, чтобы “выяснить” истинность намерений участников рынка двигать цену дальше.

Стратегия определения и торговли внешнего максимума схожа, но добавляется еще одно условие.

Внешний тест минимума

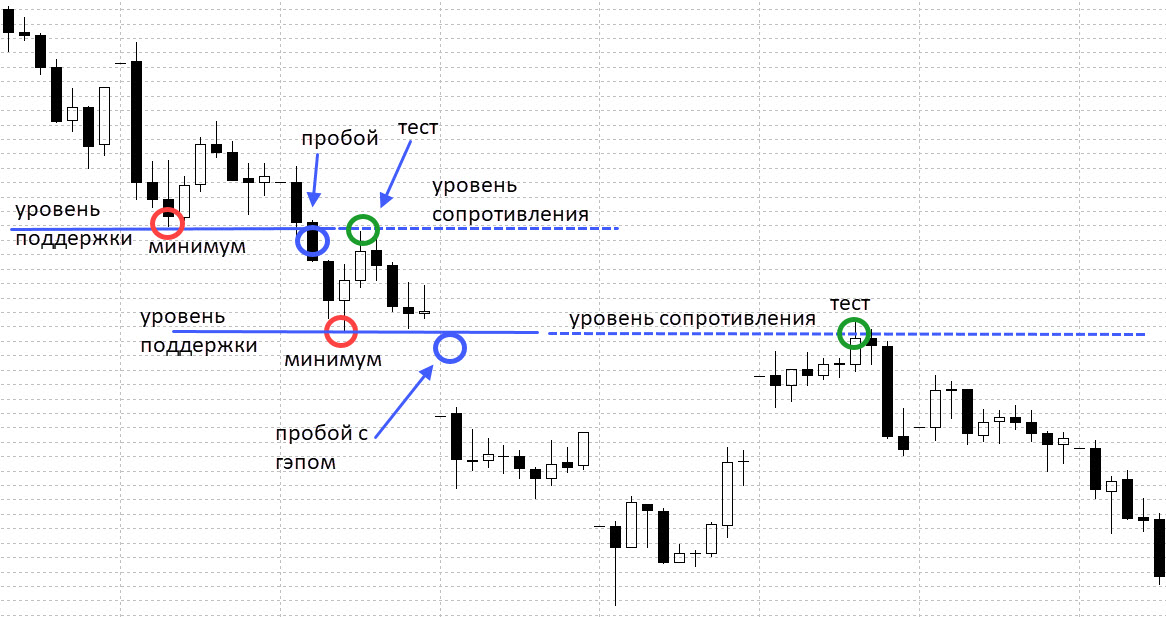

На скрине разобрано два подряд внешних теста минимума. Алгоритм, следующий:

На примере, во втором случае, пробой прошел с гэпом. Тест совпал с закрытием гэпа, где образовалась отличная точка для входа в продажу.

Настала очередь поговорить о тестах и ретестах уровней.

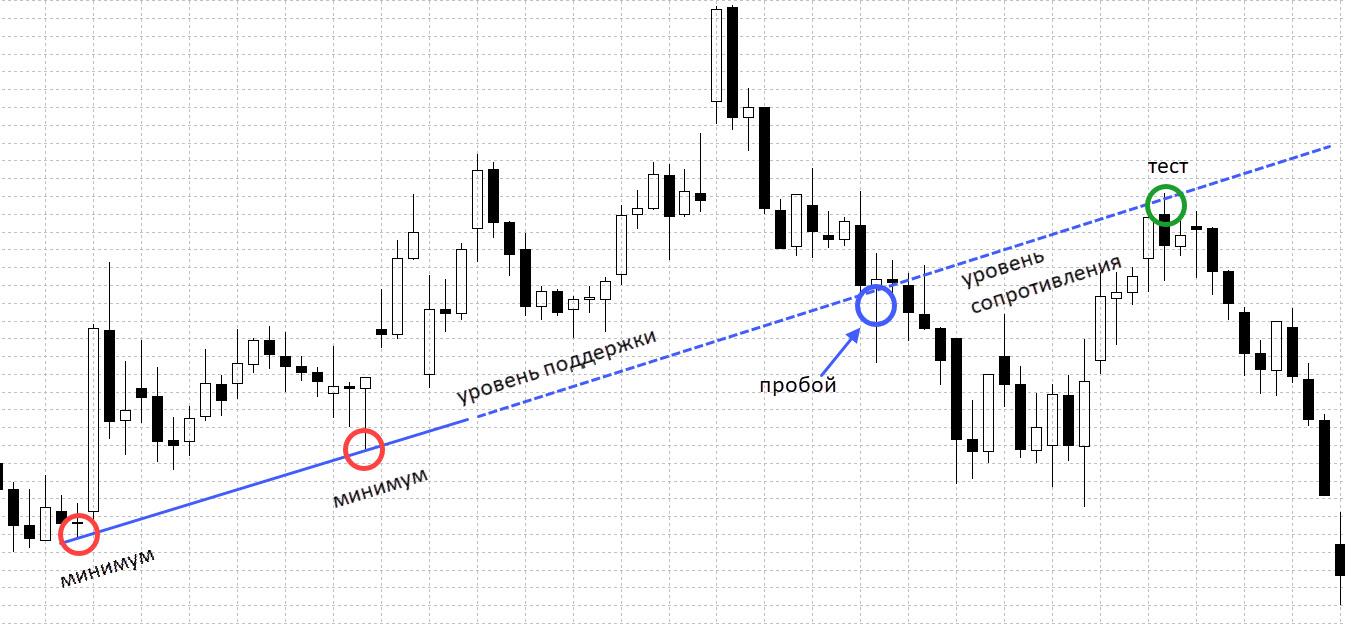

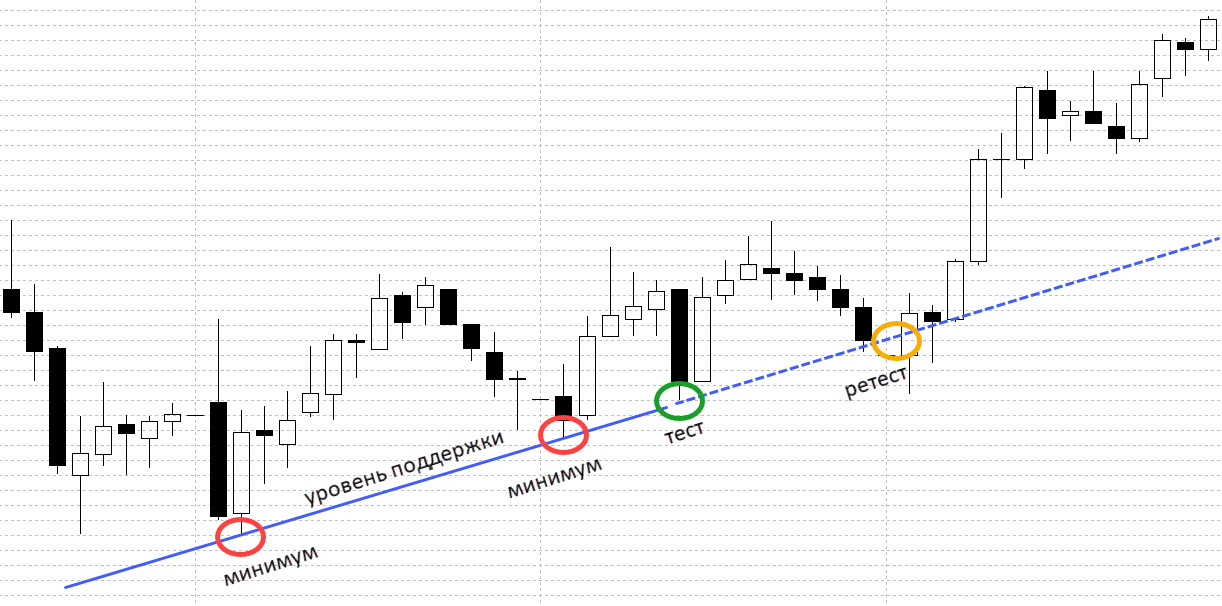

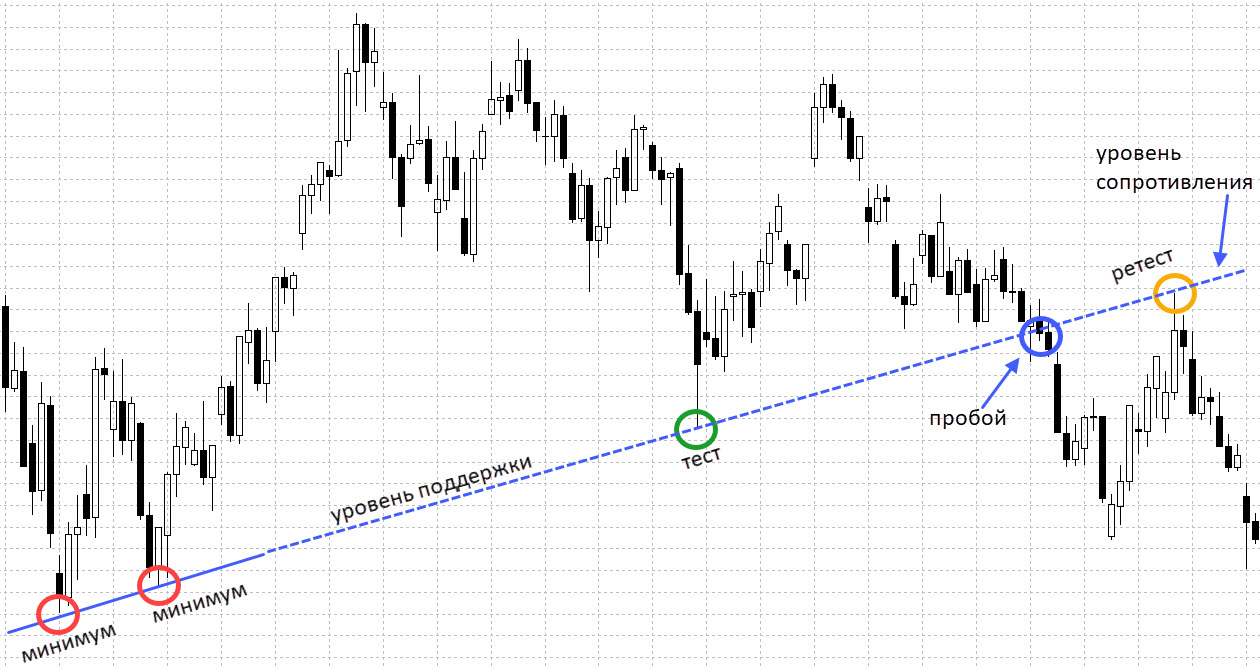

Тест уровня поддержки и сопротивления

Тестом уровня поддержки или сопротивления называется третье касание ценой уровня, определенного трейдером

Так же, тесты поддержки и сопротивления бывают двух видов:

Внутренний тест уровня сопротивления

По своей сути, алгоритм действий идентичен с торговлей тестов максимумов и минимумов. Разница заключается в том, что теперь, мы имеем дело со сформировавшимся уровнем. Т.е., две начальные точки уже определены. А дальше, все то же самое.

Стратегия торговли теста уровня сопротивления:

Внутренний тест уровня поддержки

Правила торговли те же, только наоборот.

Внешний тест уровня сопротивления

Не буду уже спамить и повторятся. Смысл концепции, я думаю, вам уже более чем понятен.

Внешний тест уровня поддержки

С тестами закончили. Теперь переходим к ретестам.

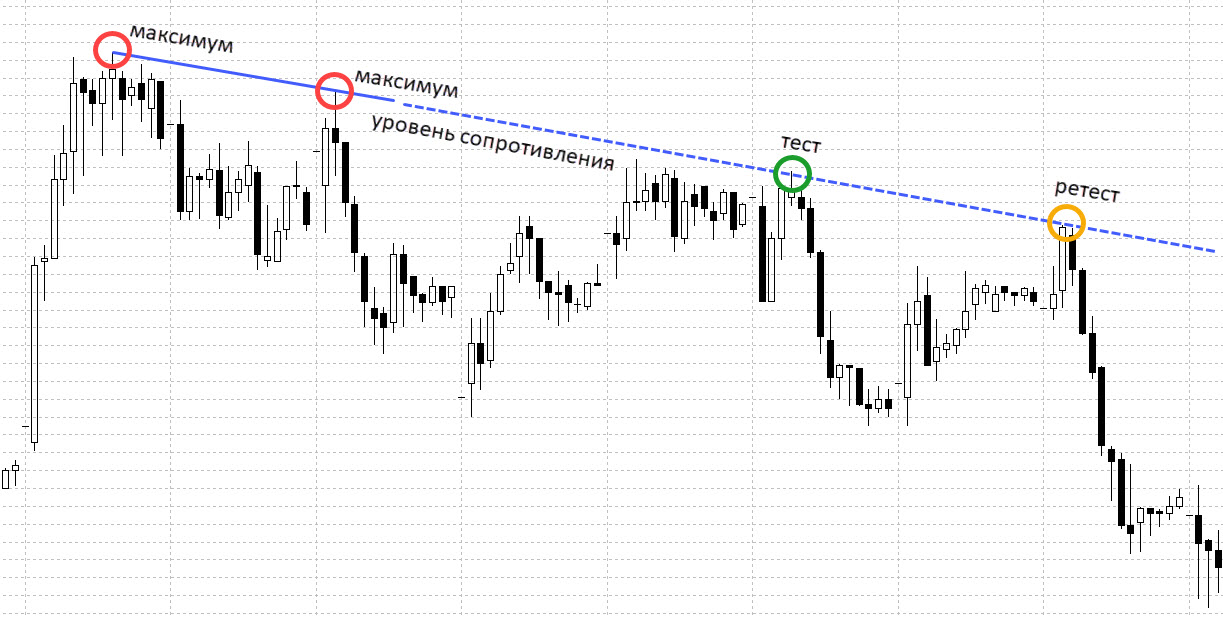

Ретест уровня поддержки и сопротивления

Ретестом уровня поддержки и сопротивления называются все последующие после теста касания ценой уровня, определенного трейдером.

Ретесты тоже подразделяются на:

Внутренний ретест уровня сопротивления

Все так же, как и до этого, просто. В начальных данных у нас уже есть уровень сопротивления с тремя точками касания. На ретесте, выполняются те же правила, которые должны выполняться для торговли на отскок внутрь уровня сопротивления.

Внутренний ретест уровня поддержки

Внешний ретест уровня сопротивления

Внешний ретест уровня поддержки

Уровни, на которых проходят внешние тесты и ретесты еще называют зеркальными

С терминологией разобрались теперь к нюансам.

1) Что должна тестировать цена, определяет для себя сам трейдер. Мотивы могут быть совершенно разные. Это может быть какой-то эфемерный ценовой уровень, или круглая цена (например, 150 000).

2) Тесты и ретесы – хорошие точки, чтобы открыть сделку с привлекательным соотношением риск/прибыль. Вход в этих точках позволяет поставить близкий стоп-лосс. Поэтому все их и ловят для входа. Но, можно (что чаще всего бывает) не поймать, и пропустить хороший импульс. Психологически, будет жаль об упущенной возможности, и войти будет тяжелее, из-за обоснованной боязни отката. Особенно такие ситуация часто встречаются на пробоях формаций (в большей степени треугольников и клиньев).

В трейдинге лучше торговать по факту, по текущей ситуации. Что будет, то и будет. Вы всегда должны знать, как будете действовать в конкретной рыночной ситуации. Должен быть план на случай разного состояния рынка. Я стараюсь это всегда учитывать, когда пишу обзоры.

3) Торговля внутренних тестов и ретестов, по сути, работа в контртренд. Это бОльший риск, чем работать по тренду (внешние ретесты в этом плане лучше). В основном, риск связан с переторговкой (тильтом). Поэтому, безопаснее торговать в сторону основного движения.

Психологически, рынок всегда подталкивает трейдера к работе против тренда. А, особенно, эти понятия: слишком дешево, или слишком дорого, которые невозможно выбросить из головы новичков. В большинстве случаев, все гонятся за той идеальной точкой для покупки или продажи, чтобы это был обязательно экстремум. Так делать возможно, но, когда уже накоплен солидный опыт в трейдинге. Да и то, далеко не у каждого профи, получается находить экстремумы регулярно. Лучше забыть об этом, и торговать уже сформировавшееся движение, присоединяться к нему. На этом в разы проще делать деньги, нежели искать всю жизнь идеальную точку. Работать против тренда можно, в том случае, если вы очень хорошо дружите с рисками.

Так вот, отработки тестов на экстремумах, может запросто привести к переторговке и тильту. Выбирая торговлю по тесту одной точки: минимума или максимума, обязательно надо ставить себе лимиты по количеству сделок. Т.е. если не угадали в первый раз, и не угадали во второй, всё, на этом торговлю лучше прекращать. Это говорит о том, что скорее всего, вы пытаетесь торговать против тренда. Самое главное, что такой подход, может усугубить еще больше психологическую ловушку торговли против движения, когда кажется, что слишком дорого или дешево. Это невероятно пагубная привычка.

Но, если вы уж решили торговать тест экстремума, то лучше учесть:

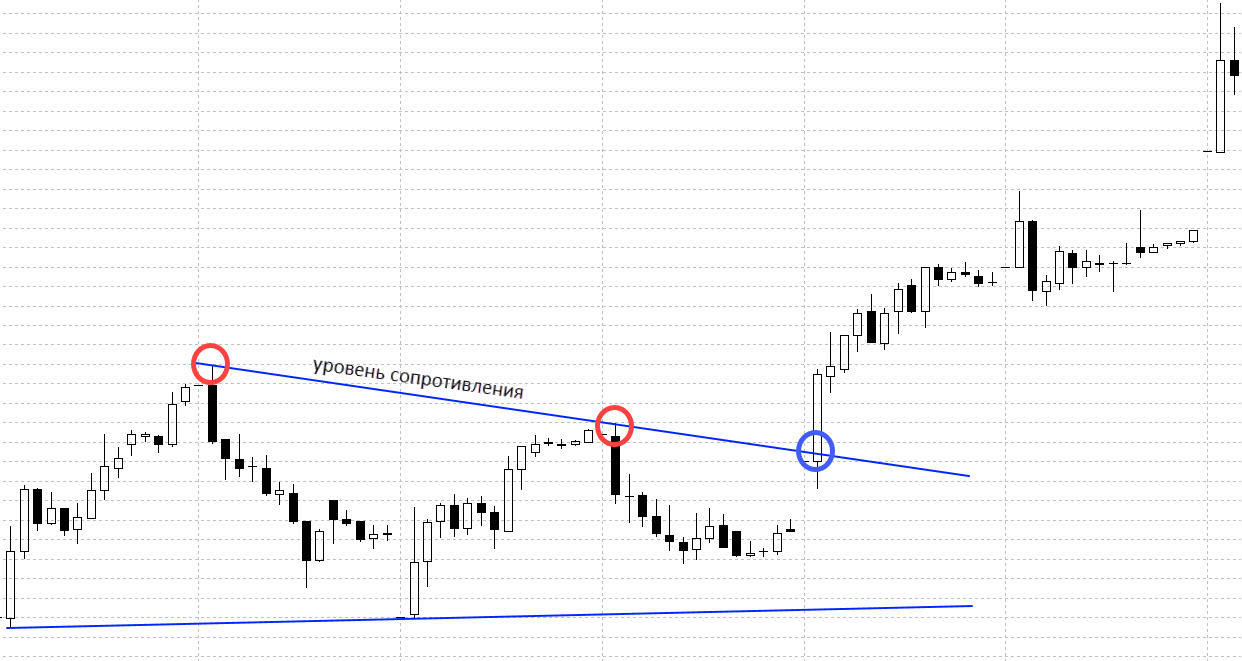

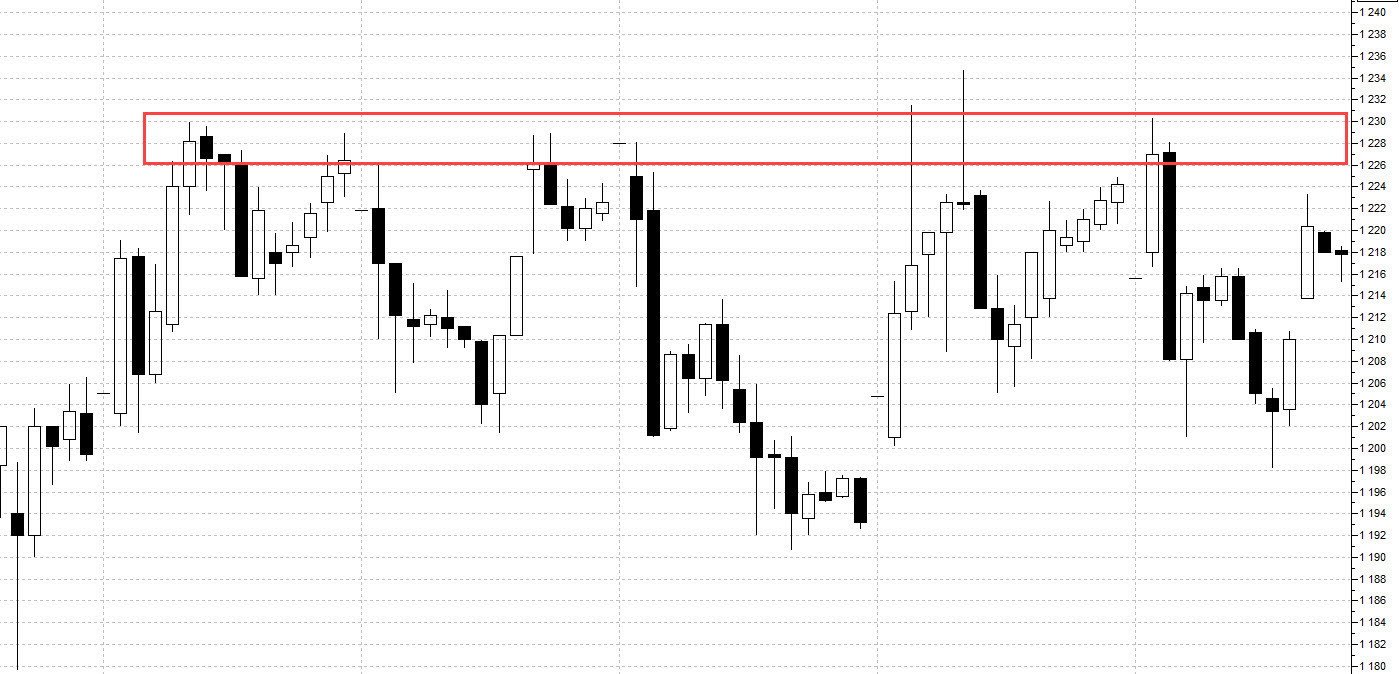

4) “Чистые” тесты и ретесты, как в теории, на практике встречаются не часто. В основном это будет такого плана

В зависимости от того, в какой точке мы находимся, в момент анализа графика, так и выстроится уровень сопротивления. В любом случае, это будет зона сопротивления:

Видно, что на графике выше, если провести сопротивление от первых двух максимумов, в дальнейшем будут “перелеты” или “недолеты” до уровня. Что делать в таких ситуациях? Лучшим решением будет – не торговать такое :)) Но, это понятно только когда всё уже свершилось. Очевидно, что лучше применять фильтр. Об этом в следующем пункте.

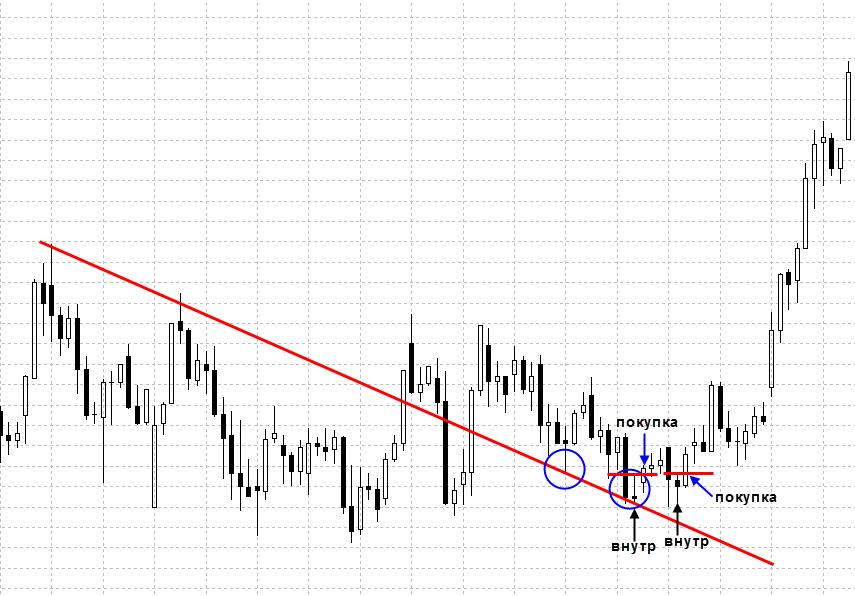

5) Используйте подтверждающие сигналы при торговле тестов и ретестов. Это могут быть свечные паттерны, наподобие пробоев внутренних и внешних свечей, торговля ложных пробоев на уровнях, работа с формациями, дивергенции и конвергенции на осцилляторах.

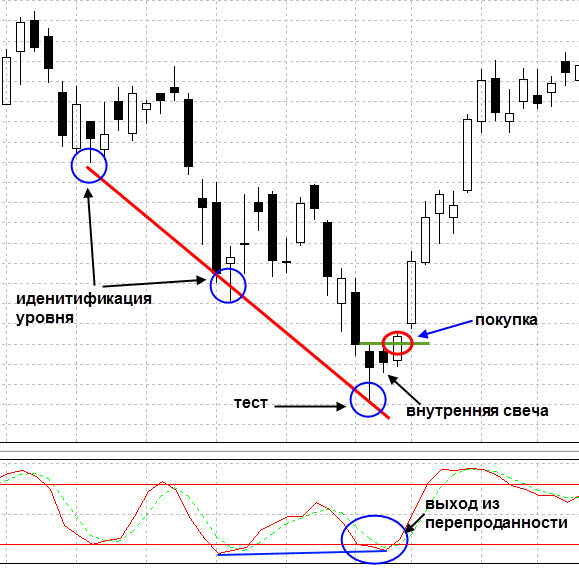

Факторы работы от покупок, при тесте поддержки:

Покупки на внешних тестах и ретестах при пробое внутренних свечей.

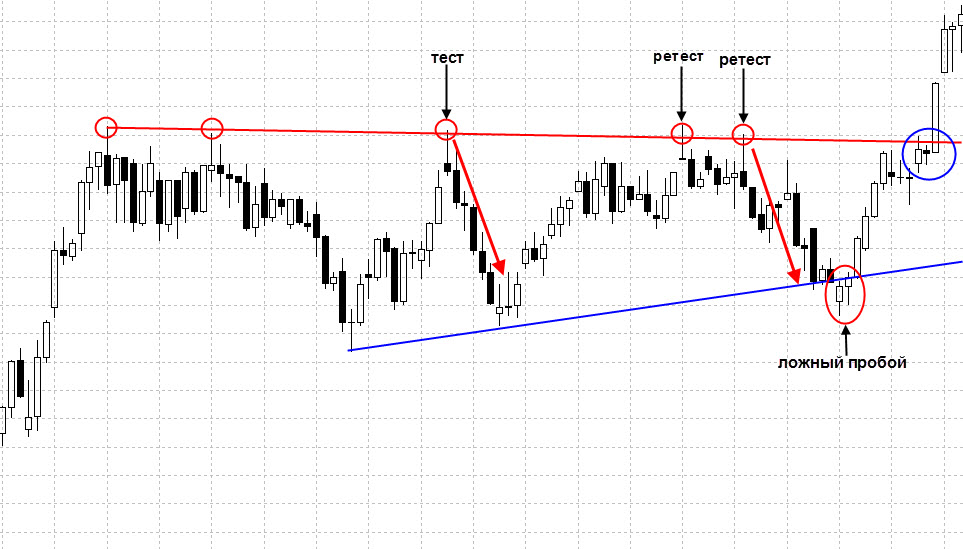

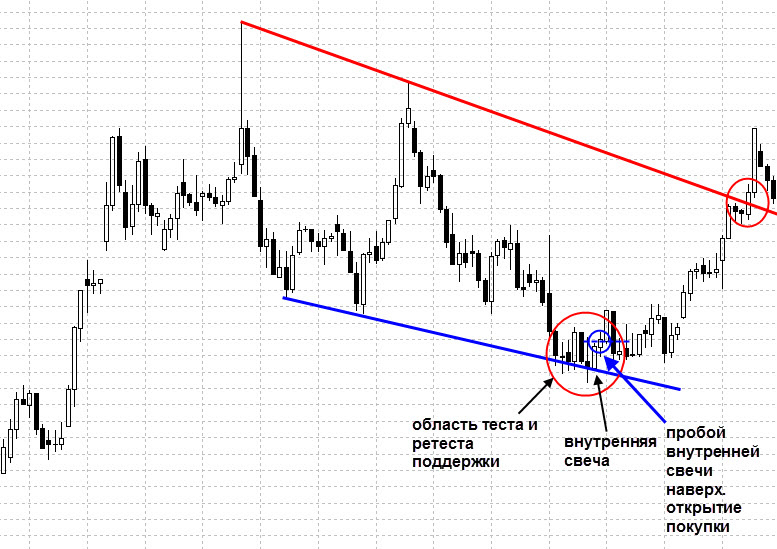

Чаще всего, тесты с ретестами встречаются в рамках формаций.

Отчетливо видно, что тест и ретесты сопротивления восходящего треугольника, прошли на свечах с выраженными верхними тенями.

Вот еще пример на нисходящем клине с областью тестов и ретестов на поддержке:

Тест сопротивления с последующим отскоком

На этом, пожалуй, и остановлюсь.

Торговать можно что угодно и как угодно, главное – держать под контролем риски.

Новый день – новая возможность. Не забирайте ее у себя.

Телеграм @madeyourtrade

VSA анализ — основы и метод торговли [1 часть]

VSA анализ. Его применение на рынках.

VSA (расшифровывается как Volume Spread Analysis – анализ объема и спреда) – метод торговли, при работе с которым используются объемы, проторгованные на определенном временнóм промежутке, а также спред свечи (разница между хай/лоу бара).

Данный метод начал свое существование на фондовых площадках в первой половине прошлого века. Одним из главных основоположников VSA анализа является Ричард Вайкофф. В последствии Том Вильямс довел начинания Вайкоффа до той модели, которая есть сегодня.

Метод VSA подразумевает чтение графика с целью выявления крупных, информированных участников рынка. VSA относится к дискреционному анализу (способ анализа движений цены с помощью логики, без использования жестких правил и технических индикаторов.), то есть анализ ведется без использования жестких правил или технических индикаторов – правила могут меняться в зависимости от поведения цены/объема. К основам VSA относятся стадии накопления и распределения, а также различные сигналы, которые могут принадлежать информированным игрокам.

VSA анализ применим на любых площадках, будь то форекс, фьючерсы, товарные или фондовые биржи. Отличия метода на разных площадках, конечно же, есть. Главным отличием является показатель ликвидности того или иного рынка. Но философия анализа VSA остается единой – действовать вместе с информированным игроком. Именно об этом мы дальше и поговорим.

Философия анализа VSA

Торговля по VSA – задача не самая простая для новичка.

Для того, чтобы разобраться с анализом, нужно понимать механику, а также структуру того рынка, на котором вы находитесь, ориентироваться в моделях ценообразования, а также иметь представление о спросе/предложении в самых банальных примерах.

Именно эти факторы должны быть первостепенны, и только после этого изучать базовые сигналы VSA.

Основные модели, паттерны и сигналы VSA анализа

В первую очередь трейдер ищет финансовые инструменты, которые должны быть с умеренной волатильностью, достаточно ликвидны, и где прослеживались бы трендовые движения. Наверное, это наиболее оптимальные условия для работы.

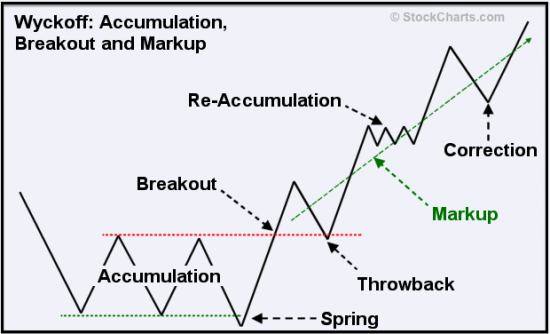

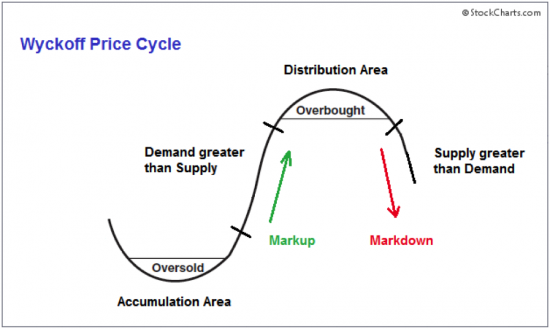

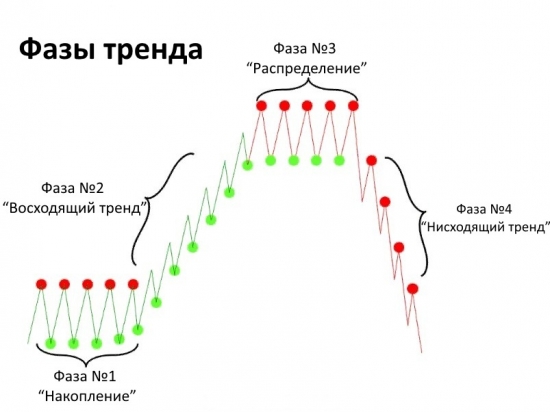

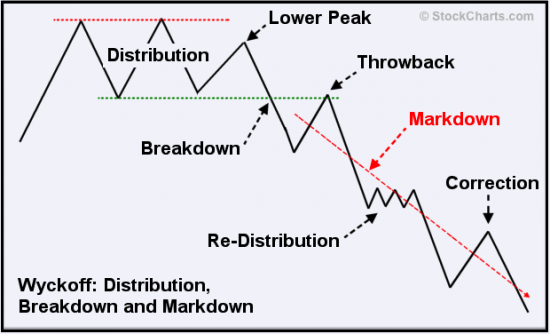

Классическая модель VSA анализа рассматривает рынки с точки зрения накопления/распределения (стадии консолидации, или флэта), а также стадии роста и падения – марк-ап, марк-даун.

Стадии накопления/распределения VSA, – периоды, когда рынки не проявляют волатильность и ожидаемые движения, которые необходимы для получения прибыли.

Именно в такие моменты ликвидность собирается примерно в одном ценовом кластере (уровне), что очень полезно для крупных участников с их мета-ордерами.

Здесь они могут открывать их частями (если это период накопления), и также закрывать (период распределения позиций). В таких стадиях свойственно проявляться классическим сигналам VSA: вытряхивание, ап-траст, тест уровня, а также некоторым другим паттернам.

Задача VSA трейдера в такие периоды – выявить намерения крупного, информированного участника, после чего стараться действовать параллельно с ним.

4 стадии.

Прежде чем подробно смотреть на процесс выбора инструмента(акций, крипты), имейте в виду четыре фазы движения цены:

накопление, рост рынка, распределение и падение рынка. ( accumulation, markup, distribution, and markdown)

Важно помнить, рынок имеет 4 стадии.

Важно понимать рынок на котором вы торгуете.

Вне стадии markup (движения вверх) есть еще пять точек покупки, которые предлагают хорошее соотношение риск-вознаграждение. Агрессивные трейдеры попытаются выбрать дно, покупая на дне (spring). Последователи тренда будут покупать на отскоке (breakout), который сигнализирует о начале восходящего тренда.(markup)

Как только (breakout) прорыв произошел, трейдеры могут искать места для входа в длинных позиции во время возвратов, фаз повторного накопления (throwback) или коррекций (correction).

Короткие позиции предпочтительнее, когда рынок находится на стадии падения (markdown).

Агрессивные трейдеры стали активными, когда формируются паттерны около (breakdown) на отскоках и предпологая взять ралли.

Это, безусловно, самый лучший вариант однако с повышенным риском слить позицию.

Трендовые последователи были бы наиболее склонны продавать на разрыве поддержки(throwback), который сигнализирует о четком изменении тренда.

После пробоя, трейдеры которые опоздали могут входить на продажу во время (re-distribution) фаз повторного распределения и коррекций.

Понимание секторов.

Есть девять — двенадцать секторов на фондовом рынке, и каждый из этих секторов может быть разделен на различные промышленные группы. Трейдеры сегодня могут использовать девять секторов SPDRs, чтобы сравнить диаграммы сектора с диаграммой оживленного рынка. Есть также десятки индексов промышленной группы Доу Джонса и промышленной группы ETFs, которые можно использовать, чтобы измерить уровень определенных групп.

Даже при том, что оживленный рынок управляет общей тенденцией для всех акций, Викофф понял, что определенные группы ведут рынок, и определенные группы тормозят рынок.

Цель состоит в том, чтобы найти группы, проявляющие относительную силу, когда условия рынка — оптимистичная и относительная слабость, когда условия рынка медвежьи.

Следует иметь в виду, что Викофф торговал в начале 20-го века, задолго до калькуляторов и компьютеров.

Все было сделано вручную с карандашом, бумагой и резинкой. Даже нанесение простой диаграммы отношения, чтобы сравнить две ценных бумаги было бы реальной тяжелой работой, особенно отслеживая десяткам ценных бумаг.

Вместо диаграмм отношения Викофф просто сравнил фактические ценовые диаграммы, чтобы определить относительную силу или относительную слабость. Группы, которые держат, когда шаги рынка ниже проявляют относительную силу. Группы, которые не сплачиваются, когда достижения рынка показывают относительную слабость. Это настолько просто.

Обратите внимание как бумага XLK проявляет относительную силу сопоставив ее вместе с индексом SPY.

Несмотря на то, что он жил в конце XIX – начале XX века, его способы торговли до сих пор обсуждаются и положены в основу большинства торговых стратегий, которые дают хорошую прибыль.

Ричарда Вайкоффа называют пионером технического анализа, мастером психологии и теории поведения рынков.

Он родился в 1873 году в США, к 25-ти годам уже владел брокерской компанией, а в 58 лет создал учебный курс по техническому анализу, в котором отразил все свои идеи и исследования в поведении рынка.

Ричард Вайкофф считал, что спекулянтом на биржевом рынке считается только тот, кто торгует осознанно по своей стратегии и тщательно планирует все свои действия. Все остальное относится к азартным играм.

Философия Ричарда Вайкоффа

Метод Вайкоффа

В методе Вайкоффа используются три типа графиков:

Ричард Вайкофф использовал все три графика одновременно.

На свечном графике он определял направление ценового движения, точки входа и выхода, а также устанавливал стоп-лоссы. На графике «Крестики-нолики» он проводил оценку движений и импульсов цен и размещал цели для фиксации прибыли.

В «Крестиках-ноликах» отбрасывается фактор времени и учитывается только движения цены.

График волн отражает совокупную цену группы активов. На сегодня это график секторов, например, энергетика. На тот момент Вайкофф брал несколько акций одного сегмента экономики и смотрел, как они двигаются в группе, а затем выбирал среди них те активы, которые двигались быстрее относительно других.

Механика рынка от Вайкоффа

Все движения цены по идее Вайкоффа двигаются от баланса к дисбалансу рынка. Балансом является ситуация, когда спрос и предложение на рынке уравновешены (флет). После баланса всегда наступает фаза дисбаланса, когда происходит сдвиг либо в сторону покупателей, либо в сторону продавцов (тренд). Соответственно, цена всегда движется от одного баланса к другому.

При этом обычно выделяют следующие фазы ценового движения:

Применение методов Вайкоффа на сегодняшний день

Несмотря на то, что прошло уже много времени с момента появления идеи Ричарда Вайкоффа, его методы актуальны и сегодня. Такие законы рынка, как спрос и предложение, действуют всегда и применимы на любых рынках. Однако следует учитывать, что это общая схема и без понимания основ рынка невозможно прибыльно торговать. Шаблонное применение методов Вайкоффа в чистом виде не сработает, если вы не понимаете природу рынка. Каждая ситуация на рынке индивидуальна: где-то фаза может быть длиннее или короче, ложных пробоев может и не быть, а могут быть и весьма агрессивные. Однако с уверенностью можно утверждать, что метод Вайкоффа и VSA остаются одними из самых востребованных среди трейдеров по всему миру.

Если у вас появился интерес к данной торговой системе, то вы можете скачать книгу по методу Вайкоффа – Д. Хатсон «Метод Вайкоффа». Есть еще одна интересная книга – Дэвид Вайс «Современная адаптация метода Вайкоффа», но найти ее в сети не так просто. Прочитать ее можно онлайн на форуме в Институте спроса и предложения Ричарда Вайкоффа.

Находясь наедине с казалось бы иррациональными рынками, инвестор, который пытается оставаться спокойным и здравомыслящим, может расстроиться или запутаться в новых методах выбора акций, анализа рынка и прогнозирования цены на рынке. Тогда наступает время, чтобы вернуться к основам.

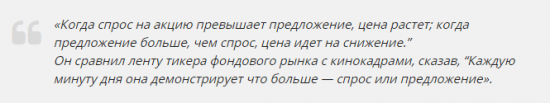

В далеких 1930-ых, Ричард Вайкофф, «самоучка», пообещал показать “реальные правила игры.”

По сей день метод Вайкоффа для трейдинга и инвестирования в акции выжил, и это дает трейдерам прочный фундамент для того, чтобы проанализировать базовые отношения между движущими силами рынка. Как трейдер, Вайкофф видел на собственном опыте, что основной закон спроса и предложения управлял всеми изменениями цен; и то, что лучший индикатор будущего курса рынка — отношение предложения и спроса на рынке.

Метод Вайкоффа анализирует на графике цену и объем и их отношения в течение долгого времени. Задача состоит в том, чтобы судить, как рынок, группы акций или индивидуальные акции реагируют на борьбу спроса и предложения. Вы ищете поворотные моменты — заключительную вершину бычьего рынка или последнюю впадину на медвежьем рынке. Вы определяете пики и основания промежуточных шагов, которые появляются внутри главного тренда. Теория Вайкоффа руководствуется фактом, что каждое изменение в рынке состоит из волны покупки и продажи, которая продолжается, пока она может привлечь последователей. Когда она исчерпана, то начинается противоположная волна. Маленькие ежедневные волны постепенно развиваются в большие волны на 3 — 5 пунктов, которые в конечном счете составляют медведжий или бычий рынок с колебанием в 10 — 20 пунктов или больше. Если волна существенная, Вайкофф действовал в гармонии с ней.

Рынки крайне изменчивы. Они эволюционируют, меняются, но какие-то параметры остаются прежними, а с какими-то стоит прощаться. Адаптация трейдера под современные механизмы – задача не из легких, но именно она является важной частью работы любого, кто хочет достичь успеха на финансовых площадках мира.

Спасибо за внимание и успехов!