Бин банка в стоп листе что это значит

При оплате проезда в транспорте выдало «карта в стоп-листе». Что делать и как это исправить?

При оплате транспорта некоторые пассажиры сталкиваются с надписью «Оплата невозможна по причине нахождения карты в стоп-листе». Такое бывает, если карта неисправна, заблокирована или имеет задолженность по ранее совершенной поездке. Для удаления карты из стоп-листа нужно погасить задолженность через личный кабинет пассажира или обратиться в офис банка. Если проблема возникает при оплате телефоном, то нужно «привязать» карту заново.

Что такое стоп-лист?

Проезд в общественном транспорте можно оплатить не только наличными, но и бесконтактной банковской картой или смартфоном, к которому привязана карта. Для оплаты нужно поднести карту или телефон к валидатору в салоне транспорта один раз. Размещен он обычно на поручне у первой двери.

Важно! С появлением услуги банки стали предлагать специальные транспортные карты на выгодных условиях с бонусами. Необязательно оформлять специальную транспортную карту. Оплата доступна прямо со счетов карт платежных систем МИР, Master Card, Visa, UnionPay.

Иногда бывает, что система отказывает в оплате из-за того, что карта находится в стоп-листе.

Стоп-лист – это общая база, в которую включены все карты, по которым оплата запрещена из-за наличия задолженности. То есть, если деньги на карте закончились, а оплата за последнюю поездку не прошла, то расплатиться в дальнейшем картой в общественном транспорте не получится.

Какие причины попадания карты в стоп-лист?

Есть несколько причин, по которым карта может попасть в стоп-лист. Предлагаем с ними ознакомиться.

Почему оплата проезда не принимается:

А еще нельзя оплатить поездку картой, выпущенной за пределами России.

Как удалить карту из стоп-листа?

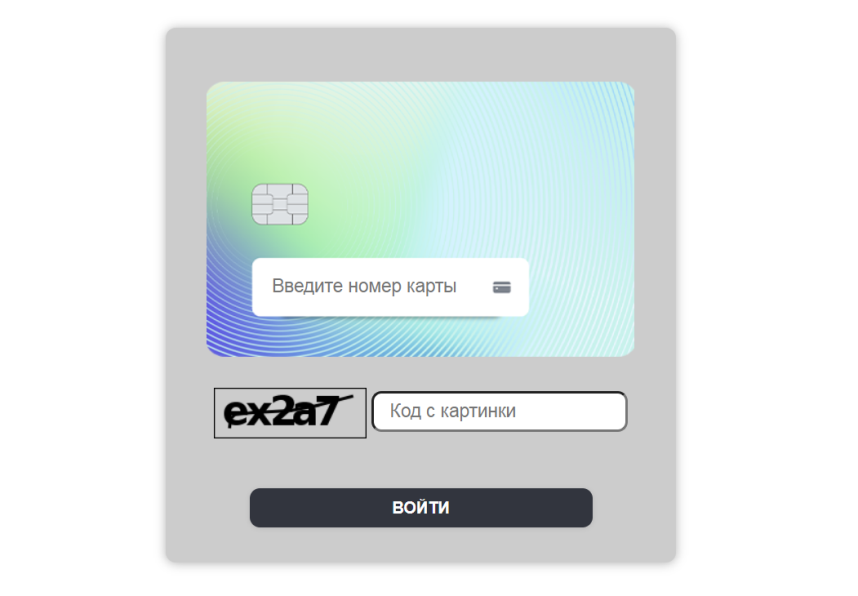

Если с картой все в порядке, то, скорее всего она попала в стоп-лист из-за долга. Для погашения долга нужно перейти в личный кабинет пассажира по ссылке lk.informseti.ru или securepayments.sberbank.ru/client/login

В открывшемся окне нужно ввести номер карты. После авторизации в личном кабинете пассажира можно ознакомиться с суммой задолженности и историей поездок.

Если карта попала в стоп-лист по причине неоплаты за поездку, то над разделом «История оплаты проезда» будет надпись «Карта не может быть использована для оплаты проезда. Оплатите, пожалуйста, задолженность в размере ХХХ (будет указана сумма долга) рублей».

После оплаты задолженности карта исключается из стоп-листа в течение 5-10 минут.

Обратите внимание, что оплатить задолженность можно только с той карты, которая использовалась для авторизации.

Что делать, если оплата была проведена с помощью телефона?

Большинство владельцев карт оплачивают транспортные расходы со своего телефона, используя бесконтактную оплату. Если баланс карты положительный и она исправна, то нужно «перепривязать» её к приложению.

Для этого потребуется войти в приложение, удалить её и ввести запрашиваемые сведения заново. После этого произойдет привязка новой виртуальной карты.

Транспортная карта против обычной: какую выбрать, чтобы не попасть в стоп-лист?

Как только появилась возможность оплачивать за проезд картой, банки стали предлагать специальные карты с повышенным бонусом. Что касается выбора карты, то попасть в стоп-лист может любая, независимо от вида или банка.

Поэтому, делая выбор, стоит обратить внимание на стоимость годового обслуживания и размер бонусов. Предлагаем ознакомиться с лучшими картами.

Лучшие карты для оплаты транспорта:

Обратите внимание! Победителем конкурса по выбору инвестора для выпуска единой транспортной карты стало АО «Универсальная Электронная Карта», являющая дочерней структурой ПАО Сбербанк.

Что такое стоп лист в банке и как из него выбраться?

Как и в остальных сферах, а банках выявляются нарушители и подозрительные лица. К ним пока штрафов никаких не применяется, но в черные списки и стоп-листы эти клиенты попадают. Стать участником стоп-листа могут как частные лица, так и организации. Для них будет закрыт доступ к основным продуктам банка и даже к обслуживанию. Если данные попадут в единую базу БКИ, то и остальные банки не станут иметь дело с таким клиентом.

Работой над стоп-листом в банке занимается служба безопасности и служба финансового мониторинга. В апреле 2018 года все банки получат от ЦБ список клиентов (более 230 тысяч), которые проводили сомнительные операции. Хотя список и будет носить информационный характер, вряд ли кто из банков посмеет не выполнять предписания ЦБ и возьмет на обслуживание клиента из этого списка.

Что такое стоп-лист?

Банк откажет в обслуживании, попросит закрыть счет/карту или просто откажет в новом продукте, например, в новой карте или открытии расчетного счета. Законодательство также обязывает банки сообщать в Росфинмониторинг в случаях отказа в обслуживании клиентов по своей инициативе с обоснованием. Данная информация обрабатывается мониторингом и передается в ЦБ, который составляет списки стоп-листов и передает их остальным банкам.

Появление стоп-листов продиктовано требованием Базельского комитета «знай своего клиента», а также ФЗ №115 «О противодействии легализации…». За прошлый год банки отказали в проведении операций на сумму более 300 млрд. руб. 150 тысячам юридических лицам и 200 тысячам физлицам. Из них в стоп-лист были внесены 230 тысяч клиентов.

Зачем банкам нужен стоп-лист?

Прежде всего, он нужен, чтобы исключить случаи мошенничества клиентов, а также для соответствия требованиям законодательства. Желающих пользоваться банковскими возможностями и услугами достаточно много. Некоторые клиенты ведут сомнительный бизнес, занимаются легализацией (отмыванием) доходов, полученных незаконным способом, пытаются обойти налоги и проч. Чтобы не привлекать на себя острый взор главного регулятора, банки постепенно начинают проводить «зачистки» в клиентском составе.

Как клиенты попадают в стоп-листы?

Попасть в стоп-лист можно в следующих случаях:

Как выбраться из стоп-листа?

Некоторые клиенты и не подозревают, что их занесли в стоп-лист. Только постоянные отказы в обслуживании, кредитовании и проч. заставят задуматься о том, не внес ли банк в свой стоп-лист. Получить прямой ответ в банке вряд ли получится. А если клиент обслуживался во многих банках, то найти, кто и когда внес в свой черный список, практически нереально.

Как было сказано выше, ЦБ до апреля этого года даст банкам свой стоп-лист с предписанием не обслуживать клиентов из этого списка. На текущий момент не разработан механизм выхода из этого списка. Единственный выход обслуживаться, находясь в этом списке, это смена юридического лица с условием, что данные о собственниках бизнеса сюда не были внесены. Для физлиц все намного сложнее. Банк вносит всю личную информацию и исправить ее нереально.

Исключить себя из стоп-листа ЦБ пока возможно только на основании судебного решения. Однако, подобных судебных практик было мало. После исключения из стоп-листа к клиенту будет применяться повышенное внимание к проводимым операциям, а проверка документов будет проводиться с особой педантичностью.

Выйти из стоп-листа банка можно, если не откладывать эту ситуацию в дальний ящик. При первых запросах или претензиях стоит идти на диалог и предоставлять все требуемые документы. Если есть сложности в предоставлении документов (например, коммерческая тайна), то стоит в письменном виде обосновать это.

Если банк требует закрытия расчетного счета, то нужно попросить письменное обоснование и попробовать договориться мирным способом. Если это не помогает, то можно обращаться в суд. Стоит отметить, что судебные тяжбы банки не любят. Если их в это втянуть, то можно выиграть дело, но вновь получить отказ в последующем обслуживании.

Таким образом, за любую деятельность, которую банк посчитает сомнительной, можно попасть в стоп-лист. По факту это закроет доступ к продуктам банка. Если не подтвердить легальность своих операций или бизнеса, то стоп-лист банка передается в ЦБ, а там уже остальные банки будут ориентироваться на него. Решать конфликтным путем подобные ситуации не стоит. Лучше найти обоюдовыгодный компромисс и оставить дружественные отношения с банком.

Стоп лист банков. Что это такое и как его посмотреть?

Банки, как и любые другие организации, сталкиваются с недобросовестными клиентами. Наложить на них штраф или как-то по-другому воздействовать финансовые учреждения не могут. Единственное, что они вправе сделать для своей защиты, – занести клиента в стоп лист. Оказаться там может любой, кто нарушит условия договора. Такому клиенту может быть отказано в выдаче займа, оформлении карты и даже простом обслуживании счета не только в том учреждении, которое его занесло в «черный список». Банки активно обмениваются стоп листами, так что нарушитель быстро может стать нежелательной персоной во всех финансово-кредитных учреждениях страны.

Что представляет стоп лист банков?

Стоп лист банка – это список неблагонадежных клиентов, которые в ходе обслуживания нарушили условия договора, требования российского законодательства или каким-либо иным образом привлекли внимание надзорных органов. Составлением таких реестров в финансово-кредитных учреждениях занимается служба безопасности или отдел финансового контроля. Попасть в стоп лист банка могут предприятия, ИП и частные лица.

Ни один банк сознательно не пойдет на отказ от клиента. Их вынуждает к этому действующее законодательство и официальные предписания надзорных органов:

К банкам, допускающим попустительство и игнорирующим явные факты отмывания доходов, привлекается внимание главного регулятора – Центробанка, что чревато для них тяжкими последствиями, вплоть до отзыва лицензии. Поэтому при появлении подозрительной активности сначала будут приложены все усилия для выяснения причин и деталей совершенных операций. С клиентом обязательно попытаются связаться представители банка, чтобы тот смог дать объяснение по поводу своих действий. Если нарушитель не идет на контакт и продолжает проворачивать сомнительные сделки, он оказывается в «черном списке».

Стоп лист, хотя изначально и формируется на уровне одного банка, – открытый документ. Финансово-кредитные учреждения не только обмениваются ими между собой, но и передают в вышестоящие инстанции (Федеральную службу по финансовому мониторингу и Центральный банк РФ). По статистике ежегодно в общегосударственный «черный список» попадает более 200 тысяч клиентов. Для них это чревато отказом в предоставлении нового продукта, обслуживании. Попутно банк может выдвинуть требование закрыть действующие карты и счета.

За какие нарушения можно попасть в стоп лист банка?

Каждый банк ведет собственную электронную базу сомнительных клиентов. Причины попадания туда могут дополнительно регулироваться внутренними нормативами. Однако в большинстве случаев поводы занесения в стоп лист в разных финансово-кредитных учреждениях совпадают:

Часто банки ведут одновременно несколько стоп листов. В одних из них фигурируют только злостные нарушители, а в других клиенты, которых следует тщательно проверить. Если первым могут полностью отказать в обслуживании, вторые сталкиваются с частичными ограничениями.

Как клиент может узнать о попадании в стоп лист банка?

Банки не обязаны информировать клиента о том, что заносят его в реестр нежелательных персон. Посмотреть стоп лист не получится, т.к. к нему имеют доступ только сотрудники службы безопасности банка или вышестоящие надзорные органы. Узнать, что клиент попал в «черный список» можно лишь по косвенным признакам:

Если в банке не удалось выяснить нужную информацию, можно действовать через сторонние учреждения. В подобных случаях подают запросы в Бюро кредитных историй, Федеральную службу судебных приставов, Центральный каталог кредитных историй. Однако их ответы, скорее всего, позволят выявить только факты просрочек по кредитам. Если причиной попадания в стоп лист стало представление подложных документов или финансовые махинации, в этих структурах на причину занесения в «черный список» не укажут.

Можно ли выти из стоп листа банка?

Единый механизм выхода из стоп листа пока законодательно не определен. Юридические лица могут сделать это через новое зарегистрированное предприятие. Но и такие попытки банками пресекаются, если у организаций будут одни и те же собственники и учредители.

Физические же лица попадают в стоп лист окончательно. Надежда на возобновление обслуживания сохраняется только в том случае, если получилось определить банк, занесший клиента в стоп лист. Наладить с ним диалог получится, если:

Пытаться вынудить банк исключить из стоп листа через суд – бесполезное занятие. Если даже иск клиента будет удовлетворен (хотя свою правоту еще нужно постараться доказать), он столкнется с повышенным вниманием к проводимым операциям. Малейшее нарушение многочисленных правил приведет к повторному попаданию в стоп лист банка.

В стоп лист финансового учреждения попадают клиенты, нарушившие правила обслуживания или российское законодательство. Им частично или полностью отказывают в банковском сервисе. Посмотреть этот перечень невозможно. Он доступен только ограниченному количеству уполномоченных лиц. Теоретически, выйти из стоп листа банка можно по решению суда. Однако лучше попытаться наладить отношения с финансовым учреждением, которое внесло клиента в этот перечень.

Почему банковская карта в стоп листе

Пассажиры получили возможность производить оплату за проезд в общественном транспорте бесконтактно. Для оплаты нужно поднести пластик или телефон с установленным приложением для оплаты к валидатору и дождаться списания денег. Бывают ситуации, когда выдается ошибка и невозможен расчет по причине внесения средства оплаты в стоп-лист. Разберем, что такое бесконтактная технология оплаты проезда и почему карта Сбербанка в стоп листе может оказаться.

Что такое бесконтактная банковская технология?

Сбербанк один из первых стал предлагать клиентам банковские продукты со специальным транспортным приложением. Доступно оформление продуктов платежной системы МИР, Master Card, Visa, UnionPay.

Бесконтактная технология от банка – это возможность совершать оплату в одно касание, путем прикладывания карты или телефона к специальному устройству, – валидатору. Во время прикладывания валидатор считывает специальный код, и снимается фиксированная сумма. По итогам оплаты клиент получает смс-сообщение о расходной операции.

Почему карты попадают в стоп-лист

В последнее время граждане сталкиваются с такой проблемой, как невозможность расчета по причине того, что банковская карта в стоп листе. Существует несколько причин, о которых следует знать.

Причины возникновения ограничений для проведения платежа:

Важно! Также не получится расплатиться за транспортные услуги, если счет для погашения транспортных расходов открыт в иностранном банке.

Как узнать, находится ли карта в стоп-листе?

Получить информацию каждый пассажир может бесплатно в режиме реального времени. Для этого потребуется перейти на официальный портал выбранного представителя:

В открывшемся окне потребуется ввести номер с лицевой стороны пластика и код с картинки. По итогам ввода кликнуть «Войти».

После откроется страница, на которой будет указана информация по всем поездкам, которые были оплачены. Если есть задолженность, над разделом «История оплаты проезда» будет написано, какая сумма долга за вами числится. Ее потребуется погасить. Важно учитывать, что информация предоставляется на дату обращения.

Если пластик испорчен, не поддерживает оплату или заблокирован, таким способом уточнить информацию не получится.

Как убрать карту из стоп-листа?

Если баланс карты положительный, но само устройство неисправно, заблокировано по инициативе финансовой организации или повреждено, то нужно обратиться в банк. После предъявления паспорта сотрудник Сбербанка выпустит новую карту, на которую можно будет подключить специальное транспортное приложение для совершения бесконтактных расчетов.

Если карта Сбербанка в стоп листе по причине задолженности, ее необходимо погасить. Для этого нужно придерживаться инструкции.

Чтобы погасить задолженность следует:

На практике задолженность списывается в течение 10 минут. Проверить информацию можно в личном кабинете. После снятия ограничений будет указан статус «Карта может использоваться для оплаты проезда».

Что делать, если ошибка возникает при оплате смартфоном?

Почему банковская карта в стоп листе при оплате телефоном? Если верить статистике, то большинство граждан предпочитают пользоваться своим гаджетом для расчета в общественном транспорте.

Если баланс счета положительный, то карта исправная. Единственный способ устранения неполадки, это «перепривязать» ее к приложению.

Для этого потребуется:

Если расчет с помощью смартфона, невозможен по причине попадания счета в стоп-лист, нужно погасить долг. Как это сделать, было рассмотрено ранее в статье.

Часто задаваемые вопросы

Сколько стоит проезд, если вносить оплату картой или смартфоном?

Стоимость проезда определяется тарифами оператора, услугами которого вы решили воспользоваться. Банк со своей стороны может предложить дополнительные бонусы и скидки за оплату проезда. В этом случае стоимость проезда будет ниже. По специальным картам «Стрелка» или «Тройка» можно получить скидку, если совершать больше поездок в течение месяца.

Какими картами можно произвести оплату за транспортные услуги?

Принимаются карты платежной системы МИР, Master Card, Visa, UnionPay, у которых на лицевой стороне есть индикатор бесконтактной оплаты.

На одном рейсе сколько раз можно рассчитаться одной банковской картой или телефоном?

Изначально пассажиры могли оплатить только за себя, т.е. – одну поездку. После условия были пересмотрены и увеличено количество оплат до четырех в рамках одного рейса.

Где можно ознакомиться с историей поездок, оплат и пополнений?

Посмотреть историю операций и поездок можно в личном кабинете, доступ к которому предоставляется бесплатно.

Стоп лист на карте Сбербанка

Практически во всех маршрутках, автобусах и троллейбусах на территории РФ установлены терминалы безналичной оплаты. У этой системы есть один достаточно серьезный минус – из-за сбоев, ошибок или просто недостатка средств на карте платежное средство может попадать в стоп-лист. Что это такое и как с этим бороться – читайте в этой статье.

Причины ошибки платежа

Существует несколько основных ошибок платежа, которые могут привести к различным проблемам:

Предыдущая поездка не была оплачена.

На карте на данный момент нет денег.

Слишком мало держали карту возле терминала.

Устройство не работает

Обычно оно просто не светится, потому можно даже не пытаться платить безналичным образом. В некоторых случая из-за длительного бездействия терминал «тухнет». Достаточно нажать на любую кнопку и можно спокойно платить.

Рекомендуется повторить операцию.

Что такое стоп лист

Если появляется сообщение о том, что карта Сбербанка в стоп листе – это значит, что платежное средство ранее использовалось для оплаты проезда, но по какой-то причине с пластика не была списана сумма за проезд. Основная причина – недостаток средств на карте, но иногда это может быть и сбой системы. В любом случае, на карте сформировалась задолженность, которую нужно погасить. В противном случае пользоваться системой безналичной оплаты поездки не получится.

Как снять задолженность

Снять задолженность по карте очень просто:

Личный кабинет пассажира

Личный кабинет пассажира – это универсальная платформа, которая предназначена преимущественно для отслеживания своих поездок, а также проверки задолженности перед транспортными компаниями. Авторизация в системе элементарная, предварительная регистрация не требуется. Также тут практически нет никакого функционала, кроме истории поездок и возможность погасить задолженность.

Часто задаваемые вопросы

Какими картами можно оплачивать проезд в автобусе

Расплачиваться в транспорте можно абсолютно любыми картами Visa и MasterCard, без ограничений.

Если при оплате картой, средства не списались

Если автобус уже привез пассажира туда, куда требовалось, а средства не списались, возможно произошел сбой в системе или на карте нет денег. Рекомендуется заплатить наличным образом или, если проезд все же был оплачен, но с карты все равно ничего не списало – зайти в личный кабинет пассажира и погасить долг так, как это описано выше.