Боковик на бирже что это

В этой стать разберем что такое боковик, как не допустить ошибок торгуя в боковике. Трейдинг используя боковики.

На эту тему есть видео на нашем канале YouTube — Трейдинг в боковике

Последние новости в канале телеграмм — PROТрейдинг

Хочешь обсудить тему, получить совет, чат в тг — PROТрейдинг Chat

Как не допустить ошибок Торговля в боковике

Боковик что это?

Где мы может наблюдать боковик – это передышка между импульсными движениями рынка.

Баланс можно наблюдать на всех без исключения тайм фреймах.

Что приводит к появлению боковика?

Фиксинг или разгрузка позиций (ликвидации, срабатывание стоп-лоссов).

В чистом виде боковик – это провокация маркет мейкера. Для того чтобы участники рынка заходили в рынок. Покупали и продавали.

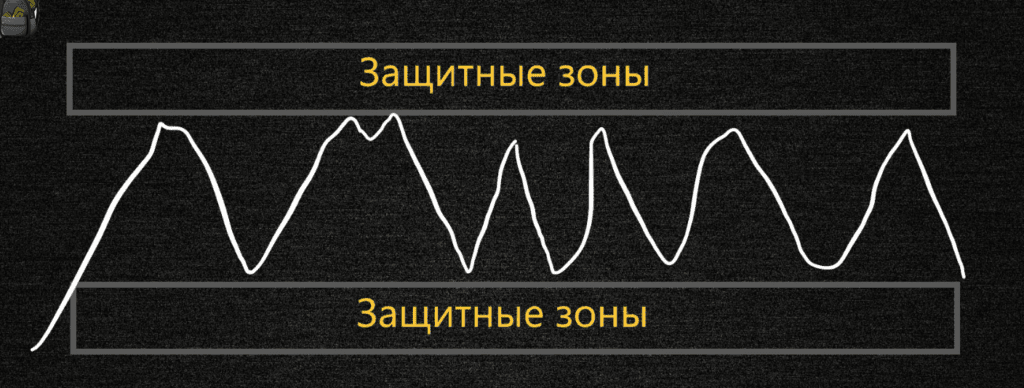

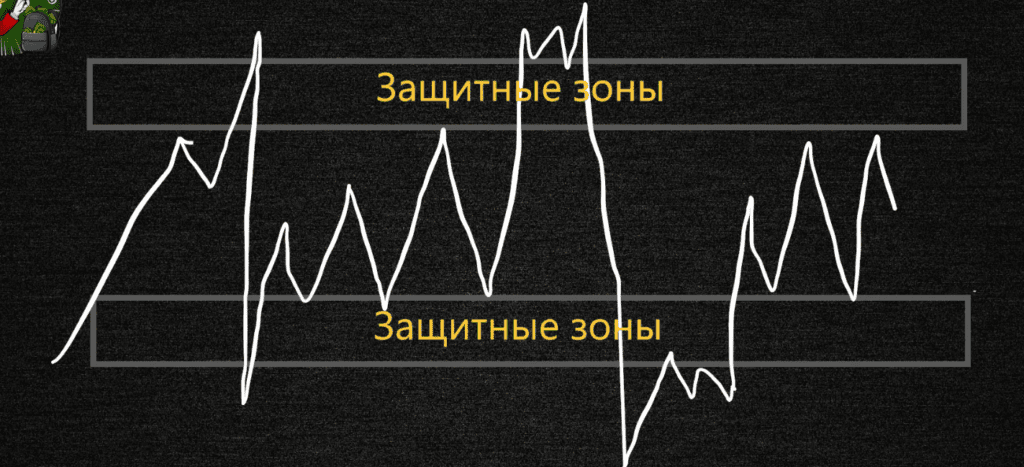

Заблуждение многих гуру трейдинга в том что боковик имеет защитные зоны, например верхние и нижние границы. Это не так. Маркетмейкер будет расширять эти границы.

Почему же на самом деле цена тормозится и как бы образует четкие границы?

Все просто толпа покупает на хаях, и продает на лоях. Так как не может решится куда же пойдет цена.

Далее цена разворачивается, кто-то не выдерживает и продает в убыток, у кого больше плечо тех ликвидирует.

А суть проста – накопления позиций толпы, с последующим образованием отношение покупателей и продавцов.

После нескольких неудачных попыток, толпа начинает что-то понимать, и делать наоборот – покупать на лоях и продавать на хаях.

Если в балансе преобладают продажи – вверх, если преобладали покупатели – вниз.

Основная ошибка толпы – не понимание этого аспекта, и очень коротки стопы, которые ставят прям за границы диапазона.

Когда ждать выход из баланса?

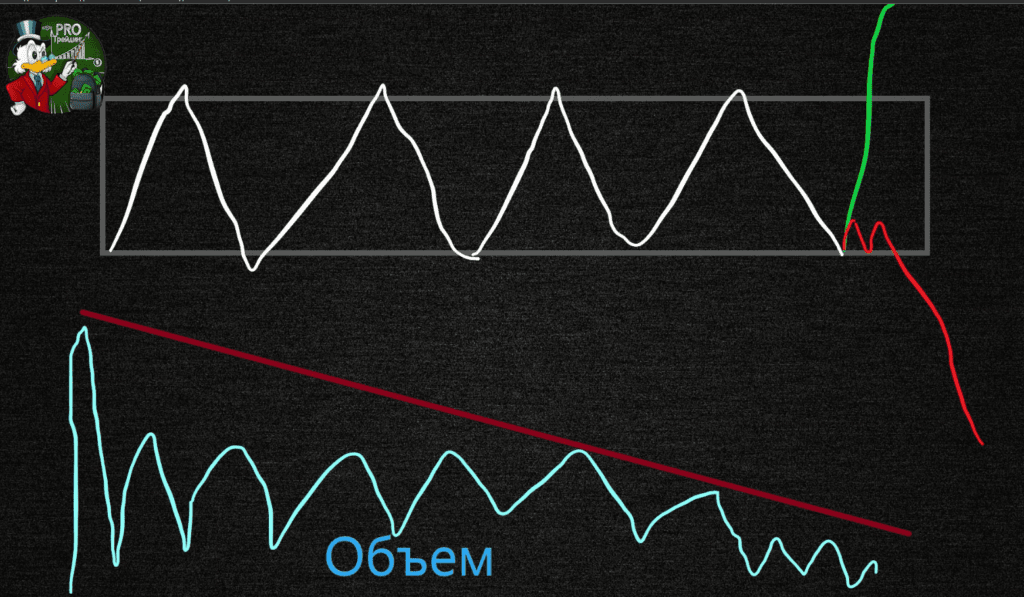

Выход из баланса, необходимо ждать на издыхание объемов. Если объемы стремительно падают, это означает что баланс уже созрел.

Продавцы и покупатели наигрались, стоят в позициях и как правило дисбаланс уже наступил.

В этот период, необходимо чётко понимать, что скоро будет импульс, и если вы не можете определить наверняка в какую из сторон возник дисбаланс, стоит воздержаться от торговли.

Заключение

А на этом все, подписывайтесь на канал, ставьте лайки. И помните чем большей информации владеет трейдер, тем лучше результаты его торговли.

Про выходы из баланса рекомендую почитать данный материал (кликабельно):

Боковик на бирже, что это?

Большую часть времени, рынок находится в состоянии без направленной динамики. Тренд отсутствует, и цена будто зажата в диапазоне. В такие моменты, на бирже, зарабатывать становиться еще сложнее. Трендовые стратегии перестают приносить прибыль, и генерируют одни убытки. В игру вступают другие правила, ведь ситуация на рынке поменялась, и наступил боковик. Давайте разберемся, что такое боковик на бирже, как его определить, и по каким стратегиям торговать, чтобы не терять, а заработать на этом состоянии рынка.

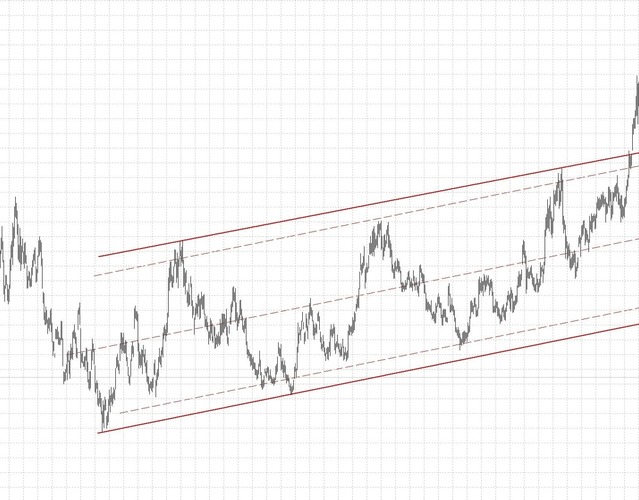

Вот, как выглядит боковик на графике цены:

Несмотря на общую повышательную тенденцию, видно, что большую часть времени, цена находится без направленной динамики, и торгуется в диапазоне цен, между уровнями поддержки и сопротивления. Такое состояние рынка называется боковиком или консолидацией.

Цена не может бесконечно двигаться в одном направлении. Необходимы остановки для аккумуляции энергии, распределения и прихода новых денег на биржу. Боковик решает эти вопросы. Поэтому он всегда наступает, когда рынок перегрет, и требуется «топливо», чтобы идти дальше.

Боковик на бирже

Боковик — это движение цены с неопределенным, либо со слабовыраженным, незначительным направлением, в рамках ценового диапазона.

На трейдерском сленге, боковик еще называют флэтом, ренджем, ценовым коридором, диапазоном, пилой, тухляком 🙂 Не редко говорят, что рынок флэтит, пилит, диапазонит, тухлый рынок и т.п. Это означает, что речь идет о боковике — рынке без определенного направления. Можно еще услышать, как говорят, что если цена находится в боковике, то рынок установил справедливую цену на данный момент.

Как можно заметить, очень редко у боковика бывают четкие горизонтальные границы. Может быть небольшой наклон вверх или вниз. С теоретической точки зрения, любой наклон, пусть и даже самый маловыраженный, уже тенденция, но это принято в трейдерском кругу называть боковиком. Поэтому, четкой градации нет, всё субъективно.

Самой главной проблемой, является то, что достаточно тяжело заранее определить, когда цена войдет в состояние боковика, и когда из этого состояния выйдет. А определить это необходимо, т.к. для разных состояний рынка применяются разные торговые подходы. Когда цена находится в тренде, то работают трендовые системы. А если цена уходит в боковик, то нужно перестраивать свою стратегию на торговлю в боковике.

Определение и виды боковика на бирже

Классический боковик на бирже — это колебания цены внутри горизонтального диапазона, который ограничивают уровни поддержки и сопротивления. Выглядит такой боковик следующим образом:

Уровни поддержки и сопротивления проводятся, в данном случае, горизонтально, в местах наибольшего соприкосновения уровня с ценой. Цена как бы «застряла» между уровнями, и торгуется от одного к другому, пока не происходит пробой боковика. Это классический горизонтальный боковик с достаточно широким диапазоном (расстоянием от уровня поддержки до уровня сопротивления).

Так же, есть боковики с узкими диапазонами, например, как этот:

Колебания внутри боковика очень незначительные, поэтому он и называется узким.

Боковики бывают не только узкими и широкими, они могут иметь еще и наклон по линиям поддержки и сопротивления. Вот узкий боковик с наклоном вверх:

А вот, сужающийся боковик в виде треугольника:

Хорошо видно, как сильно падает амплитуда колебания цены и происходит сужение. После таких сужений в боковике, часто происходят хорошие пробои ценой уровня, что и видно на рисунке.

Существуют боковики и такого вида:

Это типичный боковик в виде расширяющегося треугольника. В отличие от предыдущего примера, амплитуда колебании цены здесь повышается.

Так же, боковики могут различаться по продолжительности. Они бывают длинными и короткими.

Теперь, перейдем к непосредственно к практической части, а именно, как строить и как торговать в боковике.

Торговля боковиков

Для того чтобы торговать в боковике, нужно научиться его строить и определять. Для этого существуют правила.

Правила построения боковика

Чтобы построить боковик, необходимо:

Через эти точки проводятся уровни, которые определяют ценовой диапазон для будущей торговли. Если вы еще не знаете, что такое уровни поддержки и сопротивления, то настоятельно рекомендую ознакомиться с ними в этой статье, т.к. это основа основ технического анализа. Там все подробно рассказано, и описаны торговые стратегии. С понятиями локальных минимумов и максимумов можно ознакомиться в статье: «Что такое тренд в трейдинге? Описание и правила торговли«.

Рассмотрим поэтапно, на примере.

В итоге. 6 сделок, из которых 5 прибыльных, и всего 1 убыточная, и то, незначительная. Вот и весь фокус. Пользуйтесь на здоровье 🙂

Стоит отметить, что основой для заключения сделок, являются уровни поддержки и сопротивления. Стохастик лишь выступает фильтром. И, как показывает практика, отлично с этой ролью справляется. Именно осцилляторы, такие как RSI, или MACD, созданы для работы в боковиках. Скажу по секрету, что их можно использовать и как трендовые 🙂 Я детально разбирал это в статьях про них, не поленитесь, прочтите. Там отличные стратегии на их основе.

Как торговать внутри боковика, я вам показал. Теперь, поговорим о том, как определить, когда боковик закончится, и как это обернуть в свою пользу, чтобы заработать.

Как определить и торговать выход из боковика

Здесь опять всё элементарно просто. Под выходом из боковика подразумевается его пробой. Всё, ничего лишнего 🙂

Лучше всего искать боковики в форме различных фигур технического анализа (статья обязательна к прочтению). Сделки заключать при пробое, и закрывать, либо, по достижению цели фигуры, или, в случае, если пробой оказался ложным. Тут тянуть время нельзя. Надо реагировать оперативно. Причем, при ложном пробое, можно открыть сделку на возвращение внутрь боковика. Часто, такие сделки оказываются очень прибыльными.

Давайте теперь я немного обобщу информацию, и подведу итог рекомендациями по торговле в боковике.

Надеюсь, что изложенная мною информация, поможет вам, как минимум не потерять, а еще лучше, заработать в боковике 🙂

Технический анализ. Боковые тенденции

Тенденции бывают не только растущие или падающие, но и боковые. Наблюдая за поведением графиков, можно заметить, что тренды развиваются по времени гораздо меньше, чем боковики. Поэтому коррекции следует рассматривать более тщательно.

Основа формирования боковых тенденций

Рынки управляются фундаментально, то есть все произошедшие и ожидаемые события могут влиять на цену. Когда положительная ситуация сохраняется длительное время, это приводит к образованию восходящего тренда. Если возникает неуверенность, сомнения или есть признаки ослабления, то бурный рост останавливается, но начинаются продажи, которые приводят к откату цены. В это время другие трейдеры используют откаты как благоприятные моменты для покупок, это толкает котировки вверх, тогда продажи возобновляются, и цена опять падает. Так может происходить несколько раз и привести к образованию коррекции.

Канал

Трудности работы в боковых тенденциях:

• цена может увеличивать или уменьшать размах колебания;

• темп движения может быть резким или слабым;

• многочисленность форм не позволяет заранее определить, какой будет очередная коррекция.

Тем не менее, зная особенности боковых тенденций, можно использовать их для работы.

Наиболее интересной формой является канал. Он строится по четырём точкам: два пика сверху и два снизу, упирающиеся в параллельные линии.

Цена в канале от одной границы к другой движется достаточно уверенно. Диапазон колебания, как правило, сохраняется. Это позволяет одновременно определять момент входа в рынок и цель для закрытия позиции.

Канал может быть горизонтальным, а может, как тренд, иметь наклон.

Принцип торговли в канале заключается в том, что при отбое от верхней границы нужно продавать, а от нижней — покупать.

Если канал имеет большой угол наклона, то работа в нём осуществляется только по наклону.

Следуя логике построения канала, необходимо дождаться формирования четвёртой точки для определения его границ. Местом для открытия позиций становится пятое касание.

В пятой точке цена касается границы, и происходит стремительное движение вниз. После чего наблюдается пробой нижней линии.

Канал сохраняется до тех пор, пока цена не пробьёт одну из границ.

Выход цены за пределы диапазона может быть вниз или вверх, и это не зависит от предыдущей тенденции, но пробой границы указывает на последующее направление.

Пересечение верхней границы указывает на рост, а нижней — на падение.

Обратите внимание на зелёную линию, которая показывает ширину канала. Её длина откладывается от места пробоя и образует цель для хода.

При выходе за пределы канала цена, как правило, проходит расстояние, равное его ширине.

К сожалению, каналы, при всей их привлекательности, долго не живут. Это подталкивает к мысли об открытии позиции заранее — в месте предполагаемой четвёртой точки. Подобные действия имеют повышенный риск, так как четвёртого касания может не быть.

Как видно из примера, в месте предполагаемой четвёртой точки произошёл проход цены ниже. Канал не был сформирован. Образовалась боковая тенденция другой формы, значит, принцип канальной торговли неприемлем.

Особенности

В широких каналах, развивающихся длительное время, можно наблюдать, как цена, двигаясь от одной границе к другой, образует мелкие тренды со своими коррекциями. Тренды могут быть обозначены линией, пробой которой будет рассматриваться как окончание хода.

Замечена ещё одна особенность. В районе середины канала цена делает остановку, после которой может вернуться к прежней границе или продолжить движение к противоположной. Таким образом, при работе в каналах есть смысл рассматривать середину как первую цель, а противоположную границу как вторую цель.

На рисунке видно, как образуются мелкие тренды при движении внутри канала. Также обратите внимание на то, что цена не ходит по границам с точностью до пункта. Иногда происходит идеальное касание, но цена может и не дойти или сделать прокол.

При построении каналов рекомендуется использовать область условного касания, равную 10% от ширины канала.

Информация, представленная в статье, не является призывом или рекомендацией к действию. Принимая решение совершать торговые операции на финансовых рынках, вы в полной мере осознаёте и принимаете на себя все риски.

При подготовке данного цикла статей были использованы материалы из книг: Дж. Швагер «Технический анализ. Полный курс», Т. Р. Демарк «Технический анализ — новая наука», С. Нисон «Японские свечи», Г. Моррис «Японские свечи».

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как действовать при торговле в боковике

Боковик, еще часто называемый «флэт» (flat) или «рэндж» (range), представляет из себя фазу рынка, при которой не происходит существенной переоценки стоимости актива и котировки колеблются в некотором диапазоне вокруг среднего значения.

С поведенческой точки зрения это означает, что цена актива находится в относительно равновесном состоянии и участники рынка в общем и целом сходятся в оценке его справедливой стоимости. Когда котировки чересчур отклоняются от неё вверх или вниз, спекулянты начинают устранять этот дисбаланс, открывая длинные позиции на минимумах и короткие на максимумах.

При подходе к верхней границе торгового диапазона количество новых покупателей снижается, и рост начинает замедляться. Купившие ранее начинают постепенно фиксировать прибыль по позициям и одновременно активизируются игроки на понижение. Когда цена идет еще ниже, те, кто покупал на максимумах, начинают активно фиксировать убыток придавая ускорение падению. В дальнейшем, видя неудавшуюся попытку роста покупатели не спешат входить в позицию, давая продавцам возможность опустить цену к нижней границе, где открытие длинных позиций вновь станет комфортным.

Как определить, что инструмент будет торговаться в боковике

Прежде всего стоит определить, что является боковиком для данного конкретного инструмента. Боковик может представлять из себя узкую «щетку», широкий ровный коридор или, что случается чаще, что-то средние между ними. Чем более широкий коридор, тем более приемлемое соотношение риск/прибыль для торговли он обеспечивает.

Лучше отдавать предпочтение ровным широким коридорам. При этом желательно, чтобы от каждой из границ цена оттолкнулась не менее двух раз.

Также перед тем как принимать решение о торговле стоит оценить временной горизонт, на котором развиваются события. Это также можно сделать по графику. Такая оценка поможет понять, как долго еще может просуществовать боковик, сколько времени займет сделка и в какой момент лучше входить.

Отсутствие фундаментальных драйверов

Если по инструменту не предвидится существенных новостей в ближайшее время, то высока вероятность, что он будет торговаться в боковике. Этот критерий сложно применить для валют, индексов и сырьевых товаров, однако для акций он вполне подходит. Если у компании нейтральные финансовые результаты на уровне консенсус-прогнозов, средние для отрасли мультипликаторы, цены на продукцию и сырье стабильны и никаких перемен в рассматриваемом промежутке времени не предвидится, то перед вами явный претендент на торговлю в боковике.

В свою очередь, при появлении каких-либо важных событий, например, существенного изменения дивидендной политики, можно рассматривать вариант торговли на выход из боковика.

Низкие объемы торгов и снижение волатильности.

Объемы удобнее всего оценивать среднедневные. Невысокий торговый объем говорит о низкой заинтересованности инвесторов и спекулянтов, которые сосредоточены на более интересных идеях и активных инструментах. Снижение волатильности говорит о том же самом, и её также можно оценивать по среднедневному диапазону или по специальным техническим индикаторам волатильности.

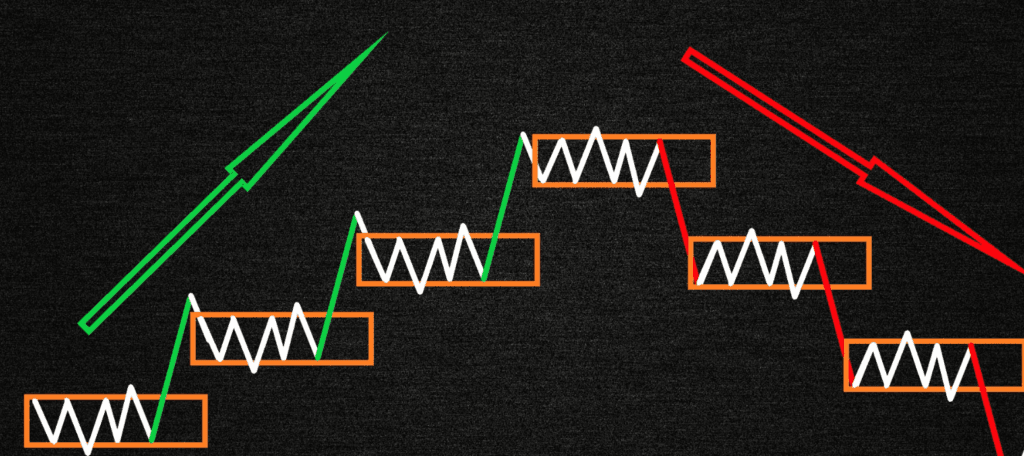

Тактика торговли в боковике

В боковике самой эффективной и прибыльной стратегией является торговля на отбой от его границ, то есть мы покупаем, когда цена близка к нижней границе диапазона, и продаем, когда она поднялась достаточно высоко. Основная сложность здесь заключается в том, что коридор цен зачастую имеет рваные границы и не всегда удается точно определить оптимальный уровень входа. Кроме того, одна из границ может начать сжиматься, формируя направленный треугольник.

Таким образом, одного сигнала отскока от границы может быть недостаточно для формирования прибыльной стратегии на дистанции. Желательны подтверждающие сигналы.

Двойное дно и двойная вершина

По сути, отскок от границы флэта на старшем таймфрейме является разворотом тренда на младшем. Так что при появлении на младшем таймфрейме разворотных фигур вблизи от границы боковика вероятность успешного исхода сделки увеличивается. «Голова и плечи» чаще встречается на старших таймфреймах, а вот «двойную вершину» и «двойное дно» нередко можно встретить и на более коротких временных промежутках.

Кульминация продаж / покупок

Кульминация продаж относится к сигналам направления Volume Spread Analysis (VSA), рассматривающего свечные формации вместе с соответствующим им объемам. Кульминация представляет из себя аномально длинную свечу с высоким объемом, отскакивающую или прокалывающую уровень. При этом достаточно часто такая свеча быстро «всасывается» обратно, оставляя длинную тень. Такие сигналы можно отслеживать на любом таймфрейме, но лучше всего они отрабатывают себя на 5 и 15-минутных графиках.

В идеале позиция открывается как можно ближе к максимуму/минимуму свечи, но это довольно агрессивная и рискованная практика. Для более осторожной торговли можно дождаться консолидации внутри диапазона после такой свечи, а тень использовать для постановки стоп-лосса.

Сигналы технических индикаторов

На сегодняшний день существует большое количество различных индикаторов, в том числе осцилляторы, которые как раз предназначены для торговли в боковике. Можно использовать подтверждающие сигналы тех индикаторов, которые окажутся наиболее эффективными на торгуемых вами инструментах. Подробнее прочитать про индикаторы можно в наших статьях.

Заключение

Соблюдение всех правил торговли по определенной методике является неотъемлемым условием не только торговли в боковике, но и любых других форматов. Однако данный подход требует максимальной дисциплины при фиксации прибылей и особенно при фиксации убытка в момент выхода цены из боковика.

Любое желание переждать в надежде на то, что цены должны вернуться к пробитым уровням, приведет к потере времени, увеличению убытков и нарушению всей концепции. Тем не менее, при аккуратном подходе торговля в боковиках является удобным и прибыльным вариантом, без необходимости глубокого анализа фундаментальных причин формирования трендов.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.