Кто такой биржевой брокер

Брокер: кто это такой и зачем нужен на фондовой бирже

Брокер является посредником между биржей и человеком или организацией, желающими покупать и продавать акции, облигации и другие финансовые инструменты на бирже.

За прямое участие в сделках купли-продажи на рынке ценных бумаг от лица клиента брокер получает комиссионные. Вознаграждение перечисляется из средств клиента брокерской конторы.

Чем занимается биржевой брокер

Брокер предоставляет клиенту техническую, организационную и юридическую возможность выйти на биржу и начать совершать на ней операции, т. е. покупать или продавать акции, облигации и другие финансовые активы.

Выделим основные моменты взаимодействия брокера и клиента:

Подробнее о том, как выбрать надежного брокера читайте тут.

Зачем нужна брокерская контора обычному человеку

Без услуг брокерской конторы не обойтись в том случае, если обычный гражданин принял решение заработать на бирже ценных бумаг.

Брокер в общем случае не использует собственные средства, а лишь распоряжается доверенным капиталом клиента с учетом его указаний. Некоторые крупные инвесторы оформляют доверительное управление, не вдаваясь в детали торгов. В этом случае грамотный брокер самостоятельно принимает решения о необходимости покупки или продажи, отвечая перед клиентом-инвестором только в виде отчета по прибыли.

Фондовый рынок, оперирующий ценными бумагами, не предусматривает классификацию брокерских контор. Все они сотрудничают как с юридическими, так и с физическими лицами с различными уровнями инвестиций.

Что такое брокерская лицензия и как ее проверить

С 2015 года лицензия на ведение брокерской деятельности выдается Центробанком РФ. Этот орган проверяет соответствие организации установленным законодательством требованиям. Наличие разрешительного документа подтверждает легальность и законность работы брокерской конторы.

ВАЖНО! Срок действия лицензии не ограничен. Единственной причиной прекращения предоставления права на выполнение указанных функций является аннулирование документа Центробанком РФ.

Принимая решение о выборе посредника для торгов на бирже, трейдер может ознакомиться с актуальным списком брокеров на официальном сайте Центробанка РФ по ссылке:https://www.cbr.ru/finmarket/supervision/sv_secur/.

Сведения о лицензированных посредниках, а также перечни компаний, разрешения на ведение деятельности которых аннулированы или приостановлены, опубликованы в свободном доступе и регулярно обновляются.

Вот как выглядит настоящая лицензия на брокерскую деятельность:

А можно ли обойтись без брокера?

Как уже было отмечено выше, физическое или юридическое лицо, не имеющее соответствующей лицензии Центробанка, не вправе принимать участие в торгах ценными бумагами или действовать на валютном рынке напрямую от своего имени.

Поэтому без договора с брокерской конторой и без открытия специализированного счета потенциальному трейдеру или инвестору не обойтись.

Где найти и как выбрать надежного брокера

Для поиска достаточно открыть всё тот же перечень лицензированных контор, опубликованный на сайте Центробанка РФ. Кроме того, в сети регулярно публикуются рейтинги ведущих операторов рынка ценных бумаг. После этого полезно изучить отзывы клиентов в интернете, ознакомиться с информацией на официальном сайте и при необходимости связаться со службой поддержки для получения ответов на возникшие вопросы.

Подробнее о том, как выбрать брокера, читайте в нашей статье.

Часто после регистрации с потенциальным клиентом связывается менеджер, который консультирует его об организации работы, тарифах и технических требованиях компании.

Тем, кто только начинает свой путь к биржевой покупке финансовых активов, необходимо обратить внимание на следующие моменты:

Далеко не все операторы предоставляют возможность телефонного консультирования. Лучше уточнить о функционале дополнительно:

Не всегда минимальные комиссионные говорят о конечной выгоде обслуживания. Более информативны сведения об обязательных платежах:

На начальном этапе, еще до прохождения регистрации, необходимо задавать как можно больше вопросов технической поддержке оператора. Так перед будущим клиентом откроется полная картина работы компании, а заодно станет очевидным уровень компетентности сотрудников.

Клиент может сменить брокера в любой момент. Если сотрудничество не удовлетворяет клиента по каким-либо параметрам, он вправе расторгнуть договор и заключить его с другой брокерской конторой.

Как обезопасить себя при работе с онлайн-брокерами

Управление торговым счетом в онлайн-кабинете или мобильном приложении, без сомнения, удобно, но при этом сохраняется риск обмана со стороны мошенников. Злоумышленники регистрируются под видом профессиональных брокеров, взламывают действующие кабинеты и получают пароли доступа, используют агрессивный маркетинг, чтобы вынудить жертву пополнить баланс подставного счета.

Примите определенные меры предосторожности, чтобы избежать неприятных последствий:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Брокер: кто это и чем он занимается?

Брокер — профессиональный участник рынка. Осуществлять брокерскую деятельность могут юридические и физические лица, которые имеют соответствующую лицензию.

Термин «брокер» у многих ассоциируется исключительно с торговлей на бирже. При этом упускается из виду широчайший диапазон крайне востребованных функций, который выполняется брокерами в повседневной жизни. В частности, они помогают осуществлять сделки купли-продажи различных товаров и услуг, оформляют страховые обязательства, служат гарантами в кредитных операциях и т. д.

Проще говоря, брокер — юридическое или физическое лицо, которое берёт на себя посреднические функции между условными продавцом и покупателем. Брокер представляет интересы своего клиента и получает денежное вознаграждение в виде комиссионных выплат с каждой заключённой сделки. Деятельность брокеров строго регламентируется законодательством. В соответствии с действующими требованиями каждый брокер должен иметь лицензию на осуществление услуг такого типа.

Специализация брокеров определяется в зависимости от сферы их деятельности. Финансовые брокеры отвечают за сделки, при которых подразумевается оборот денежных средств. Нефинансовые брокеры не работают напрямую с ресурсной базой, однако активно используют её при заключении сделок. Чаще всего мы встречаемся со следующими видами брокеров:

Работа финансовых площадок любого формата подразумевает активную деятельность её участников. Их функционал определяется исходя из особенностей используемых финансовых инструментов, а численность регулируется соответствующими правилами допуска. В частности, в число основных условий входит официальная регистрация каждого участника торгов, которая невозможна без наличия лицензии. Такой подход позволяет заключать сделки только опытным специалистам, в число которых входят также и брокеры. В процессе торгов они выступают как официальные представители клиентской стороны. Брокеры на бирже имеют широкий диапазон возможностей: от открытия счетов до подачи заявок на покупку или продажу. При этом все операции, в том числе и расчётного характера, ведутся из действующих средств клиента.

Помимо брокеров, в работе рынков принимают участие трейдеры. Чтобы не возникало путаницы, необходимо разобраться в функциональных отличиях, которые присущи этим двум профессиям.

Под трейдером подразумевается любой участник торгов без привязки к его компетенциям, источникам используемых средств или принимаемым решениям. Чаще всего трейдеры пользуются собственным капиталом для инвестирования в ценные активы. Заработок складывается из разницы в цене активов на момент их продажи или покупки.

Принципиальная позиция брокеров в России заключается в поддержке всех существующих интересов клиента. Так, помимо посреднических функций, предоставляются аналитические услуги. В их число могут входить: рекомендации по сделкам, обучение торговле и обзоры текущей рыночной ситуации. К другим операциям, за которые отвечает брокер, относятся:

Сегодня многие инвесторы предпочитают работать по способу доверительного управления, не принимая активного участия в торгах. При этом именно от качества исполнения брокером взятых на себя обязательств зависит уровень благосостояния клиента.

Для совершения сделок используются специальные программы, которые предоставляют всю необходимую информацию по текущей ситуации на рынке. Сегодня существуют готовые пакеты, которые могут устанавливаться на стационарные компьютеры, смартфоны или планшеты. В качестве альтернативы можно связаться непосредственно с самим брокером, пройдя голосовую идентификацию.

Аналитики Московской биржи каждый месяц собирают информацию по всем ключевым показателям работы брокеров, задействованных в заключении тех или иных сделок. По результатам такого анализа составляется сводный рэнкинг, исходя из которого каждый новый пользователь сможет выбрать наилучшего для себя посредника.

Использование услуг брокера на фондовом рынке позволяет существенно расширить диапазон собственных возможностей. Пользователям предоставляются торговые терминалы, через которые в режиме реального времени транслируются изменения основных биржевых котировок. Сегодня с помощью брокеров можно не только заключать сделки по различным ценным бумагам, но и открывать индивидуальные инвестиционные счета (ИИС).

«Открытие Брокер» предоставляет профессиональные услуги брокера на фондовом рынке. Специалисты компании предлагают клиентам оригинальные инвестиционные идеи на выгодных условиях и оказывают оперативную техническую поддержку по всем вопросам.

Кто такой брокер

Интерес россиян к фондовому рынку заметно вырос буквально за считанные годы. Количество активных трейдеров превысило миллион. Логичным следствием этого стала актуальность вопроса о том, чем занимается брокер. В этом нет ничего удивительного, если учесть особенности российского законодательства.

В соответствии с его положениями, профессиональная брокерская деятельность выступает обязательным условием функционирования фондового рынка. Но не стоит рассматривать это понятие слишком узко. Рассмотрим подробнее, для чего нужен брокер, каковы его функции и специфика работы.

Определение

Казалось бы, все предельно просто: брокер – это профессиональный участник фондового рынка. В этом случае обязательным условием его работы становится наличие соответствующей лицензии. С точки зрения правового статуса, брокером может стать как физическое лицо, так и компания.

Несколько сложнее становится картина, если пристальнее изучить функционал брокеров, включая разнообразие рынков, где требуются их услуги. В этом случае правильнее использовать несколько другое определение. В соответствии с ним, под брокером понимается посредник между продавцом и покупателем определенной категории товаров. Последними выступают: ценные бумаги (фондовый рынок), недвижимость (ипотечный), валюта (валютный), импортные или экспортные товары (таможня) и т.д.

При таком рассмотрении вопроса основной функцией брокера становится правильное оформление сделки с выполнением всех предусмотренных законодательством юридических нюансов. Другими словами, специалист становится гарантом надежной защиты интересов всех участвующих в операции сторон.

Виды брокеров

Классификация рассматриваемой категории специалистов обычно выполняется по специфике деятельности. В зависимости от данного критерия различают следующие виды брокеров:

Чем занимается биржевой брокер?

Ответ на вопрос о том, что такое брокерская компания, лучше всего продемонстрировать перечислением выполняемого функционала. Он достаточно обширен. Основные функции брокера состоят в следующем:

Отдельным направлением работы брокера становится оказание консультационных услуг. Эта деятельность не находится под жестким контролем государства и базируется на добровольном сотрудничестве с потенциальным клиентом.

В соответствии с действующим фискальным законодательством, брокер становится налоговым агентом клиента. Такие обязательства распространяются на начисление и уплату налога на доходы от дивидендов, срочных контрактов и продажи активов.

Преимущества и недостатки работы с брокерами

Брокерская деятельность сопровождается для клиента и достоинствами, недостатками. К числу первых относятся такие:

Первый и главный недостаток работы с брокером состоит в зависимости от посредника. Она диктуется требованиями законодательства, а потому в сегодняшних условиях попросту неизбежна. Действующая нормативная база предусматривает наличие лицензии обязательным требованием для выхода на фондовый рынок.

Вторым серьезным минусом становится сравнительно высокий уровень тарифов на услуги брокерской компании. Он нередко выступает причиной малоприятной для трейдера ситуации, когда полученный доход оказывается ниже сопутствующих расходов.

Третий и завершающий недостаток, который требуется отметить, касается далеко не всегда высокой квалификации персонала брокерской компании. Несмотря на жесткие меры контроля со стороны регулятора в лице Центробанка, профессионализм значительной части брокеров оставляет желать лучшего.

Что такое брокерская лицензия и как её проверить?

Брокерская деятельность на фондовом рынке относится к лицензируемым. Как было отмечено, контроль над работой брокеров осуществляет ЦБ РФ. Она занимается проверкой соискателей и выдачей государственных лицензий. Наличие последней – обязательное условие для оказания брокерских услуг на рынке ценных бумаг.

Проверка действительности представленной брокером лицензии не составляет проблемы. Для этого достаточно произвести несколько несложных действий:

База данных находится в свободном доступе и доступна для бесплатного скачивания. Она содержит актуальные данные о компаниях, имеющих действующую лицензию Центробанка на ведение брокерской деятельности. Файл представлен в формате электронных таблиц с указанием основных реквизитов брокеров, включая:

Проверка любой брокерской компании с таким обширным набором реквизитов не представляет труда. Сотрудничество с брокером, который не имеет лицензии, не только незаконно, но и попросту опасно для капиталов клиента. Тем более – с учетом немалого количества мошенников, присутствующих на российском финансовом рынке.

Можно ли обойтись без брокера?

Действующие в России правила позволяют дать на вопрос, вынесенный в подзаголовок статьи, однозначно отрицательный ответ. Нет, нельзя. Участие в торгах на фондовом рынке предполагает получение государственной лицензии, выданной Центробанком страны. Получить разрешительный документ обычному трейдеру попросту нереально.

Большая часть лицензированных компаний – это или банки с соответствующей структурой, или специализированные финансовые организации, за плечами которых многолетний успешный опыт практической работы. Достаточно привести названия некоторых из самых известных:

Как выбрать брокера?

Грамотный и ответственный выбор брокерской компании для последующего сотрудничества – непростая задача. Ее решение дополнительно усложняется наличием на рынке более двух с половиной сотен профессиональных участников, имеющих лицензию ЦБ России.

Поэтому имеет смысл воспользоваться комплексом критериев, в состав которого входят такие параметры:

Не стоит забывать еще один доступный критерий. Сегодня в интернете можно найти немало рейтингов ведущих брокеров страны. При их составлении используются разные критерии отбора – от длительности работы до количества активных клиентов. Поэтому выбрать интересующий клиента параметр определения брокерской компании с учетом персональных пожеланий пользователя не составляет проблемы.

Какой счет открывать у брокера?

Действующие правила предусматривают право инвестора на открытие двух видов счетов. Первый – обычный брокерский. Их может быть несколько, открытых у разных брокеров. Этот финансовый инструмент не предоставляет каких-либо серьезных льгот, но и не накладывает аналогичных ограничений.

Второй вид – индивидуальный инвестиционный счет или, как его чаще называют, ИИС. Он может быть только один. При соблюдении нескольких условий – действие в течение трех лет, пополнение на определенную сумму, причем только в рублях, и т.д. – владельцу предоставляется право на налоговый вычет в размере до 52 тыс. руб. в год. Альтернативный вариант получения преференций освобождение от НДФЛ по операциям на фондовом рынке за аналогичный период при закрытии счета.

Выбор лучшего из двух доступных вариантов предоставляется инвестору. В ходе принятия решения имеет смысл проконсультироваться с брокером, что предоставит дополнительную информацию о его профессионализме и уровне сервиса.

Для открытия любого из счетов используются три способа:

От будущего инвестора требуется предоставить паспортные данные, а также ИНН и СНИЛС. После открытия счета для участия в торгах потребуется его пополнение. Правила осуществления этой операции устанавливаются конкретной брокерской компанией.

Как обезопасить себя при работе с брокером?

Участие в торгах на любых видах бирж – валютной, фондовой, Форекс и т.д. – сопровождается рисками, особенно высокими для начинающих инвесторов. В отличие от банковских вкладов, инвестиции не застрахованы государством.

Поэтому целесообразно следовать нескольким достаточно простым рекомендациям опытных инвесторов, что позволит минимизировать риски. Они состоят в следующем:

Следование перечисленным советам поможет новичку выйти на фондовый рынок безопаснее. Кроме того, такой подход минимизирует недостатки работы с брокером и использует в полной мере достоинства от сотрудничества с ним.

Биржевой Брокер — кто это и как его выбрать

Брокеры — кто это такие и чем занимаются? В этой статье мы поговорим про их работу и заработок. Ответим на вопрос «стоит ли им доверять» и «является ли они нам друзьями?»

1. Кто такой брокер на фондовой бирже

Брокер — это довольно широкое понятие, которое может охватывать множество направлений из разных сфер деятельности. В общем случае можно сказать, что:

У обычного физического лица отсутствует прямой доступ к торговле ценными бумагами, он не может просто прийти на Московкую биржу и совершать операции от своего имени.

Доступ к фондовому рынку есть только у профессиональных участников с соответствующими лицензиями ЦБ. Брокерские компании имеют лицензии для представления прав интересов физических лиц.

Для доступа к торговле на фондовой бирже физическому лицу нужно заключить брокерский договор (чуть ниже мы рассмотрим пример). Далее он сможет самостоятельно совершать торговые операции. Брокер от его имени выставляет заявки на биржу.

Современная брокерская компания — это не только посредник, это ещё консультант, помощник, кредитор, аналитическое агентство и налоговый агент. Брокер за клиентов составляет и передаёт налоговую декларацию о доходах с ценных бумаг. Если по итогам года есть зафиксированная прибыль, то с неё удерживается 13%. Для этого у клиента должно быть на счёте свободные денежные средства с 1 по 31 января, иначе списать налог будет не с чего. Тогда ему придётся самостоятельно отчитываться перед налоговой.

Дилер — это профессиональный участник фондового рынка, имеющий прямой доступ к торгам. Обычно это крупные фонды, банки.

Насмотревшись кино про Уолл-Стрит, многие ошибочно думают, что брокеры это обманщики, зарабатывающие на доверчивых людях. На самом деле, это полное заблуждение. Это обычные люди, которые занимаются профессионально своим делом.

2. Как выбрать брокера для фондового рынка

Выбор брокерской компании не должен вызвать затруднений. Их не так много представлено в России. Рекомендую работать со следующими (сам работаю с ними):

Это одни из лучших брокеров для торговли на бирже. Они оказывают услуги большой части профессиональных трейдеров в России. Бесплатное пополнение и снятие средств. В наличии есть все финансовые инструменты.

Перечислим их преимущества.

1 Предоставляют наилучшие условия, а именно: самые низкие комиссии за торговый оборот. Есть офисы в крупнейших городах, крупный сервис поддержки клиентов.

Для клиентов доступны все финансовые инструменты на фондовой бирже:

2 Есть услуги по автоследованию стратегиям профессионалов, доверительное управление и прочее.

3 Можно открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать налоговые вычеты от пополнения («тип А»), либо не платить налог на прибыль по счёту («тип Б»). Первый тип предполагает максимальную сумму возврата 52 тыс. рублей в год (для этого надо пополнить счёт за год на 400 тыс). Более подробно про возможности ИИС читайте в статьях:

4 Еще одним преимуществом этих брокеров является наличие мобильных приложений для торгов на Android и iOS. То есть можно удалённо совершать торговые операции через смартфон и планшет, находясь в любом месте.

У других брокеров также есть приложения, но они не удобны (отсутствуют графики и биржевой стакан, может просто не открываться какое-то время, когда надо срочно что-то купить/продать).

Приложение «Финам трейд» от брокера Finam можно скачать на Play Market:

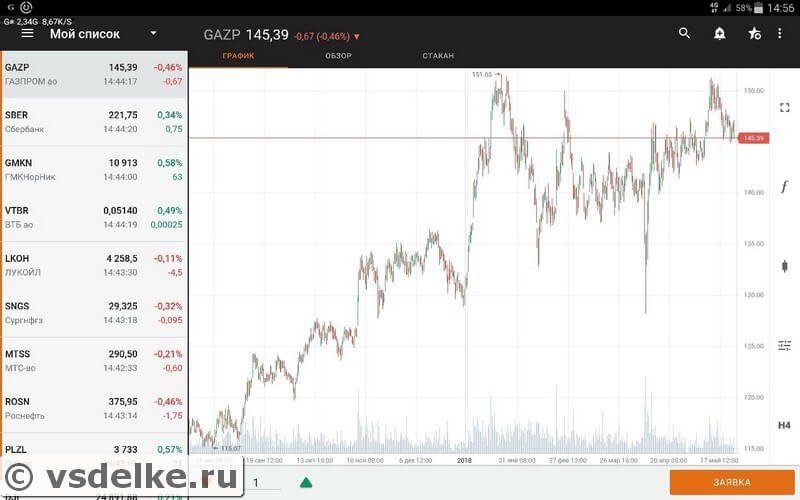

Так выглядят графики котировок на Финам трейд:

5 Если нет доступа к интернету, то можно совершить торговую операцию по телефону. Просто звоните брокеру, называете свой торговый код и выставляете заявку прямо по телефону.

В рейтинге брокеров по количеству клиентов высокое место занимает Сбербанк. Однако, такая популярность скорее связана с рекламой и незнанием других компаний. Могу лишь сказать, что его сервис заметно хуже рассмотренных компаний, а комиссии за торговый оборот у Сбербанка значительно выше. За одну сделку берётся 0,06%. Я не знаю никого из профессиональных трейдеров, кто бы одобрил такие условия. Особенно это важно для тех, кто совершает много операций. Но проблема не в комиссиях, а в том, что мобильным приложением совершенно не удобно пользоваться.

Действующий список компаний предоставляющий брокерские услуги можно посмотреть на официальном сайте биржи ММВБ (moex.com/ru/members.aspx).

На что обратить внимание при выборе других брокеров

Если вы хотите открыть брокерский счет у другого брокера, то при выборе обращайте внимание на следующие факторы:

3. Регистрация и открытие брокерского договора

1 Процедура регистрации доступна удалённо через интернет. Все действия можно сделать в режиме онлайн. Сначала требуется пройти регистрацию (указать телефон, ФИО и почту).

После чего вам потребуется предоставить скан паспорта, СНИЛС и ИНН.

Можно зарегистрироваться сразу у двух и более брокеров.

Выбираете тип счёта:

Рекомендую открыть либо ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счет). После чего счёт будет уже готов для работы.

Заключив договор с брокером, клиент получает доступ к торговле не только ценными бумагами (акциям и облигациям), а также к деривативам (фьючерсам, опционам, свопам), валютой и к товарной секции. Фактически это все инструменты современного финансового рынка.

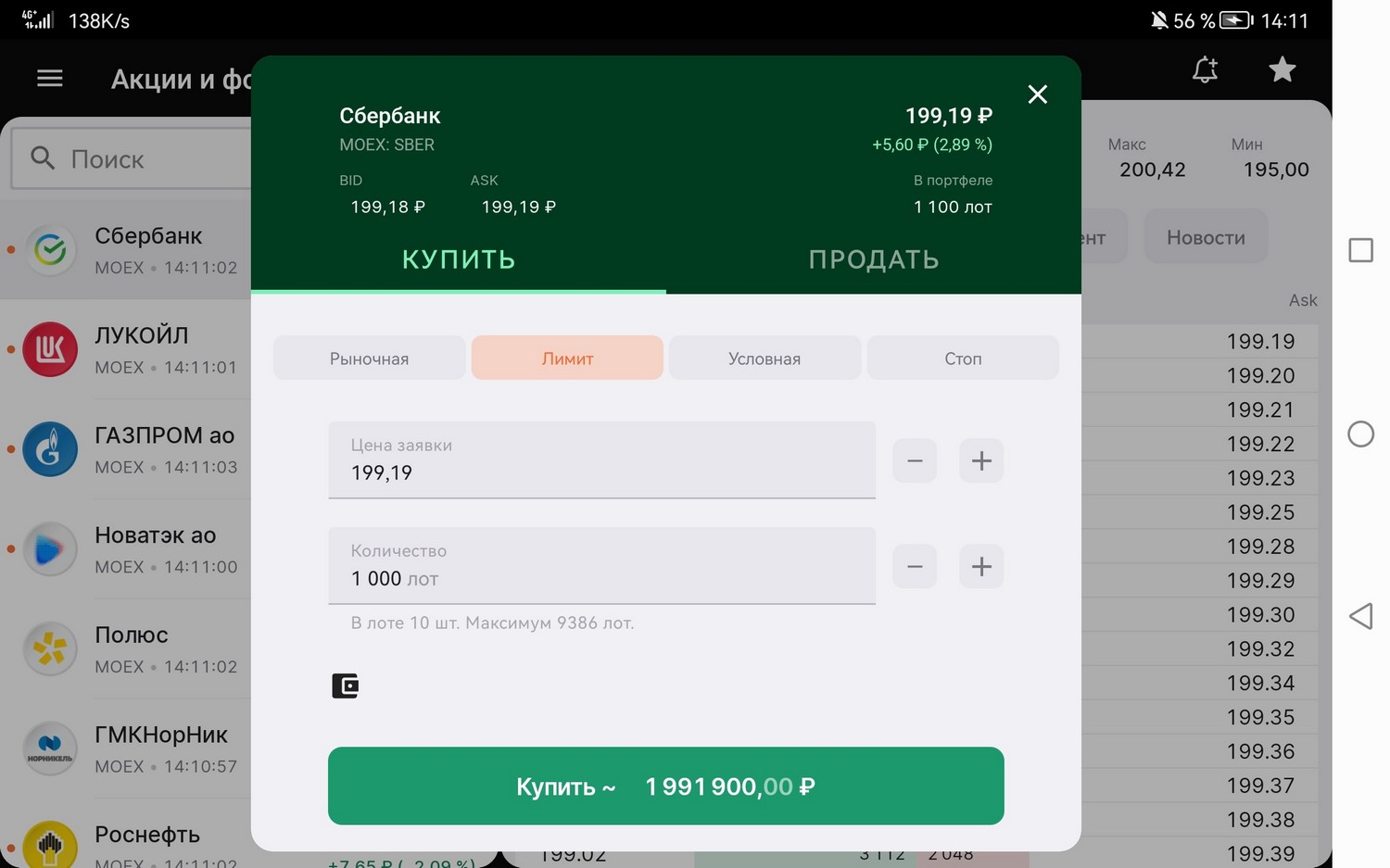

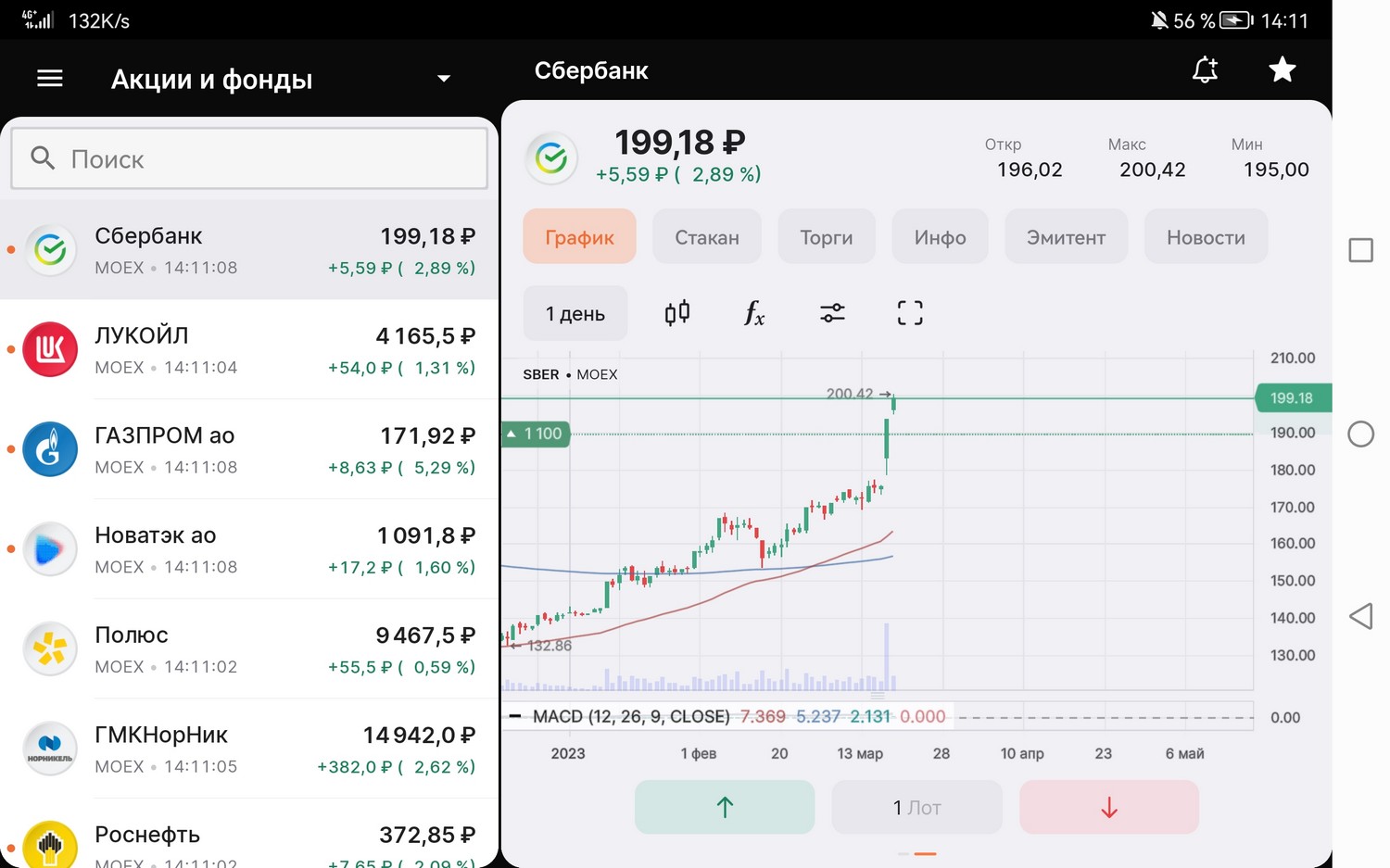

Также в приложении есть удобная возможность просмотреть текущий график торгов:

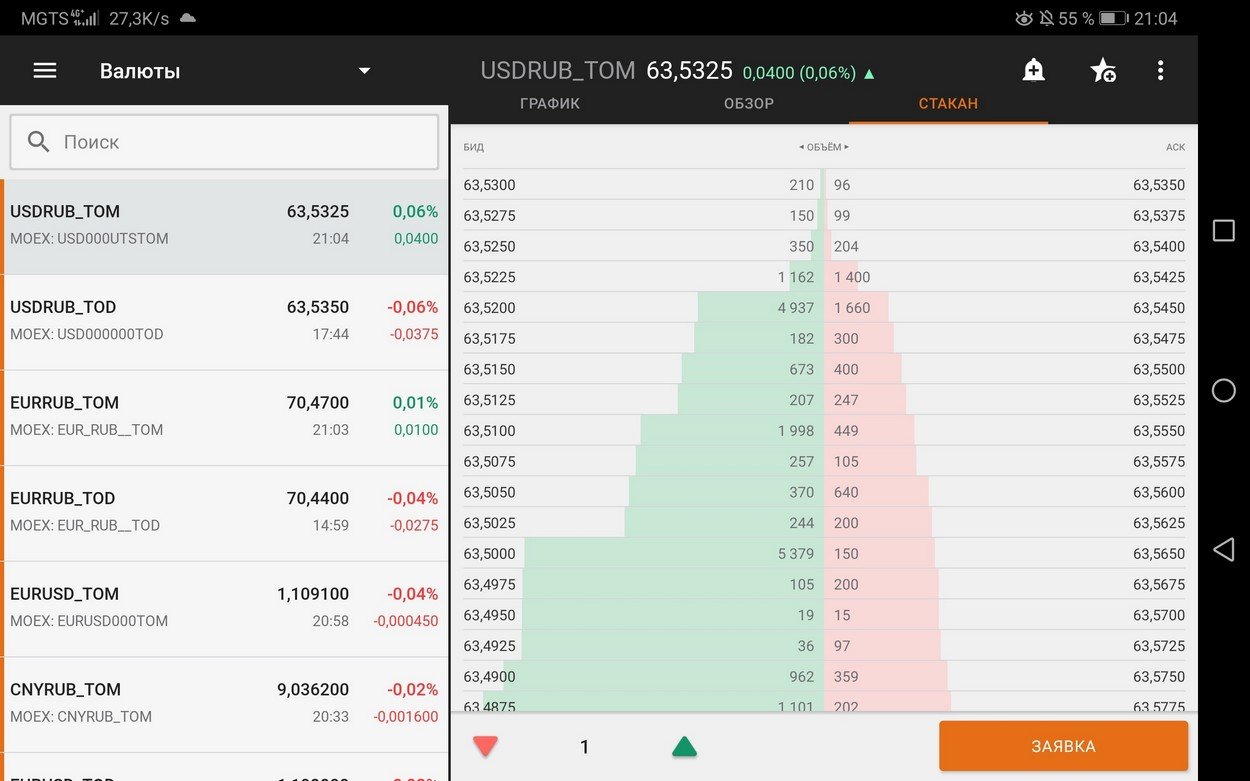

Удобно представлен биржевой стакан со всеми активными лимитными заявками:

4. Какие бывают брокеры

Кроме биржевых брокеров существуют ещё множество видов:

5. Не путайте брокеров фондового рынка и Форекса

1. Рынок Форекса

Форекс-брокеры оставили негативный след во всей финансовой сфере. Большинство сталкиваются с рекламой Forex. Если почитать отзывы клиентов, то можно сделать вывод о недобросовестном обслуживании.

Форекс представляет в целом довольно серый рынок. Мы даже не можем посмотреть реальную информации о проводимых сделках. Например, нет информация о реальных объёмах торгов, нет данных об заявках в биржевом стакане. У разных брокеров котировки могут немного отличаться в периоды высокой волатильности. Например, у одного минимум будет на 100-300 пунктов ниже, чем у другого. Рынок на первый взгляд один, а размах колебаний разный.

В России Форекс плохо регулируется. Несмотря на то, что ЦБ обязал иметь специальные лицензию (её получили лишь несколько крупных компаний), но все они находятся за пределами РФ в оффшорных зонах. Поэтому законодательно никто не сможет защитить интересы клиентов в случае спорных моментов.

Если почитать договор с Форекс-брокером, с которым все благополучно соглашаются при регистрации, то вы обнаружите пункты не оставляющие шансов быть правым и что-то требовать. Этот договор защищает компанию в первую очередь. Например, как вам такой пункт: «в случае сбоев программного обеспечения, все убытки несёт на себе клиент». То есть, если их ПО или сервер сбойнул, то убытки несёт клиент.

Большинство Форекс-брокеров являются мелкими конторами, которые совершают сделки внутри компании. Они не выводят сделки на реальный рынок. В принципе клиенту это не важно. Просто в случае заработка денег, брокеру придётся заплатит из своего кармана. Поэтому такие компании не любят успешных трейдеров.

По статистике 95% трейдеров терпят убытки на Форексе даже без обмана. Брокеру заинтересован, чтобы клиент быстрее «слился». Ведь это будет его чистой прибылью.

На сером рынке подделать какие-то ситуации лишь дело техники. Проскальзывания цены, срезание стопов, иглы на графике — это все способы по «отжиманию» денег у клиентов.

Обычно действуют постоянные супербонусы на пополнение счёта, скидки на торговый оборот, которые лишь подталкивают трейдеров брать большие кредитные плечи и больше торговать. Любые действия лишь ускоряет слив депозита.

Тем не менее, крупные Форекс-брокеры более честны к клиентам и следят за своей репутацией. Из лидеров можно выделить следующие:

2. Брокеры фондовой биржи

Биржевой брокер по фондовому рынку представляет совершенно прозрачный бизнес. Офисы находится по всей России, все операции прозрачны. Наши права защищены законодательно, а действия на бирже контролируются ЦБ.

Свободные деньги лежат на брокерском счёту, а все ценные бумаги в депозитарии. Поэтому брокер не может обмануть, мы рискуем лишь свободным балансом на остатке.

Реклама фондового рынка мало встречается, поскольку она ему не нужна.

Брокерские компании заинтересованы в долгосрочном сотрудничестве с клиентами, поскольку их доход зависит от комиссии с торгового оборота. Брокер будет рад, если клиенты будут много торговать и зарабатывать. Он не заинтересован, чтобы клиенты несли убытки, поскольку тогда они могут разочароваться в инвестициях и трейдинге, а это приведёт к оттоку денег.

На последок можно сказать: фондовый рынок даёт нам возможность инвестировать в ценные бумаги и становится совладельцами бизнеса. Это позволяет сохранять и увеличивать свой капитал.

6. FAQ — ответы на часто задаваемые вопросы

1. Чем отличается брокер от трейдера

Брокер является юридическим лицом, представителем брокерской компании. Он предоставляет доступ к торгам для трейдеров. Он зарабатывает на комиссионных от торгового оборота своих клиентов. Трейдеры в большинстве это физические лица, которые получают прибыль с торговли.

Трейдером может стать каждый, просто открыв брокерский счёт и начав торговлю. Чтобы стать брокером проще всего устроится на работу в компанию.

Большинство людей путают эти два понятия, поскольку мало знакомы с финансовыми рынками. Главное запомните: брокеры не торгуют, а предоставляют услуги другим и ищут новых клиентов.

2. На чём зарабатывает брокер

Брокерские компании зарабатывают на торговом обороте клиентов. Чем больше они торгуют, тем больше прибыль. Крупные брокеры создали множество других сервисов, которые помогают дополнительно получать прибыль. Например, с доверительного управления, с персональных консультаций, с маржинальной торговли. Многие владеют банками, которые выдают кредиты.

Но условия постоянно изменяются, лучше это уточнять в моменте.

3. Можно ли торговать криптовалютой через брокера

Поскольку криптовалюты никак не регулируются и не имеют правовой оценки, официальных торгов по ним нет. Однако Московская биржа уже заявляла о готовности включить их в отдельную секцию для торговли. Предполагается, что первоначальный доступ будут иметь лишь квалифицированные инвесторы.

Рекомендую к прочтению:

4. Брокер — это друг или враг

Для этого он проводит бесплатные консультации и аналитические обзоры с техническим анализом. Всячески старается сделать так, чтобы мы больше торговали.

Если мы говорим про рынок Форекса, то здесь брокер скорее нам враг, поскольку большинство компаний забирают проигравшие депозиты себе.

5. Налоги

Брокер является налоговым агентом, поэтому имеет право составить налоговую декларацию за клиента. От нас требуется лишь наличие денег на счёте, с которых потом спишется налог.

Помимо этого он проконсультирует вас по вопросам связанным с налогообложением на доходы с ценных бумаг.

6. Кто контролирует деятельность брокеров

Брокерские услуги контролируют несколько организаций:

На западе существуют другие контролирующие организации:

7. Застрахованы ли деньги на брокерском счёте

Деньги на брокерском счёте не застрахованы Агентством по страхованию вкладов (АСВ). Однако, если брокер честно выполнял свои обязанности и заносил все сведения о покупках клиентов в депозитарный реестр, то средства полностью застрахованы от проблем с брокерской компанией. Потому что ценные бумаги лежат отдельно от личных средств фирмы, а значит полностью защищены.

Единственные деньги, которые могут пропасть, это деньги лежащие на брокерском счёте. Ценные бумаги пропасть не могут.

Смотрите также видео про «кто такой брокер»: