Сквиз что это такое в трейдинге

Что такое Гамма сквиз или как “нагибают” маркет мейкеров

Гамма сквиз это то, что происходило параллельно с шорт сквизом на таких акциях как AMC и GME (Game Stop), и это то, что в значительной степени объясняет рост акций Tesla в последнее время. Давайте разберемся (будет непросто, но очень интересно, а если понравится текст, не забудьте подписаться на мой Telegram канал в конце статьи), что это такое и причем тут маркет мейкеры.

Вначале немного теории:

1. Опцион — это контракт, дающий право совершить сделку с базовым активом. Опцион Кол дает право купить, опцион Пут — продать. Цена, по которой будет совершена сделка, называется страйк опциона.

5. Но, как мы поняли из тезисов выше, влияние цены базового актива не перманентно, и меняется в зависимости от того, насколько далеко или близко к текущей цене находится страйк опциона. И изменение этого влияния (изменение дельты) показывает следующий грек, который называется Гамма.

Вот мы плавно (но, видимо, не очень просто) подошли к тому, что же такое Гамма сквиз. На спокойном рынке, даже если акции растут, у маркет мейкера достаточно ликвидности, чтобы управлять своей позицией и не оказывать значительного влияние на стоимость акций. Но, когда на рынок приходит большое число покупателей, которые покупают как акции, так и опционы Кол, то это приводит к тому, что маркет мейкеру необходимо много акций, для того, чтобы захеджировать эти опционы. А по мере роста цен на акции, акций для хеджа нужно все больше и больше.

И т.к. в рынке и так много покупателей, то действия маркет мейкера приводят к замкнутому циклу: нужно хеджировать опционы — покупаю акции — цена на акции растет из-за этих покупок — дельта опционов растет и нужно больше акций для хеджа — идем на рынок и вновь покупаем акции, двигая их стоимость вверх своими действиями — растет дельта опционов и акций нужно еще больше.

Это то, что мы наблюдаем на акциях Tesla в последнее время. Рост цен на акции привел к всплеску активности на опционах, и как следствие, к появлению такого феномена как Гамма сквиз у маркет мейкера.

А вот и мой Telegram канал, в котором вы найдете больше полезной и интересной информации об инвестициях и финансовых рынках.

Что такое лонг сквиз и чем он опасен для трейдера?

Лонг сквиз в торговле может означать хорошие новости для одних трейдеров и плохие для других. Изучив статью вы узнаете, как лонг сквиз может повлиять на ваши открытые позиции.

Что такое сквиз на рынке?

Когда большое количество трейдеров вынуждено покинуть свои позиции из-за внезапного роста или падения цен, это называется сквиз. Хотя рынки с большим объемом более восприимчивы к сквизу, это явление может произойти на любом рынке в любое время.

Сквиз может быть длинным или коротким.

Лонг сквиз — это явление, когда цена актива внезапно падает сильнее, чем ожидалось. Спад может быть кратковременным, а может длиться какое-то время. Независимо от продолжительности, спад может быть плохой новостью для инвесторов или трейдеров, имеющих открытые длинные позиции.

Когда происходит значительное падение цены, покупателей часто «выдавливают» из открытых позиций — они закрывают их в попытке ограничить любые дальнейшие убытки. Long squeeze усиливает нисходящий импульс, поскольку баланс между покупателями и продавцами смещается, и бычий рынок сменяется медвежьим.

Трейдеры, которые держат позиции с кредитным плечом (через CFD и ставки на спред), наиболее уязвимы, когда происходит Long squeeze, поскольку торговля с кредитным плечом увеличивает прибыли и убытки.

Как выявить лонг сквиз?

Чтобы выявить лонг сквиз до того, как он произойдет, трейдеры и инвесторы отслеживают количество акций компании, находящихся в обращении. Если на открытом рынке доступно ограниченное количество акций, это означает, что меньшее количество людей контролируют цену акций.

Также лонг сквиз может произойти, если цена акции растет, а объем покупок велик. Рынок становится перекупленным, а акции могут быть переоценены. Как только это происходит, многие трейдеры попытаются продать активы до того, как рынок станет медвежьим.

Сквизы часто застают рынок врасплох. Событие их вызывающее, будет зависеть от рынка. Например, низкие доходы компании могут вызвать внезапное падение цен на акции, в то время как изменения процентных ставок могут вызвать стремительный подъем котировок на валютном рынке.

Недавний пример лонг сквиза можно увидеть на приведенном выше графике цен на нефть West Texas Intermediate (WTI). В период с 9 апреля 2020 года по 21 апреля 2020 года цена эталона внезапно упала (-46%). Позднее цена немного восстановилась, но 26 апреля 2020 года очередное резкое падение (-22%) застало покупателей врасплох. Падение было связано с избыточностью поставок сырой нефти и опасениями по поводу вместимости нефтехранилищ, вызванных пандемией Covid-19.

В чем разница между длинным и коротким сквизом?

Длинный сквиз противоположен короткому сквизу. Шорт сквиз произойдет, когда рыночная цена актива внезапно подскочит, что вызовет панику среди продавцов коротких позиций. Как и в случае с длинным сквизом, трейдеры имеющие открытые короткие позиции часто закрывают их, чтобы попытаться ограничить потери. Тем не менее, как трейдеры, так и инвесторы могут получить прибыль от короткого сквиза.

Отзывы о торговле в условиях лонг сквиза

Предлагаются различные CFD, позволяющие заработать на резких спадах и подъемах цен. Использование кредитного плеча позволяет получить максимум прибыли, а встроенные средства технического анализа дают трейдеру возможность прогнозировать появление сквиза. Наиболее эффективными в этом случае являются индикаторы перекупленности и перепроданности такие как RSI, Stochastic и Chande Momentum.

Выводы

Лонг сквиз — это ситуация, когда цена актива падает быстро и неожиданно. Стремительное падение цены может негативно повлиять на инвесторов и трейдеров с длинными позициями, вынудив их закрыть свои позиции в попытке ограничить убытки. Получить прибыль во время лонг сквиза можно открыв короткую позицию, используя CFD.

Инвестирования для начинающих. Как начать инвестировать

Что такое Short Squeeze (шорт сквиз) простыми словами с примерами

Переводится Short Squeeze как Короткое сжатие (Далее как Шорт сквиз) – это когда цены на акции поднимаются до точки, которая вынуждает продавцов ликвидироваться.

Описание:

Шорт сквиз определяется как отскок или скачок цены акции, то есть цена перепрыгивает. Скачок акций может произойти по многим причинам.

Далее следует то, что короткие позиции (см. шорт позиции) имеют тенденцию капитулировать.

Когда шортовые (короткие)продавцы чувствуют боль (цена идет впротивоположную сторону в даннм случае лонг), они закрывают свои короткие позиции (чтобы закрыть позицию шорт ранее проданные акции надо купить). Эта практика сама по себе становится самоисполняющимся пророчеством (брокеры принудительно могут заставить выкупить акции) и повышает цену акций.

Поскольку вероятность падения акций не меньше, чем их рост, многие инвесторы пользуются этими движениями. Однако при этом высока вероятность того, что эти инвесторы столкнутся с печально известным «шорт сквизом». Многие инвесторы, особенно новички, задаются вопросом, следует ли им бояться этого или им следует принять это. Безусловно, его окружает дурная слава, что делает его столь печально известной концепцией. Но что именно? Более того, чего стоит бояться?

Фондовый рынок представляет собой непостоянную систему. В любой момент акция может либо вырасти в цене и в цене, либо резко упасть. Некоторых это может воодушевить из-за непредсказуемости всего этого. Другие не согласны и считают нестабильную природу рынка стрессом. К какой бы категории вы себя ни относили, мы все согласны с тем, что это улица с двусторонним движением.

Подробно про шорт сквиз

Роль продавцов в короткие сроки состоит в том, чтобы брать в долг акции актива, цена которого, по их мнению, упадет. Таким образом, они смогут купить их после того, как упадут. Если они окажутся правы, то вернут акции. Кроме того, они получат разницу между ценой открытия короткой позиции и фактической ценой продажи. Если они окажутся неправы, у них нет другого выбора, кроме как покупать по более высокой цене. Кроме того, им нужно будет заплатить разницу между установленной ценой и продажной ценой.

Механика короткой (шорт) продажи

Чем больше тех, кто решит сократить свои потери и купить, чтобы покрыть свои шорты, тем больше будет сжатие. Фактором, который вызывает это, обычно является положительное изменение, особенно по пятницам. Если уточнить, это когда люди не хотят открывать короткие позиции в выходные дни, когда рынок закрывается. Любые позитивные новости могут поднять акции, даже больше, в следующий понедельник.

Пример Tesla –«шорт сквиз»

Вообще говоря, участники коротких продаж концентрируются на акциях, которые, по их мнению, рынок переоценивает. В качестве примера возьмем компанию Tesla. Они смогли уловить энтузиазм множества инвесторов своей инновационной системой. Основным преимуществом был их подход к производству и продаже электромобилей. В разгар этого ажиотажа инвесторы будут делать большие ставки на его потенциал. Между тем, участники коротких продаж сделали большую ставку на ее провал.

В первые месяцы этого года акции Tesla станут наиболее продаваемыми акциями на биржах США. Более 18% выпущенных акций находилось в коротких позициях.

В конце 2019 и в начале 2020 года акции Tesla вырастут примерно на 400%. Излишне говорить, что продавцы с короткими позициями потерпели поражение. В целом они потеряют около 8 миллиардов долларов. Только в начале марта 2020 года акции Tesla окончательно упали. Они были не единственными; упадут и многие другие акции. Это произошло благодаря спаду рынка, неудачному результату вспышки COVID-19. В результате участники коротких продаж заработали бы около 50 миллиардов долларов на распродаже, которая длилась несколько дней.

Еще пример на приведенной ниже диаграмме показано, что в период с начала марта 2018 года по начало апреля TSLA была сильно закорочена.

Цена упала с максимума 350 долларов до минимума 250 долларов. Однако обратите внимание, как быстро произошел разворот. Открытие коротких позиций на сумму от 250 до 270 долларов, безусловно, вызвало бы боль. Цена резко развернулась чуть выше 250 долларов и закрылась выше 280 долларов.

Разворот был встречен слабыми короткими позициями, покрывающими их ставки. Это привело к дополнительному спросу на акции, способствовавшему отскоку.

Свежий пример

Короткая позиция (шорт)

«Короткая позиция» илил шорт в основном означает, что вы прогнозируете значительное падение цены акции. В частности, за определенный период времени. Это идеальный способ помочь в зарабатывании денег, независимо от того, должна ли снизиться цена акций.

Некоторым людям не нравится короткое замыкание; на самом деле, есть некоторые, кто это прямо ненавидит. Причина такой неприязни в том, что теоретически риску нет предела. Если акция бросит вызов вашему прогнозу и вместо этого вырастет, вы не сможете выйти из своей позиции. То есть не раньше, чем ваши потери существенно увеличатся.

Вот базовая временная шкала того, как это выглядит:

Даже если вы не любите короткие продажи, это все равно стоит изучить. Это полезная информация о повторяющемся катализаторе, который может значительно поднять акции.

Как это бывает

Повторяю ранее высказанное мнение, шорт-продавцы открывают позиции в основном по акциям, которые, по их мнению, упадут в цене. Какими бы здравыми ни были их рассуждения, их легко опровергнуть множеством вещей. Это может быть позитивная новость, объявление о продукте или даже показатель прибыли, вызывающий любопытство покупателей.

Изменение состояния акций, по всей вероятности, окажется временным явлением. Если это окажется не так, то продавец в короткие позиции может столкнуться с безудержными убытками по мере приближения даты истечения срока их позиций. По большей части они предпочитают продавать немедленно, даже если это означает огромные убытки.

Здесь в игру вступает короткое сжатие. Каждая сделка покупки, совершенная коротким продавцом, приведет к повышению цены. Это, в свою очередь, заставит другого короткого продавца совершить покупку.

Измерение открытого интереса

Есть два показателя, которые невероятно полезны для выявления акций, подверженных риску короткого сжатия. Это «короткий процент» и «коэффициент краткосрочного интереса».

Наблюдение за короткими интересами может сказать вам, меняется ли отношение инвесторов к компании. Давайте в качестве примера возьмем акцию, которая обычно имеет короткую процентную ставку от 15% до 30%. Любое движение выше или ниже этого диапазона может указывать на то, что инвесторы меняют свое общее мнение о компании. Меньшее количество коротких акций может означать, что цена растет слишком быстро. В качестве альтернативы, участники коротких продаж покидают акцию из-за того, что она становится слишком стабильной.

Долгое сжатие (лонг сквиз): в чем разница?

Живя в тени популярности шорт сквиз, лонг сквиз в основном можно найти в более мелких и более неликвидных акциях. Именно здесь несколько настойчивых или паникующих акционеров могут создать необоснованную волатильность цен в течение короткого периода времени.

Лонг сквиз может произойти практически на любом рынке. Однако они выглядят более драматично на рынках с низкой ликвидностью. Важную роль играет ликвидность, а также технические характеристики, спрос и предложение. Акция, которая постоянно агрессивно движется вверх, постепенно становится более восприимчивой к долгому сжатию. Это особенно верно в случае очень большого объема, когда цена внезапно снижается. Все люди, купившие около вершины, начнут массово уходить, если цена существенно упадет.

Признаки потенциального сдавливания

Еще в 2012 году акции Barnes & Noble выросли на 50%. Это увеличение было частично результатом кратковременного сжатия. Инвестиции Microsoft в книготорговую компанию, которые могут составить до 605 миллионов долларов, определенно послужили спусковым крючком.

Используя этот пример, мы рассмотрим ключевые признаки того, что акция может быть уязвима для короткого сжатия.

Вы можете рассчитать это, просто разделив короткий процент на средний дневной объем. Это эффективно покажет, сколько времени потребуется коротким продавцам, чтобы должным образом закрыть свои позиции. В случае с Barnes & Noble в общей сложности это длилось 10 дней. Имейте в виду, что пять дней должны быть явным предупреждающим сигналом.

Это очень искушенные инвесторы, которые стремятся к изменениям, сосредоточив внимание на повышении стоимости акций. В большинстве случаев это делается с использованием системы доверенных лиц для официальной замены членов совета директоров. Вообще говоря, акционеры-активисты обладают талантом проводить краткосрочные сделки.

Зачем это пробовать?

После всего, что было сказано, стоит ли попробовать торговлю с коротким сжатием? Во-первых, короткое сжатие может дать отличные результаты. Это особенно верно, если вы в настоящее время держите длинную позицию.

Представим, что вы смотрите на компанию, в которой есть серьезные недостатки. У него ужасная политика управления, плохие продажи и нет адекватного финансирования. Проще говоря, это крушение поезда. Тем не менее, это, пожалуй, одна из лучших возможностей для короткого сжатия, которую вы когда-либо могли себе представить. Давайте сделаем еще один шаг и скажем, что компания делает объявление совершенно неожиданно. Цена акций вырастет с однозначных до 100+ долларов за акцию в течение нескольких дней.

В данной конкретной ситуации вы можете потенциально получить прибыль от коротких продаж. Все они предсказывали падение курса акций, потому что именно в этом направлении компания двигалась. Однако сейчас цена стремительно растет. Более того, участники коротких продаж начинают быстро закрывать свои позиции и покупают для покрытия.

И тот, кто получит прибыль от закрытия своих коротких позиций, вполне может быть вами.

Это означает, что есть акции, у которых есть множество коротких продаж, которым когда-нибудь, возможно, придется покрыть себя. На самом деле не существует 100% точных данных о коротких продажах в реальном времени. В конце концов, это невероятно несовершенная наука. которые довольно точны по сравнению с другими платформами.

В общем, можно делать ставки против продавцов, торгующих в шорт, и выигрывать. Кроме того, это не так рискованно, как сама короткая продажа. Как бы то ни было, также сложно судить, какие короткие сжатия станут сверхновыми.

Пример сделки со шорт сквизом

Возьмите следующий пример ниже для Shake Shack (SHK).

В этом примере мы используем осциллятор стохастика с 200-дневной экспоненциальной скользящей средней. По мере того, как цена падает, примерно в квартальном отчете о прибылях и убытках вы видите, что прибыль на акцию соответствовала оценкам.

Кратковременное сжатие вокруг отчета о прибылях и убытках вместе с бычьим расхождением в акциях привело к росту цены.

Вы можете видеть, что первая цель находится на 200-дневной EMA, что означает возврат к среднему значению.

Здесь следует помнить о трех вещах в шорт сквизе:

Когда у вас есть комбинация из трех вышеперечисленных, вы можете ожидать, что на рынке появится хорошая возможность торговать при коротком сжатии.

Из-за рисков коротких продаж безопаснее торговать вверх, когда происходит короткое сжатие.

Помимо вышеуказанной стратегии, вы также можете разработать свою собственную, например, короткую торговлю, когда интерес к коротким позициям начинает расти. Однако из-за рисков коротких продаж и маржинальных требований торговля на стороне роста всегда является лучшей возможностью.

Что-то еще, чтобы запомнить

Конечно, открывать длинные позиции обычно менее рискованно, чем короткие продажи. Это связано с тем, что шорт обычно включает в себя маржинальную торговлю и заимствование акций на акции, которые потенциально могут превзойти ваши первоначальные инвестиции. Есть шанс, что вы можете потерять больше денег, которые даже не ваши. И это из-за того, что вы взяли в долг под залог.

Имея это в виду, предположим, что вы держите короткую позицию, и цена стремительно растет. Если это произойдет, вам захочется как можно скорее уехать. Обязательно запомните правило номер один: всегда быстро сокращайте убытки. Это особенно важно для коротких продаж.

Большое количество людей / трейдеров / фондов, покидающих свои короткие позиции, может подтолкнуть цену вверх все быстрее и выше. Это фактически заставит всех других продавцов в короткие сроки сделать то же самое, пока начинается паника. Более того, по мере того, как все больше трейдеров пытаются минимизировать потери. В результате возникают огромные сдавливания.

Есть еще одна важная вещь, о которой следует помнить о коротких сжатиях. Они чаще встречаются в акциях, которые имеют как небольшую рыночную капитализацию, так и небольшое публичное размещение.

Шорт-сквиз (short squeeze) — что это и можно ли на этом заработать

Рассмотрим одну из популярных ситуаций в трейдинге под названием — «шорт-сквиз». Что это означает и можно ли на этом заработать обычному трейдеру? Давайте разберёмся, что к чему.

Что такое шорт-сквиз простыми словами

Для того чтобы разобраться почему это явление происходит с шортами, надо вспомнить, что такое короткие позиции (шорты):

Короткие позиции — это заём у брокера актива для продажи. Если цена падает, то трейдер зарабатывает. Если растёт, то терпит убытки. Шорт даже по названию понятно, что это краткосрочные сделки. Это связано с тем, что рынки, как правило, растут и что брокер берёт комиссию за использование заёмных активов.

Поэтому если прибыль по коротким позициям отсутствует, то опытные трейдеры не рискуют и продают.

В моменты длительного падения или когда число стопов слишком большое, «маркетмейкер» может подтолкнуть цену вверх на пару процентов вызвав цепную реакцию срабатывания стоп-лоссов, а у кого-то и маржин коллов. В итоге цена устремляется вверх очень быстро. Такие резкие движения наверх выглядят неестественно и вызваны скорее техническими моментами.

После шорт-сквиза цена чаще всего продолжает падение, на зло всем шортистам, которых просто выкинули с верного движения. При этом, скорее всего, падение происходит с ускорением, поскольку большой игрок (умные деньги), создали ситуацию на рынке, когда шортистов больше нет, при этом появились ещё и новые «лонги», которые стали входить после резкого импульса на пробое. Поэтому когда все купили и нет шортистов можно начать распродажу.

Трейдера попавшего в ситуацию шорт-сквиза называют » шортокрылом «.

Ещё пример шорт-свиза:

Чаще всего шорт-сквизы происходят на рынках, где регулирование не прозрачное или отсутствует, а также присутствуют большие возможности в плане взятия кредитных плеч. Это Форекс и криптовалюты.

В январе 2021 г. телеграмм каналы стали продвигать многие акции и криптовалюты, тем самым устаривая пампы цены.

Как отличить шорт-сквиз от истинного движения

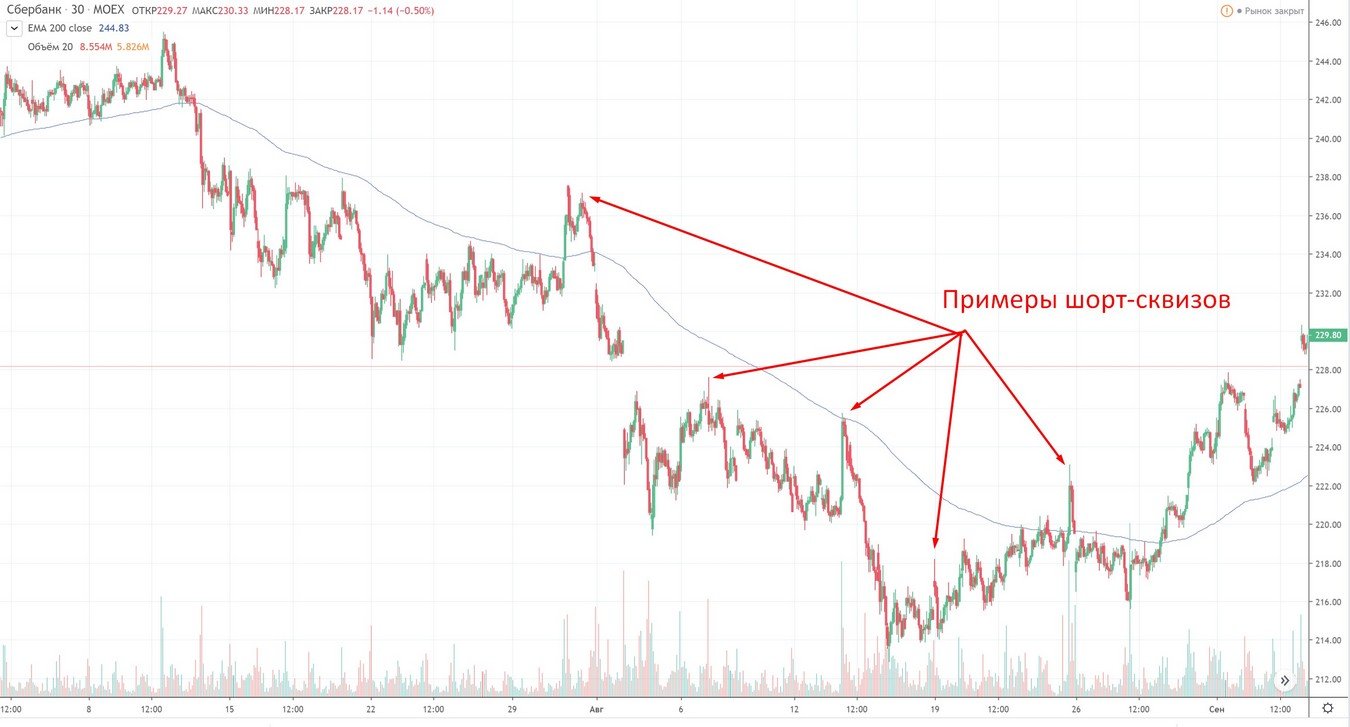

Как правило, шорт-сквиз происходит очень резко, с таким же резким откатом от пика. Объём торгов на этой японской свече в самой верхней точки максимальный.

Как можно предвидеть ситуацию с выносом стоп-лоссов шортистов? Далёко не на всех финансовых рынках есть возможность посмотреть количество открытых позиций (шорт и лонг). Если количество шортов стало явно перевешивать и они всё больше и больше, то вероятно будет их «вынос».

Для определения соотношения придумали коэффициент «Short Float» (количество всех акций в обращении находящихся в коротких позициях). На рынке криптовалют показатель шортов и лонгов можно лёгко посмотреть, поскольку эта информация является доступной.

Можно ли заработать на шорт-сквизах? Можно. Для этого надо не боятся брать шорт вопреки здравой логике технического анализа, который будет говорить о начале нового тренда. Но это ловушка, которая присуща современным рынкам с компьютеризацией торгов, когда маржин коллы и сбития стопов контролируется крупными игроками.

Природа шорт-сквизов или почему акции могут беспричинно расти в цене

Самый сильный покупатель сегодня – это вчерашний «шортист». Наиболее сильные волны роста, зачастую, происходят в периоды, когда большое количество игроков на понижение оказываются «заперты» в убыточной позиции из-за неожиданного подъема котировок. В такой ситуации им приходится активно скупать бумаги по любой цене, чтобы сохранить часть своего капитала и зафиксировать убыток. Поясним подробнее, чтобы механизм этого явления стал более понятен.

Короткая позиция или сделка в «шорт» (от нагл. short) – операция, когда трейдер продает взятые в долг акции с намерением откупить их позже по более низкой цене. После возврата заемных акций разница между ценой продажи и ценой покупки становится прибылью.

В долг бумаги можно взять у брокера, который в качестве гарантии по такому займу требует наличие на счете достаточного размера гарантийного обеспечения. В качестве гарантийного обеспечения могут выступать деньги или другие ценные бумаги, которые оцениваются с определенным дисконтом.

Когда стоимость акций повышается, размер требуемого гарантийного обеспечения по коротким позициям также начинает стремительно расти. Если объем средств на счете оказывается недостаточным для покрытия требуемого размера обеспечения, брокер может принудительно закрыть позицию.

Игроки на понижение обычно стараются не допустить такой ситуации и закрыть позицию до предъявления требования margin call от брокера. Однако их тактика здесь, по сути, та же – быстрая скупка неудачно выросших бумаг. Если размер позиций таких участников достаточно большой, то эта ситуация может привести к стремительному росту котировок и лавинообразному закрытию других «шортов».

Еще больше могут усугубить ситуацию скальперы и внутридневные трейдеры, которые часто открывают контртрендовые сделки в надежде на откат после активного роста. Если откат не реализуется, то их покупки могут стать дополнительным топливом для восходящего движения.

Такая ситуация называется «шорт-сквиз» (от англ. short-squeese – короткое сжатие). Именно поэтому крупные игроки и хедж-фонды предпочитают не раскрывать своих позиций. Если другие крупные участники рынка узнают, что по тому или иному инструменту открыт большой объем коротких позиций, они могут начать агрессивную скупку этих бумаг, чтобы «выдавить» шортистов из позиций. Помимо потенциала сильного направленного движения эта тактика позволяет им получить достаточную ликвидность на максимумах и зафиксировать прибыль по своим покупкам.

Такие действия на биржевом сленге называются корнер (от англ. corner – угол), так как игроков на понижение буквально загоняют в угол. Официально подобные практики запрещены и расцениваются, как манипулирование рынком, но в мировой практике подобные прецеденты регулярно встречаются. Сложность в том, что манипуляции не так просто оперативно распознать и доказать злонамеренный умысел.

В большинстве случаев достоверно понять, имел ли место шорт-сквиз в конкретном импульсе роста, не представляется возможным. Частный инвестор может распознать его только по косвенным техническим факторам. Прежде всего, шорт-сквиз происходит, как правило, только на ликвидных инструментах, которые предоставляются брокерами для сделок «шорт» широкому кругу инвесторов.

Он может происходить, как на фоне позитивных новостей, так и без каких-либо значимых информационных поводов. Причем, в случае наличия каких-либо корпоративных новостей акции могут расти на величину, не соразмерную этим новостям. Например, если на какой-либо рядовой новости котировки стремительно прибавляют более 6%, то есть повод заподозрить техническую природу такого импульса.

На графике в момент массового закрытия коротких позиций наблюдается сильный быстрый рост на повышенных оборотах. Часто он формируется при переломе длительного нисходящего тренда, в котором объем коротких позиций статистически выше. Также часто такой эффект имеет место при обновлении максимумов после и без того выдающегося роста, когда спекулянты преждевременно делают ставки на снижение, ожидая скорой коррекции.

Действительно, завершается шорт-сквиз, как правило, динамичным откатом вниз. Когда основная масса шортов оказывается закрыта, котировки находятся на максимумах и желающих покупать оказывается слишком мало для поддержания высоких цен. Под давлением продавцов цены быстро снижаются к более справедливым уровням, которые в зависимости от ситуации могут находиться выше изначальной цены или даже ниже ее.

Возникает закономерный вопрос: как использовать эту информацию в трейдинге и инвестировании? В первую очередь осведомленность о природе шорт-сквиза стоит использовать для того, чтобы не потерять средства на нем. Часто инвесторы принимают импульс роста за зарождение нового восходящего тренда и покупают вблизи локальных максимумов, рассчитывая на среднесрочный потенциал. Когда цена откатывает вниз, они оказываются заперты в убыточной позиции и либо фиксируют убыток сразу, либо вынуждены ждать неопределенное количество времени, пока цена будет более комфортной для продажи.

Другой класс убытков был кратко описан выше – это неудачные попытки скальперов поймать откат после шорт-сквиза. Здесь можно посоветовать выработать для себя четкие правила по входу в таких ситуациях, использовать сетапы только с коротким стоп-лоссом, ограничить число неудачных попыток входа, не превышать торговые объемы и соблюдать другие правила риск-менеджмента. Можно также порекомендовать спекулянтам отталкиваться не только от технических сигналов, но и обращать внимание на фундаментальный кейс таких компаний.

Что касается возможностей для заработка, то неожиданный рост торговых оборотов по спокойной обычно бумаге, аномальный внутридневной рост с выходом за пределы долгого торгового диапазона или нисходящего тренда, располагающая ситуация в биржевом стакане и трейдерское чутье могут стать сигналами для ставки на рост за счет шорт-сквиза, что, конечно, не является гарантией положительного результата.

Если активные рискованные спекуляции не для вас, то лучше просто наблюдать за подобной ситуацией со стороны. Если вам повезло иметь акцию, по которой наблюдается импульс с признаками шорт-сквиза, в своем портфеле, то имеет смысл задумать о фиксации прибыли при достижении привлекательной цены. В дальнейшем может появиться возможность заново переоткрыть позицию после отката.

БКС Брокер

Последние новости

Рекомендованные новости

Рынок отыграл всю утреннюю просадку

Оборот в утреннюю сессию превысил 40 млрд рублей. Рекорд на годы?

Самые надежные и быстрорастущие акции США

Паника на утренней сессии. Разбор

Драйверы российской экономики на 2022

Панические распродажи. Что делать инвестору

Акция, которая приносит по 20% ежегодно уже 40 лет

Заседание ФРС. Рождественский Tapering не за горами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.