Сигналы на бирже что это

Вся правда о торговых сигналах

Многие известные брокеры на рынке Форекс предлагают своим клиентам дополнительную услугу в виде поставки торговых сигналов. Кроме брокеров свои торговые сигналы предлагают многие известные на просторах сети интернет сайты и блоги (которые зачастую ведут практикующие трейдеры). Кто то предоставляет торговые сигналы бесплатно, кто то на платной основе. Брокеры обычно готовы предоставлять сигналы при условии открытия и пополнения у них торгового счёта.

Что такое торговый сигнал? Это просто информация о том когда, по какому финансовому инструменту и в каком направлении следует открывать позицию. Подразумевается, что поставщик торговых сигналов проводит серьёзный анализ рынка, на основе которого и выдает оные.

Для чего нужны торговые сигналы

Если вы найдёте действительно хорошего поставщика сигналов, например профессионального трейдера ведущего стабильную торговлю на протяжении нескольких лет, то его сигналы могут оказаться весьма полезными. Работая по таким сигналам, вы сможете получать прибыль в процентном соотношении сопоставимую с прибылью этого трейдера.

Однако, в данном случае вам недостаточно будет лишь точно и последовательно следовать получаемым сигналам. Кроме этого, в обязательном порядке следует строго придерживаться определённой системы управления капиталом (Money Management). Ведь какими бы точными не были получаемые вами сигналы, всегда следует иметь определённый запас прочности.

Под запасом прочности я понимаю не только размер торгового капитала, но и тот процент риска, который закладывается на каждую заключаемую сделку.

Согласитесь, одно дело рисковать половиной своего депозита (50%) в каждой сделке, и совсем другое — закладывать на риск 2-5% от него. В первом случае вы вылетите из игры после двух неудачных сделок кряду, а во втором — сможете относительно спокойно пережить полосу неудач из десятка убыточных позиций.

Существуют ли точные торговые сигналы

Так вот, сигналы достаточной точности, безусловно, существуют, но найти поставщика таких сигналов достаточно сложно. Кроме этого, даже найдя такого поставщика, вы должны быть готовым к тому, что около половины всех рекомендуемых им сделок в итоге окажутся убыточными.

Вы должны быть готовы и к тому, что в один прекрасный момент последует целая серия из убыточных сделок. Ну и конечно же, всегда нужно иметь так называемый план аварийного выхода из торговли.

Под планом аварийного выхода я подразумеваю тот ряд условий, или такое стечение обстоятельств, при котором вам следует немедленно прекращать торговлю — брать тайм-аут. Например, это можно делать при заданном количестве убыточных сделок подряд, или при снижении торгового капитала до определённого критического значения.

Однако здесь, следует иметь ввиду и тот факт, что если сигналы вам поставляет действительно хороший и достаточно опытный трейдер, то для стабильного заработка по ним, достаточно будет лишь грамотного управления своим торговым капиталом.

Опытный трейдер, как правило, всегда вылезает из убытков, а потому соскочив с поезда раньше времени (выйдя аварийно), вы рискуете упустить ряд действительно прибыльных сделок. Так что здесь нужно искать компромисс. Чем больше у вас есть оснований доверять источнику торговых сигналов (трейдеру, сайту и т.п.), тем дальше можно отодвинуть границу аварийного выхода. И наоборот, если ваш источник торговых сигналов пока не заслужил определённой степени доверия, то «соскакивать» с него нужно не дожидаясь сильных просадок.

Хорошим вариантом будет предварительное тестирование получаемых торговых сигналов на демо-счёте. При этом тестировать нужно не день или два, а столько времени, чтобы составить статистически достоверную картину. Для этого я рекомендую отталкиваться как минимум от 100-200 сделок.

Автоматическая и ручная торговля по сигналам

Торговать по сигналам можно в автоматическом и в ручном режиме. Автоматический режим подразумевает установку специального программного обеспечения, которое получает сигналы от выбранного поставщика и открывает соответствующие позиции без вашего участия. От вас может потребоваться только первоначальная настройка программы на допустимый уровень риска (определить размер открываемых позиций в соответствии с вашей стратегией управления капиталом).

Ручной режим предполагает, что вы получаете сигнал лично (например, в виде SMS сообщения), а затем уже решаете открывать или не открывать по нему позицию. Ручной режим может предполагать определённую аналитику торговых сигналов.

Полностью автоматическая торговля хотя и освобождает трейдера от целого ряда рутинных действий, но при этом имеет и целый ряд недостатков. Среди которых, например:

В связи с этим, а также ввиду возможности аналитики и фильтрации откровенно глупых сигналов, более предпочтительной, в данном случае, будет ручное следование получаемым торговым сигналам.

Аналитика торговых сигналов

Получая тот или иной сигнал от поставщика, вы имеете возможность проанализировать его с точки зрения технического и (или) фундаментального анализа. Такого рода анализ поможет вам не только отфильтровать заведомо нелепые торговые сигналы, но и даст возможность профессионального роста как трейдера (и в дальнейшем вам уже не понадобится никаких подсказок в ведении торговли).

Кстати говоря, таким образом вы получаете также и уникальную возможность «вычислить» ту торговую стратегию, по которой к вам поступают те сигналы по которым вы торгуете. Ведь источник надёжных сигналов вряд ли станет сильно распространяться о своей торговой стратегии, а вы, анализируя каждый из полученных сигналов в отдельности, имеете все шансы для того, чтобы в итоге получить ту общую картину отдельными мазками которой они являются.

Заполучив в свои руки не только сигналы, но и саму торговую стратегию, вы становитесь независимыми от источника. Всегда лучше научиться «ловить рыбу» самому, чем зависеть от настроения доброго дяденьки который вас иногда ей прикармливает.

Платные или бесплатные торговые сигналы

Существует множество как платных, так и бесплатных торговых сигналов. Причем далеко не всегда плата за информацию гарантирует вам её качество и достоверность. Существует множество предприимчивых товарищей продающих якобы точные торговые сигналы под маской серьёзных брокеров, трейдеров или супер-пупер Форекс-блогов.

Одно дело когда сигналы даются с целью, например, раскрутить свой сайт или блог. В этом случае трейдер-блогер напрямую заинтересован в качестве предлагаемой своим читателям информации. Здесь на кону стоит его репутация, а потому он трижды подумает о том стоит или нет обнародовать такого рода контент. В таких случаях основная цель состоит не в том чтобы собрать максимум денег с подписчиков, а в том, чтобы привлечь на свой интернет-ресурс как можно больше постоянных читателей. Таким сигналам доверять можно (доверять, но, тем не менее, проверять).

Другое дело, когда некий горе-трейдер после слива очередного своего депозита, решает вдруг переквалифицироваться в «гуру трейдинга». Негласный девиз такого рода молодчиков гласит: Торговать не умею — буду учить (за деньги разумеется, ведь зарабатывать как-то всё таки нужно).

Вот такого рода учителей следует остерегаться пуще огня, ведь единственным последствием общения с оными будет значительное облегчение вашего кошелька. Хотя нет, не единственным. Кроме этого подобные «гурЫ» забьют вашу голову целой кучей никому ненужных, а хуже того, исковерканных донельзя «знаний».

Можно ли доверять торговым сигналам

Стоит ли пользоваться торговыми сигналами

Так пользоваться торговыми сигналами или нет? Ответ на этот вопрос у каждого свой. Многие пользуются торговыми сигналами по причине банальной лени. Они хотят, чтобы чужой дядя сделал за них всю работу (сделал их богатыми и счастливыми). Но ведь такого не бывает. Ни один трейдер полностью не застрахован от поражения и банкротства.

Решать, конечно, вам, но за себя могу сказать следующее. Я торговыми сигналами никогда не пользовался и, тем более, пользоваться не собираюсь. У меня есть свой взгляд на трейдинг и ничьи советы мне не нужны. Продавать торговые сигналы я тоже, кстати, никогда не буду. А вот делиться оными бесплатно это другое дело (возможно, в скором времени запущу такой проект на этом сайте).

Полагайтесь только на себя. Когда у вас есть деньги, советчиков и помощников очень много, а когда деньги заканчиваются помогать уже никто не станет. В конечном итоге ответственность за всё происходящее в вашей жизни лежит полностью и абсолютно только на вас самих. Успехов вам, удачи и стабильного профита!

Торговые сигналы в терминале МТ4

Не каждый об этом знает, но всем известный, популярный торговый терминал для работы на рынке Форекс Metatrader4 (МТ4), имеет встроенный сервис поставщиков торговых сигналов. Для того чтобы перейти на него достаточно кликнуть по вкладке «Сигналы» на нижней панели инструментов окна «Терминал».

Здесь представлен своего рода рейтинг поставщиков сигналов с развёрнутой информацией по каждому из них. Информация эта разбита по уровням. На самом первом уровне вы можете видеть:

** Величина Profit Factor (PF) показывает во сколько раз суммарная прибыль по всем сделкам на счёте, превышает суммарный убыток по ним же (чем PF больше, тем лучше).

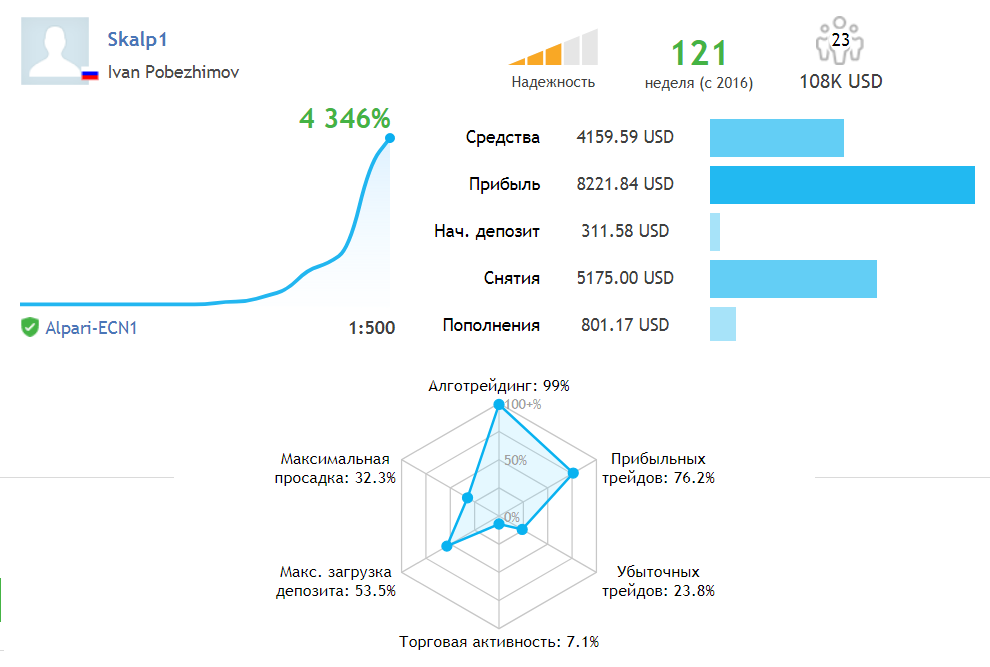

Кликнув по любому из представленных источников торговых сигналов, вы проваливаетесь на второй уровень, где представлена подробная информация о нём.

Как видите здесь указаны такие параметры счёта поставщика сигналов (помимо рассмотренных выше), как:

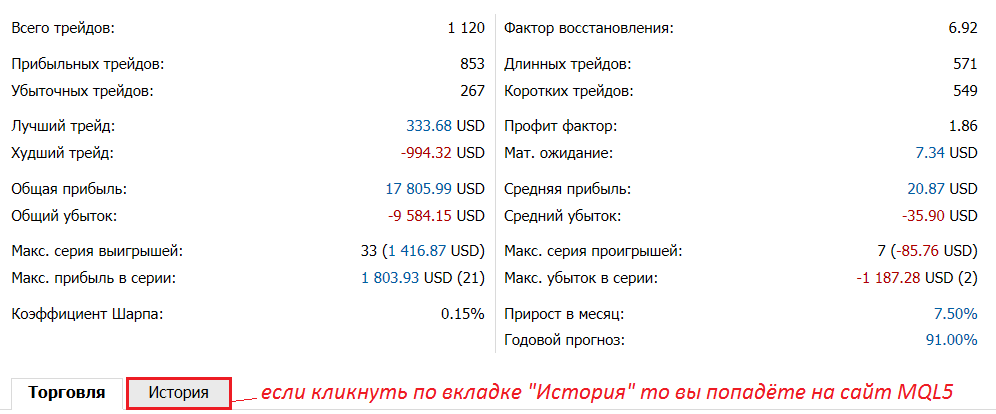

Здесь же представлен развёрнутый график прироста прибыли по счёту, а под ним размещена сводная информация по проведённым сделкам (трейдам):

Если нажать на кнопку «История», то вы попадёте на страницу поставщика сигналов расположенную на официальном сайте MQL5. Тут можно посмотреть ещё более детальную информацию о нём:

Вернёмся теперь обратно к информации о счёте поставщика торговых представленной в терминале МТ4. Помимо вкладки «Прирост», показывающей график прироста денежных средств на счёте, здесь есть также вкладки:

Блог компании Тинькофф Инвестиции | Пять фантастических осцилляторов для торговли на бирже

Смотрящему на график биржевых котировок непосвященному человеку сложно понять, когда покупать и продавать акции? Наметанный же глаз трейдера заметит закономерности в поведении цены.

В действительности, нет ничего сложного в чтении графиков, если потренироваться. Ведь вы, например, очнувшись в незнакомом месте и выглянув в окно, сможете с большой вероятностью определить, день сейчас или ночь. Параллельно догадаетесь о времени года и примерной погоде. А дальше сделаете вывод, что надеть перед выходом на улицу. Почему так решили? Наверняка, есть какой-то секрет?

Вы получили сигналы, на основе которых построили логическую цепочку:

Светит солнце. Вывод: вроде день. Если это не Стокгольм, где в три часа ночи также светло, как в полдень.

Зеленая листва на деревьях. Вывод: вероятно, весна или лето. Если дом не стоит посреди гигантской оранжереи в снегах.

В небе летают стрижи. Вывод: время дневное, май-август и мы определенно не в оранжерее.

Решение: надеваем летнюю одежду. Профит!

Также и опытный трейдер, посмотрев на график, предскажет дальнейшее движение цены.

Сигналы извне складываются в паттерны, рисунки, последовательности. По ним, кстати, работают торговые роботы (которые, по данным CNBC, контролируют 80% фондового рынка США). Когда алгоритм робота обнаруживает некий паттерн в поведении цены и он совпадает с подтверждающими сигналами других индикаторов, следует команда «покупать» или «продавать». Задача программиста – как можно более подробно описать процесс входа и выхода из сделки.

Для описания торговых программ используются биржевые осцилляторы – инструменты для прогнозирования цены. Рассмотрим пять самых популярных, чтобы торговать по тренду.

Откуда взялись осцилляторы?

Большинство осцилляторов придуманы в 30-х годах прошлого века. Во время Великой депрессии у финансовых аналитиков вдруг появилось много времени… Наиболее острые умы стали оттачивать собственные торговые правила и публиковать научные труды. Так мир узнал о волнах Эллиота, веере Ганна, последовательности Вайкоффа и других.

Все осцилляторы знать необязательно. Обычно трейдер использует три-четыре, наиболее подходящих стилю торговли.

Задача осцилляторов – дать ответ на вопрос, стоит ли продавать или покупать в данный момент акции, а также предугадывать направление тренда.

Как вызвать осцилляторы в торговом терминале Тинькоффа?

Жмем «Добавить виджет»;

Добавляем «График TradingView»;

Жмем на иконку «Индикаторы» и ищем нужный.

Важно помнить, что одним индикатором пользоваться не стоит. Их необходимо сочетать друг с другом. Большинство индикаторов запаздывающие, то есть сигналы отстают от реальной картины рынка.

Прежде чем перейти к ТОП-5, определимся с двумя терминами теханализа.

1. Что такое уровни поддержки и сопротивления?

Уровнем поддержки (или просто поддержкой, англ. support) называется такой ценовой диапазон, от которого цена разворачивается вверх. Этот уровень как будто поддерживает цену, не давая спуститься ниже.

Лукойл (LKOH), дневной график апрель-сентябрь 2020

Уровень сопротивления (resistance) не дает цене идти вверх.

Зеркальный уровень выступает как поддержкой, так и сопротивлением.

Торговля от уровней – моя самая любимая стратегия. Главное, правильно найти точку входа. Этот метод идеален для акций, чья цена ходит в боковике (горизонтально).

Иногда вместо боковика акция торгуется в восходящем или нисходящем канале, как Алроса (ALRS).

Алроса, апрель-сентябрь 2020

Покупаем на нижней границе канала, первый тейк-профит ставим на середине, второй – наверху. Инструменты рисования TradingView позволяют искать подобные закономерности.

2. Что такое конвергенция и дивергенция?

Когда акция падает, а осциллятор указывает на рост, то такой эффект называется конвергенцией.

Когда акция растет, а осциллятор указывает на падение, то такой эффект называется дивергенцией.

Я путаю эти понятия, поэтому такие паттерны называю просто дивергенцией, а тру трейдеры еще прибавляют бычья или медвежья.

Для поиска дивергенций создан осциллятор MACD.

MACD (Moving Average Convergence/Divergence) – индикатор схождения-расхождения скользящих средних

Как торговать MACD: при обнаружении дивергенции будьте готовы открыть или закрыть сделку.

Ниже на дневном графике Westrock (WRK) зеленая линия показывает на рост.

Westrock, сентябрь 2017 – июль 2018

Переводим взгляд на нижнее окно с MACD и видим противоположную картину – дивергенцию, которая указывает на возможный спад (красная линия). Так и случилось: двухлетний восходящий тренд прервался.

Сигнала от одного осциллятора недостаточно, поэтому надо найти подтверждение из других источников. Все, как в разведке. Зовем на помощь RSI.

RSI (Relative strength index) – Индекс относительной силы

Наверное, это самый популярный осциллятор в техническом анализе. RSI выводится в нижнем окне и представляет собой кривую, которая колеблется в диапазоне от 0 до 100.

Если кривая рисуется выше или около 70, то акция перекуплена. Продаем.

Если ниже или около 30, то перепродана. Покупаем.

Westrock, сентябрь 2017 – июль 2018

RSI показывает, что в акции Westrock набилось много покупателей. У нас уже два сигнала от MACD и RSI на возможную коррекцию. Решение за вами.

EMA (Exponential Moving Average) – Экспоненциальные скользящие средние

С апреля по сентябрь 2020 акции Amazon выросли на 85%, обновляя и обновляя исторические максимумы. В условиях такого мощного роста линиям поддержки и сопротивления неоткуда взяться, поэтому для торговли на колебаниях курса (свинг-трейдинг) используются скользящие средние.

Скользящая средняя представляет среднюю цену акций за N дней (часов, минут).

20-дневная скользящая в случае Amazon выступала уровнем поддержки.

Amazon, февраль-сентябрь 2020

Стратегия работает для быстрорастущих акций (AAPL, AMZN, NVDA, TSLA итд).

Когда цена касается сверху EMA, можно покупать;

Стоп-лоссы ставить под EMA.

У одних акций хорошо работают 20-дневные скользящие, у других 50-дневные.

Полосы Боллинджера

Данный осциллятор состоит из трех скользящих средних, которые охватывают график цены сверху и снизу, образуя канал. Боллинджер лучше работает в связке с другими индикаторами, так как является вспомогательным. Тем не менее, его часто используют вместо уровней поддержки-сопротивления и EMA.

Tyson Foods, май-сентябрь 2020

Когда цена доходит до нижней скользящей, можно покупать;

Перед мощным выстрелом цены канал часто сужается, как пружина;

Ищи букву W на графике. Первый минимум должен коснуться линии или ниже, второй закрывается выше – сигнал покупать.

Северсталь, ноябрь 2017 — март 2018

Уровни Фибоначчи

Осциллятор представляет сетку, которая накладывается на график цены от начала и до конца сильного тренда. Уровни поддержки и сопротивления часто будут совпадать с этой сеткой.

Как торговать: так же, как и от поддержек-сопротивлений.

OBV (On Balance Volume) – Балансовый объем

OBV – опережающий осциллятор. Можно заранее предугадать разворот тренда, если работать с объемами денежных потоков.

Как торговать: ищем дивергенции. Если котировки растут, а объемы падают, то это сигнал, что будет коррекция.

С середины 2017 акции Магнита (MGNT) росли, но объем сделок падал. Далее был последний рывок – и пропасть вниз. К текущим уровням бумага до сих пор не вернулась.

Выводы

Индикаторы дают сигналы. Чтобы их распознавать, требуется тренировка;

Используйте несколько индикаторов. Сигналов одного часто бывает недостаточно для принятия решения;

Понравившийся индикатор изучите подробней. Вы увидели лишь часть примеров.

Теханализ – это интересно. Но не панацея. Фундаментал никто не отменял.

P.S. А знаете, кому не требуется технический анализ? Долгосрочным инвесторам. Счастливые люди! 🙂

Автор: Артур Малосиев, профиль в Пульсе — svechi.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Сигналы для покупки и продажи в трейдинге

Рынок постоянно дает трейдерам подсказки. Однако не все участники торгов способны воспользоваться такой протянутой рукой помощи. Чтобы сделать это, нужно обладать достаточными теоретическими и практическими знаниями, которые помогут своевременно увидеть и правильно интерпретировать сигнал на покупку или продажу.

Сразу же хотим оговориться, что приведенные ниже методы с равным успехом применимы для каждой торговой площадки и инвестиционного актива. Как показывает практика, нет особой разницы с чем работает трейдер. Классические торговые сигналы в равной мере применимы для покупки и продажи акций на фондовой бирже, для торговли валютными парами на форекс, для операций на рынке криптовалюты и так далее.

В чем смысл таких сигналов или как это работает?

Рост и падение котировок инвестиционных активов только на первый взгляд непосвященного обывателя хаотичен. Биржа живет по собственным законам, опирается на принципы и следует тенденциям.

С разной периодичностью рынок генерирует сигналы, которые свидетельствуют о начале бычьего или медвежьего тренда. В такой ситуации задача трейдера формулируется просто: увидеть такие знаки, верно интерпретировать и совершить действия по открытию длинной или короткой позиции.

Важно помнить о высоких рисках биржевой торговли. Не следует бросаться в омут с головой. Работайте по следующей схеме: формируйте гипотезу – открывайте позицию – выставляйте стоп-лосс.

В ситуации, если сделанное предположение подтверждается практикой трейдер оказывается в идеальной торговой позиции. Лонг или шорт открыты в самом начале тренда и появляется возможность получить значительную прибыль.

В ситуации, когда сформированная гипотеза оказывается ложной, открытая позиция закрывается по стопу. Это помогает минимизировать убытки.

Мы закончили с важной, но все-таки вводной частью по рассматриваемой теме. Теперь давайте перейдем к рассмотрению конкретных сигналов. Подобные знаки формируются индикаторами технического анализа, а также свечными формациями или паттернами.

Поддержка и сопротивление

В ходе торгов акциями или другими активами образовываются линии или уровни, которые не позволяют цене свободно двигаться вверх или вниз. В зависимости от рассматриваемого направления называют их по-разному. Ограничителем движения вверх выступает линия сопротивления, вниз – поддержки. Это базовые понятия технического анализа.

Торги вблизи таких линий могут дать трейдеру повод для открытия торговой позиции. Причем это может быть как сигнал к покупке, так и к продаже актива. Все зависит от поведения котировок в конкретном случае.

Давайте отдельно рассмотрим обе ситуации.

Начнем с линии сопротивления. Приближение котировок к такому ценовому уровню принято называть тестированием. Дальше возможны 2 сценария развития событий.

Во-первых, котировки пробивают линию сопротивления и устремляются вверх. Момент такого пробоя является сигналом для открытия лонга. Во-вторых, цена актива ударяется в линию поддержки, отталкивается от нее и устремляется вниз. Момент неудачного тестирования представляет собой сигнал для открытия лонга.

На приведенном участке графика обыкновенных акций Сбербанка проиллюстрирована одна из описанных ситуаций. Котировки вошли в ценовой диапазон с линией сопротивления 201,96 рубля. Через некоторое время состоялось тестирование обозначенного уровня. Однако оно не оказалось успешным. Цены дошли до 201,85 рубля и развернулись вниз. Это было явным сигналом к открытию короткой позиции.

Теперь давайте рассмотрим ситуацию с линией поддержки. Приближение цен к подобному уровню в трейдинге также называется тестированием. И снова возможно 2 варианта.

Во-первых, цены пробивают линию поддержки и устремляются дальше вниз. Это сигнал для шорта. Во-вторых, цены не способны преодолеть уровень сопротивления, отталкиваются от него и отскакивают наверх. Это сигнал для открытия лонга.

Снова прибегнем к участку графика обыкновенных акций Сбербанка. Как видим, цены снова зашли в диапазон с линией поддержки по минимуму 190,11 рубля. Два раза предпринимались неудачные попытки пробоя, когда котировки на пипсы не доходили до рассматриваемого уровня. Зато появлялись сигналы для краткосрочной покупки акций, когда цены отскакивали наверх. С третьей попытки линия поддержки была преодолена и трейдеры получили возможность зашортиться.

Скользящая средняя (moving average)

Это один из наиболее популярных и используемых для трейдинга индикаторов технического анализа. При помощи скользящей средней трейдер может получить как сигнал на продажу, так и на покупку актива.

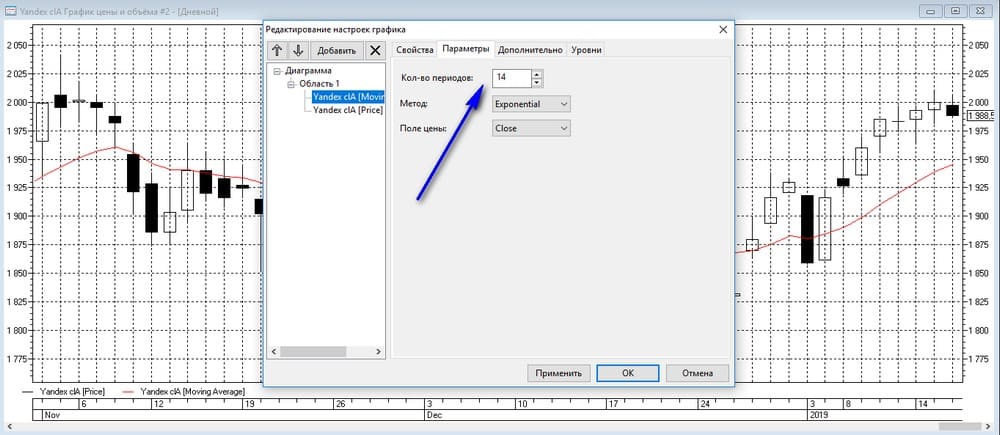

Линия moving average является графиком среднеарифметической цены рассматриваемого инвестиционного инструмента (к примеру, акции) за выставленное количество последних торговых сессий. Этот индикатор элементарно настраивается под задачи трейдера. Для этого достаточно в настройках выставить интересующее количество периодов, которое как раз и соответствует числу учитываемых торговых сессий.

При помощи скользящей средней трейдер в состоянии получить сигнал для открытия той или иной позиции. Когда график цены пересекает индикаторную линию снизу вверх, то это повод для приобретения актива. И наоборот. При пересечении графиком цены скользящей средней сверху вниз трейдеру следует открывать шорт. Когда же линия индикатора последовательно пересекает японские свечи одну за другой, то это повод оставаться вне рынка.

При использовании этой методики важно правильно выставить количество периодов для скользящей средней. Трейдеру следует отталкиваться от собственного стиля работы. Если он торгует в краткосроке, то указывается меньший период. Если в долгосроке, то больший.

Приведем пример. Если трейдер работает на дневных таймфреймах (D), то использоваться может классическая скользящая средняя с периодом 200. Для участника рынка, торгующего на часовых таймфреймах (H1), подойдет линия с периодом 12 или 24.

Вывод. Скользящая средняя – простой и довольно надежный индикатор технического анализа, на который можно использовать в работе.

Индикатор MACD

Инструмент технического анализа – Moving Average Convergence/Divergence (MACD) используется трейдерами для выявления сигнала медвежьей или бычьей дивергенции. Ряд торговых стратегий считают такую формацию достаточным аргументом для приобретения или продажи инвестиционного актива.

Давайте рассмотрим условия, которые необходимы для сигнала дивергенции. Начнем с нисходящего тренда и бычьей формации.

Для формирования бычьей дивергенции должны сложиться два условия. 1) Второй рассматриваемый ценовой минимум на торговом графике актива должен располагаться ниже первого. 2) Значения гистограммы MACD находятся ниже 0 и образовывают перевернутое блюдце, в котором второй рассматриваемый столбец должен быть короче первого. Для лучшего понимания этой формации взгляните на размещенную ниже иллюстрацию.

Как видите, на рассматриваемом участке графика акций Магнита сформировалась выраженная бычья дивергенция. Это сигнал для приобретения актива.

Давайте рассмотрим условия, необходимые для формирования сигнала медвежьей дивергенции. Она возникает на растущем тренде.

Для формирования медвежьей дивергенции также должны сложиться два условия. 1) Второй рассматриваемый ценовой максимум на торговом графике актива располагается выше первого. 2) Значения гистограммы MACD находятся выше 0 и образовывают блюдце, в котором второй рассматриваемый столбец также должен быть короче первого. Давайте снова прибегнем к иллюстрации.

Как видите, на представленном участке графика акций МосБиржи сформировалась выраженная медвежья дивергенция. Это сигнал для реализации актива.

Индикатор Awesome Oscillator (AO)

Этот инструмент технического анализа также способен давать участнику торгов сигнал блюдце. После его получения открывается длинная позиция или лонг.

Этот сигнал способны сформировать три столбца гистограммы Awesome Oscillator, которые принято обозначать латинскими буквами a, b и c. При этом столбец b должен иметь меньшее положительное значение в сравнении со столбцами a и c.

Давайте обратимся к торговому графику акций Магнита и рассмотрим конкретный пример.

Это одно из наиболее простых решений, которым может руководствоваться трейдер при принятии торговых решений. К сожалению, простота не всегда хороша и оправдана.

Индикатор RSI

Relative strength index – еще один классический инструмент технического анализа, используемый для получения торговых сигналов. Его несомненными достоинствами считаются наглядность и простота интерпретации графических данных.

Значения RSI рассчитываются на основании повышения и понижения биржевых котировок рассматриваемого актива за выставленный временной интервал.

В результате трейдеры получили кривую, которая движется между двумя горизонтальными линиями, которые выступают границей зон перепроданности (30) и перекупленности (70).

Пока индикаторная линия находится в средней части поля инструмента – сигналы отсутствуют. Пересечение кривой верхней горизонтальной линии обозначает, что актив перекуплен. И наоборот. Пересечение кривой нижней горизонтальной линии обозначает, что актив перепродан.

Обратите внимание, что такие движения еще не считаются сигналом к продаже или покупке.

А вот когда кривая возвращается из зоны перекупленности или перепроданности в среднюю часть поля рассматриваемого инструмента – формируется сигнал. Отработанным, то есть потерявшим силу, он считается после того, как значение RSI преодолеет отметку 50.

Как видите, на графике акций Мосбиржи сигналы, получаемые от RSI, отрабатывались в ближайшее время после поступления.

Разворотные фигуры

Технический анализ знает огромное число разворотных фигур, подсказывающих трейдерам сигналы, после которых следует покупать или продавать акции. Сейчас мы расскажем про формации Двойная вершина и Двойное дно. Для получения более подробной информации читайте статью Фигуры технического анализа.

Двойная вершина – это графическая фигура, которую использует технический анализ. Представляет собой классический пример разворотной модели при наличии бычьего тренда.

На графике этот паттерн возникает в ситуации, когда котировки достигают определенного значения, в котором формируется максимум. Затем цены идут вниз. Потом разворачиваются и снова отправляются наверх, но оказываются не способны пробить ранее сформированный максимум. Таким образом, на графике вырисовывается двойная вершина – сигнал, символизирующий возможность продажи актива.

Двойное дно обратный паттерн. Возникает при наличии медвежьего тренда и часто знаменует начало разворота.

На графике такая формация, когда котировки достигают определенного значения, в котором формируется минимум. Затем цены идут вверх. Потом разворачиваются и снова отправляются вниз, но оказываются не способны пробить ранее сформированный минимум. Таким образом, на графике рисуется двойное дно – сигнал, символизирующий возможность покупки актива.

На размещенном выше графика акций МТС представлен случай с формированием фигуры Двойное дно. Как видите, момент формирования паттерна был идеальным для покупки актива, так что сигнал не подвел трейдеров.

Свечные формации

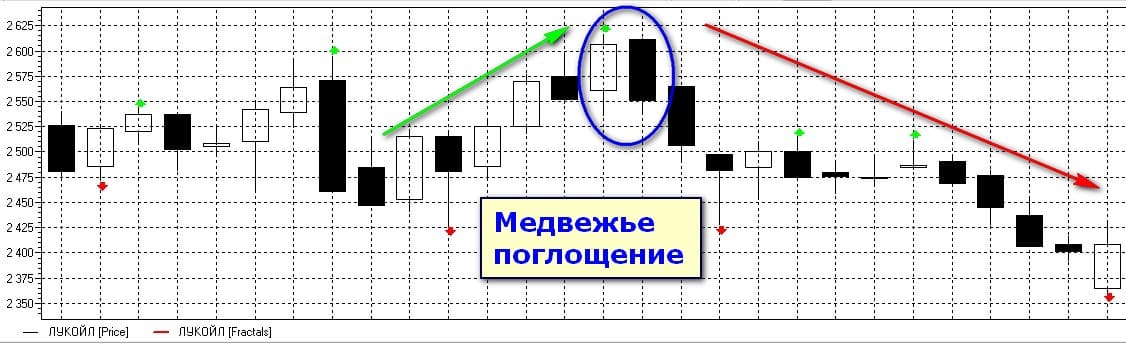

Свечных формаций, дающих сигналы к действию для трейдеров, также существует огромное количество. Для примера в этой статье мы рассмотрим медвежье и бычье поглощение.

Поглощение состоит из 2 свечей. Тело первой полностью оказывается в диапазоне следующей свечи. Когда меньшая свечка символизировала понижение котировок, а большая повышение, то мы имеем дело с бычьим поглощением. И наоборот. Если меньшая свеча свидетельствовала о росте котировок, а следующая за ней большая говорит о падении, то это медвежье поглощение.

Увидев такие формации, трейдер получает соответствующий торговый сигнал. При бычьем поглощении на покупку актива, при медвежьем – на продажу.

Краткие итоги

К сожалению, ни один из существующих сигналов не дает 100-процентной гарантии на получение прибыли по сделке. Поэтому мы рекомендуем вам при принятии торгового решения одновременно руководствоваться показаниями нескольких индикаторов, а также обращать внимание на складывающиеся свечные формации и фигуры технического анализа.